理財

價值投資精髓之伯克希爾公司巴菲特的曠世傑作

- 巴菲特通過一些重大面義成功的投資決策創造了伯克希爾公司。公司一半以上的淨資產歸功f 10次左右的重大投資行動。巴菲特幾乎總是在經濟困難時期以低廉的價格收購企業,然後長期持有。在某些投資季報當中,長期是指截至下一季度收益的結算日或公佈次日。

價值投資精髓:巴菲特簡史

- 在美國,沃倫.巴菲特被尊爲金融界的上帝,他的財富僅次於比爾.蓋茨,但他的投資聲譽卻是名副其實的全球第一。他的身上表現出了太多普通人的特質,例如,每次出國旅行,他的飲食總是老一套:午餐和晚餐喫牛排,每天喝6小瓶櫻桃味的可樂。他是億萬富翁,但神態像個在大平原上種植玉米的農民。

價值投資精髓:巴菲特簡史

- 在美國,沃倫.巴菲特被尊爲金融界的上帝,他的財富僅次於比爾.蓋茨,但他的投資聲譽卻是名副其實的全球第一。他的身上表現出了太多普通人的特質,例如,每次出國旅行,他的飲食總是老一套:午餐和晚餐喫牛排,每天喝6小瓶櫻桃味的可樂。他是億萬富翁,但神態像個在大平原上種植玉米的農民。

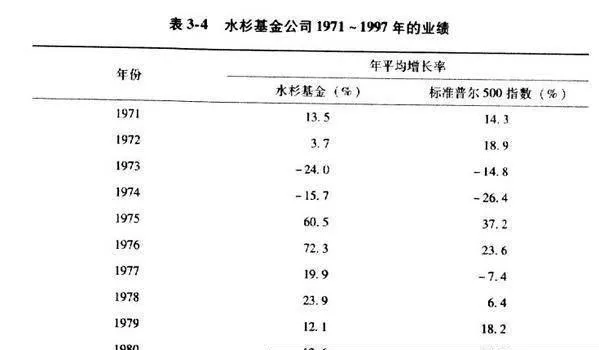

價值投資精髓之著名的“水杉基金”

- 巴菲特1951年在哥倫比亞大學選修格雷厄姆的”股票分析”課程時認識了魯安,這兩位當年的同班同學在以後一直保持着密切的聯繫。巴菲特很欣賞魯安數年來的投資操作成績。1969 年,巴菲特結束了原先的合夥事業後,便和魯安聯絡,並詢問魯安是否願意爲他的客戶成立一個基金,這就是後來非常著名的“水杉基金”的由來。

價值投資精髓之集中持股原則

- 目前所有的投資組合操作其實不外乎是兩種投資策略的拉鋸戰:積極型投資組合和指數型投資組合。積極型投資組合操作。就是基金經理人不斷大量買進、賣出市場的主流股票。他們之所以這麼做,主要是爲了滿足投資基金的客戶錙銖必較的短線盈虧心理。不斷進出股票市場,追逐當紅股票,可以使客戶隨時都感到該經理人確實在盡忠盡職地操作。

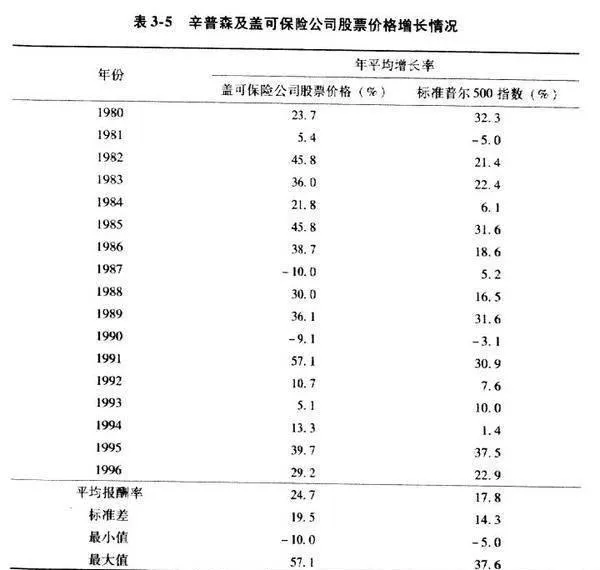

價值投資精髓:辛普森的投資風格

- 1996年,伯克希爾公同收購了蓋可汽車保險公司(GEICO), 當時蓋可公司是全美第七大汽車保險公司。伯克希爾公同從此開啓了和蓋可汽車保險公司一段長期互利互惠的合作關係。凡是跟巴菲特工作過幾年的人都會相當熟悉蓋可公司的名字,因爲蓋可公同在伯克希爾公司的體系內一直佔有很重要的分量。

本傑明·格雷厄姆:現代證券分析之父

- 本傑明·格雷厄姆:現代證券分析之父 本傑明·格雷厄姆是一位最具懸響力的投資哲學家。沃倫·巴菲特說,他是“我所知曉的最明智的人”。巴菲特在很大程度上要感謝格雷厄姆。當他19歲就讀於內布拉斯加大學的時候他閱讀了格雷厄姆第二本偉大的著作《精明的投資者》,他還表示,這與保羅在通往大馬士革的道路土看到了光的體驗類似。

本傑明·格雷厄姆的早期影響

- 本傑明·格雷厄姆的早期影響本傑明·格雷厄姆於1894年出生在英國倫敦的Benjamin Grossbaurm家族,年輕時,他們全家移居到美國,此後不久他父親去世,當時格雷厄姆僅僅8歲半。

奈夫的賣出策略是什麼?

- 奈夫的賣出策略是什麼?溫莎基金的成功在於它對賣出策略與它執行的買入標準同樣重視。奈夫把賣出決策視爲最艱難的投資決策。賣出的理由有兩個:第一是基本面巳經惡化了,也許一開始就在公司分析方面搞錯了,在半年或一年後的盈利或預期盈利增長可能被證明是遠遠低於購買決策時的估計數字。

奈夫投資方法的難點和不足

- 奈夫投資方法的難點和不足奈夫投資方法對分析師有很高的要求,會計、財務、戰略和經濟知識是必不可少的。必須對公司進行詳細調查,以確定可靠的盈利增長預測。你可以這樣做或不做,半信半疑對待奈夫投資方法是沒有用的—那將是完全失效。

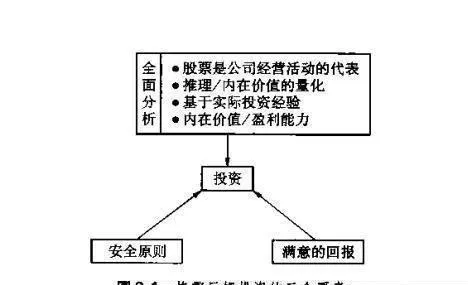

格雷厄姆的投資理念要點

- 格雷厄姆的投資理念要點經過狂熱氣氛的1920年代和隨之而來股市崩盤與經濟大蕭條時期的洗禮,需要諡慎從事的觀念在他心裏打下了深深的烙印。從此以後,他堅持安全第一,強烈反對投機。在很長的時期內,他堅持尋找那些價值被低估的證券,認爲投資這些證券遭受損失的幾率很小。

[管理者低劣管理的行爲基礎]過度樂觀與過度自信

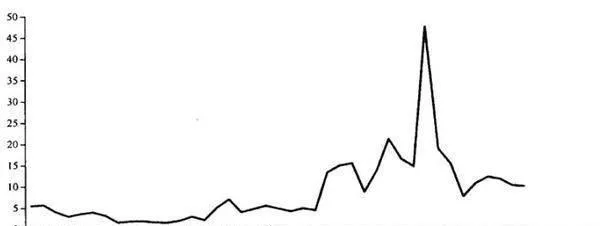

- 最常見的行爲偏差或許就是過度樂觀與過度自信。我懷疑絕大多數企業管理者都同時存在這兩個問題。我認爲,杜克大學對CFO進行的調查,是說明過度自信的最佳例證。每個季度,杜克大學對CFO看待未來經濟形勢的樂觀程度進行調查(以0到100評分,0=極度悲觀,100=極度樂觀)。同時,他們還要對本公司經濟形勢的樂觀程度發表意見。

奈夫投資方法要點

- 奈夫投資方法要點尋找失寵、被忽視或誤解的股票。精明的低市盈率投資者的性格特徵: 勇氣可嘉;不屈不撓;堅韌剛毅;忍耐力強;頭腦清醒;領悟歷史;堅定不移;果敢決策。市盈率低於市場平均水平40%~60%適度的盈利增長(7%~20%)。高股息率。總收益與市盈率比值(大於目前平均值的兩倍)。良好的經營前景(健全的戰略地位)。

資本的永久性損失會對股市有什麼危險?

- 當然,格林厄姆同樣關注資本出現永久性損失的危險。“淨營運資本”策略在這個方面表現如何呢?在微觀基礎上,只能說表現不夠出色。如果我們把“資本的永久性損失”定義爲股價在單一年度內的跌幅達到90%,那麼,我們會看到,在按“淨營運資本”策略選擇的股票中,約5%遭遇過這種災難。

[格林厄姆的淨營運資本價值]陳腐過時還是風光依舊?

- 價值投資這個思想從本傑明•格林厄姆延續到沃倫•巴菲特,再到比爾•米勒,而在這個發展軌跡中,我認爲自己應該是一個堅定的格林厄姆主義者。沃倫•巴菲特曾經把本•格林厄姆的方法稱爲“雪茄煙蒂投資法”。

投資者怎樣利用全球範圍內檢驗“淨營運資本”選股策略?

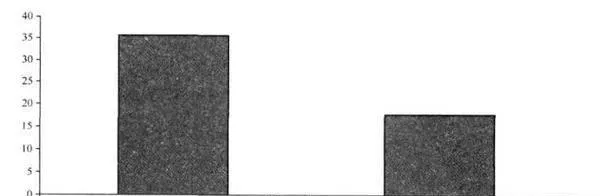

- 爲了在全球範圍內檢驗“淨營運資本”選股策略的業績,我以1985年之後的成熟市場爲樣本(所有收益均以美元計價)。圖22-1表明,以“淨營運資本”爲標準的深度價值策略取得了令人讚歎的業績。以這些股票構成的平均加權組合實現了超過35%的年均收益率,而同期市場回報率僅有17%。

“淨營運資本”策略的現狀是什麼樣的?

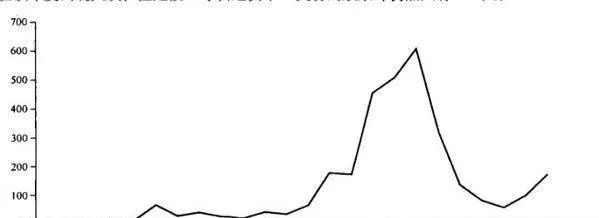

- 當然,任何人都不應該奢望找到大量價格低於淨營運資本2/3的股票。但是,在我們的投資組合中(平均股票數量爲134只),每年符合“淨營運資本”標準的股票平均數仍達到65只。圖22-3爲每年出現在我們組合中的此類股票數。值得注意的是出現在2003年的此類公司股票—超過600只股票的交易價格低於淨營運資本的2/3。

美股市銷率前10%股票的平均市銷率是多少?

- 在不計其數的估值指標中,我始終對市銷率敬而遠之。我經常會不可思議地發現,那些採用市銷率的人總是在收益表中絕望地摸索,就是爲了能找到一個低市銷率的好股票。通過歸謬法,我們可以驗證這項指標的荒謬性。假設我按19美元的價格賣出價值爲20美元的證券,但卻掙不到任何錢,交易量可能很大,但幾乎沒有利潤。但我不在乎,我只關心市銷率。

爲什麼無限制的全球價值投資策略很有效果?

- 無限制的全球價值投資策略依然有效,此外,我們也可以利用價值型組合(這一次是採用全部1800只股票)看一看,能否採用自上而下式分析,從自下而上的角度發掘價值源泉。圖21-12說明了價值型組合中幾個特定國家或地區和行業的情況。爲保證圖表的有效性,我僅標出與平均加權指數離差爲100個基點(bp)的組合。

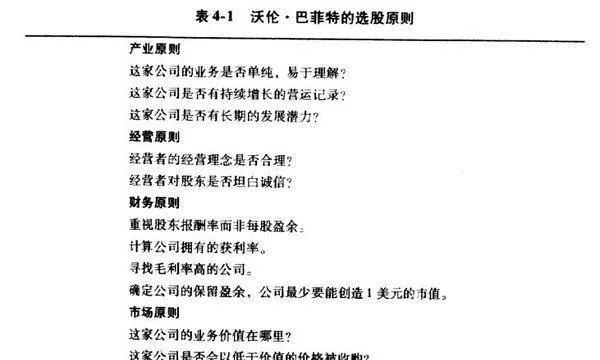

價值投資精髓:巴菲特的“總體盈餘”法

- 爲了幫助股東們瞭解伯克希爾公司的股票投資價值,巴菲特發明了“總體盈餘”方法。伯克希爾公司的總體盈餘是該公司及其轉投資公司營運盈餘的總和,加上投資股票巨大的保留盈餘,以及該公間在保留盈餘沒有派發股息的情形F必須付出的稅金提撥部分。保留盈餘是公司全年盈餘沒有以股息方式派發給股東反而再投資回公司的資金。

![[管理者低劣管理的行爲基礎]過度樂觀與過度自信 the-behavioral-basis-of-managers-poor-management-overoptimism-and-overconfidence](/assets/image/782s9KkKvz.jpg)

![[格林厄姆的淨營運資本價值]陳腐過時還是風光依舊? greenhams-net-working-capital-value-is-outdated-or-the-scenery-is-still-the-same](/assets/image/JqmnPKxWwz.jpg)