擇時

如何判斷股價估低了?

- 我預測主要的市場底部時,用過幾個極有價值的指標,市場底部形成有很多徵兆,其中一個是基本因素。道瓊斯工業股價指數股利率有十分重要的意義,股利率是投資人從所投資企業得到的現金股利金額。 道瓊斯工業股價指數股利率低於3%時,通常代表股市高點形成,這個原則過去極爲準確。

歷經142年的成功經歷是什麼?

- 我擁有的股價資料,可以回溯到1854年那麼久遠(參閱第一章)。這種四年現象似乎從1858年開始出現,這一年市場接近重要的底部,但大底實際是在1859年出現。下一個指標在4年後的1862年年初出現,市場展開整個19世紀最強有力的多頭市場之一。接着是1866年,我們可以在這一年秋季看到股市低點,然後展開兩年半的多頭市場。

股價上漲的機會出現在什麼時候?

- 我們回顧一下到目前爲止所學到的東西。長期來說,大多數重要的買進機會都在尾數爲2或3的年份出現。我們可以把四年現象跟這一點結合,尋找到的機會對我們更爲有利。因此,理想的買點應該是尾數爲2,又符合四年循環買點的年份。過去這種年份包括1932年與1942年,這兩年都出現過一生難逢的絕佳買進機會。

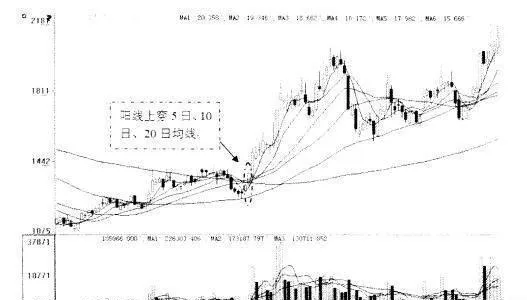

2478點的大波段轉折預測實例

- 大盤從2132點漲到波段最高點2478點,之後終結了創新高之路,經過兩個多月的震盪,做成大雙頭,隨後大盤展開了五浪結構的深幅下跌,一直跌到1949點纔出現大波段反彈(圖3-21)。圖3-21 大盤走勢圖如圖3-21所示,大盤見大波段最高點2478點的時間是2012年2月27日(週一)。

飆升臨界的K線形態的選股政策、反彈行情中的應用

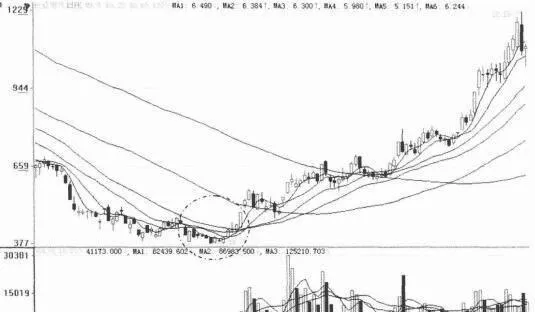

- 飆升臨界的K線形態的選股政策如下。中長期趨勢向上時的應用大盤中長期趨勢向卜時均可參考飄升臨界的K線結構選股。飄升臨界的K線結構的選股核心是在長期或中長期趨勢向上的前提下,不同投資週期投資者的投資成本趨於一致,且在某一交易日同時被向上突破,之後股價上漲開始多頭排列狀態的概率很高。據此買入後,可以20日線作爲持股依據。

飄升臨界的K線形態分析

- 飄升臨界飄升臨界是K線與均線結合的產物,指橫盤整理或下跌過程當中,某天一根長陽線突破短期均線系統(如5日、10日、20日均線)時的形態,它的形態含義主要是指“一陽穿三線’,即一根K線在某一天同時上穿三根均線,出現此形態後。股價經常出現中長期的上升趨勢。

曙光初現形態選股注意點

- 運用曙光初現形態選股時,投資者必須注意以下幾個要點。曙光初現是一個見底標誌,預示價格下跌動能耗盡,後市可能轉而上揚。投資者可以制定建多策略,但最初還要輕倉,也不要被第一天的大陰線所迷惑,還要觀看第三天走勢是否上漲。

買在起漲點的選股方法

- 字星在K線圖中,有一種只有上下影線,沒有實體或實體極其微小的特殊的K線形態,即十字星。十字星是不容易出現的K線形狀,十字星的出現表示在交易中股價出現高於或低於開盤價成交,但收盤價與開盤價在同一價位或者相近,往往預示着市場到了一個轉折點。十字星有陰陽之分,但在操作中差別不太大,由於不易分出陰陽。

長下影線十字星、T形光頭十字星、曙光初現

- 長下影線十字星是指下影線較長的十字星。在上升趨勢中途出現長下影線十字星,一般表示股價的上升趨勢未改,股市將暫時休整,持股的投資者可堅守,空倉的投資者可以適當買進,在持續下跌之後的低價區出現長下影線十字星,則暗示買盤增強,賣盤減弱,如果次日再次下探不能創新低,那麼股價轉向上升的可能性在增大,此時投資者可以部分資金介入。

理性的市場沒有泡沫或股災

- 在這些高管的自我辯護中,可以看出。他們僅僅是將波動率視作衡量風險的標準,並未將流動性、槓桿及其他風險要素考慮進來。持這一觀點的甚至包括行業中的翹楚,例如花旗集團旗下有12個或者更多的抵押貸款子公司(那些從事抵押貸款的公司),它們清楚這些產品到底有多糟。

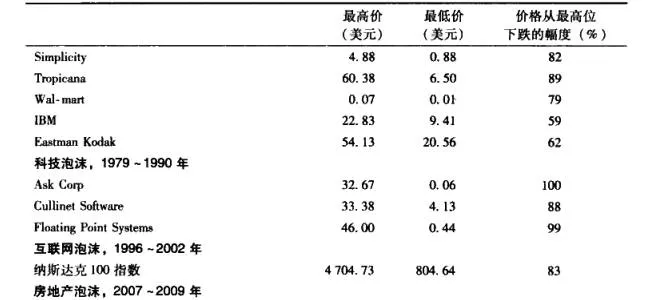

當代的股災更嚴重

- 市場泡沫有很多相似之處,但最近的縈榮和蕭條週期有一個很重要的不同之處。荷蘭、法國、英國在泡沫破裂之後仍然欣欣向榮。雖然有很多投機分子失去了他們的房子、生意、貴重金屬和其他有價值的資產,但其國家的經濟仍然強勁,在泡沫之後的年份中持續增長。

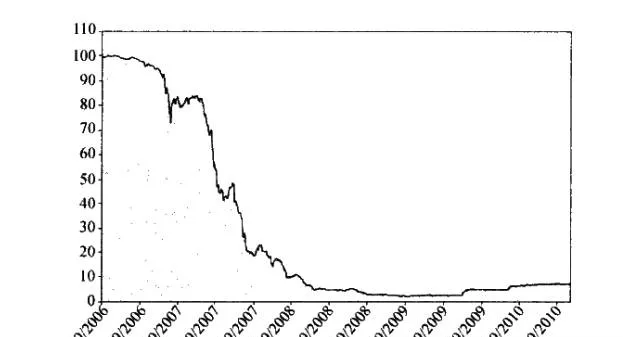

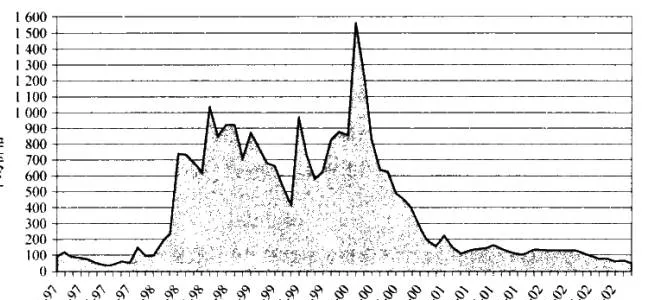

恐慌與股災:抵押貸款投資級指數的崩潰

- 圖5-1顯示,被認爲波動率較低的具有投資級(一種較高的債券評級)質量的ABX-HE-BBB投資抵押貸款指數(Investment Mortgage Index)陷入了黑洞,其2009年4月的低位較2006年7月19日的價格下跌了98%。

理論上不會發生的股災

- 1987年股災最讓我喫驚的是它下跌得如此兇猛,儘管我知道投資組合保險和指數套利相互作用的危險性,也知道有上百億的資金投資其中,但我預料中最可怕的場景還不及真實的情況嚇人。儘管有很多解釋。但沒有一個大事件應爲這次股災負責,市場也沒有被高估。當然,市場上確實有一些擔優的情緒。市場永遠有擔優的情緒,但還沒超過警戒線。

1987年大股災

- 1987年大股災是自1929~1932年金融危機以來最嚴重的市場恐慌。芝加哥交易所期望將交易範圍從小麥、大豆、奶牛期貨、牲畜和其他商品之中拓展開來。芝加哥商品交易所鼓急於改變的,是它在過去很多年裏因爲從事操縱市場和其他高風險活動而處於與法律對抗的位置上。在其歷史上.有很多次差點就被關閉。

2006~2008年的房市泡沫和大股災

- 現在我們對2000年年初到年中的房地產泡沫已相當熟悉了。金融系統的相互作用、複雜性以及大最大型投資機構參與不道德交易,已經超過了該理論的範籌。我們可以簡要理順的是,有效市場假說的部分理論在這場泡沫被無限吹大的過程中起到了煽風點火的作用。這場危機與LTCM的倒下性質相似,只不過規模更加龐大。

有效市場假說的主要支柱在1987年大股災中被摧毀

- 依我看,很多支持有效市場假說的主要支柱在1987年大股災中被摧毀了。其中的瓦點需要說明一下:1. 流動性枯竭。有效市場假說的一個重要假設是市場中的流動性永遠充戈,這被證明是不真實的。上面的事例就是最好的證據。專家和投資組合保險管理人時流動性缺少認識是導致1987年大股災的主要原因。

股市中最重要的規則是什麼?

- 你現在大概已經知道,想抓住飆股,或是想永遠持有“成長股”愚不可及。如果連基金都抓不住飆股,而且很少基金能夠辦到,我們幾乎不可能持續一貫地找到飆股。投資這種所謂的機會股,基本上完全是以題材與謠言爲中心,或是注意已經上漲一大段的股票,希望這些股票還會繼續再漲。尋找這種股票根本不能算是投資方法,比較像賭博。

爲什麼股價會波動

- 從長期來看,股票上下波動有自己的原因,比如盈餘、債務、內部人增持等。這些因素很重要,任何長期觀察股市歷史的人都會知道。事實上,我認爲分析這些基本面因素是在股市中長期持有股票的最佳研究方法之一。爲什麼股價會波動然而,從短期或中期來看,股價波動,有時相當劇烈。其中很多波動無疑是隨機而不可預測的。

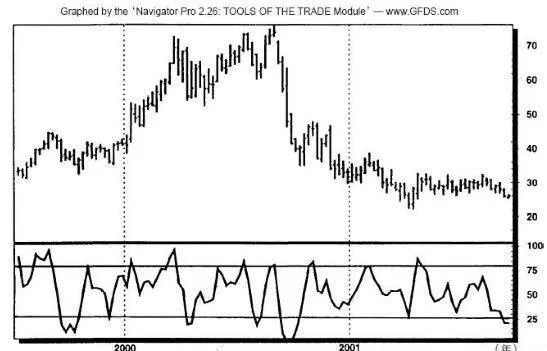

如何用情緒指標操作股票

- 用情緒指標操作我有許多不同的方法使用情緒指標。最有趣的方法是,當大多數的投資顧問都看漲時,沽出看漲期權(從買入看漲期權的一方收到其支付的費用,買入的賬戶就會從你這裏獲得以一定價格買入股票的信用保證)。你不會得到比這筆權利金更多的錢,但是你的利潤是確定的。然而,如果你看錯了,從買方支付的權利金中可以衝減一部分虧損。

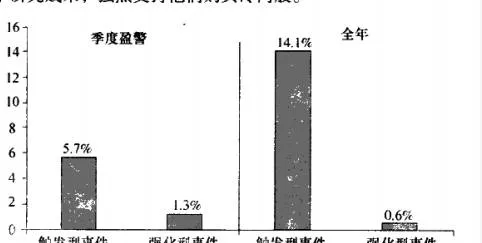

什麼導致投資顧問過度看多和看空

- 什麼導致投資顧問過度看多和看空正如你所看到的,事實十分明顯,但是爲什麼會這樣呢?情緒指標的背後是什麼在發揮作用呢?這個指標的推動力是股市的運行。股票漲勢越強、越久,人們就越看好。只有一件事纔會使他們看好股市,就是強勁的上漲;也只有一件事纔會讓他們看空,就是股價下跌。這裏存在着矛盾之處。