擇時

股價爲什麼會波動?有哪些原因?

- 長期而言,股價漲跌都有真正的原因,如盈餘、債務、內部人買進等。 這些因素確實重要,長期觀察市場歷史的人都瞭解這一點。事實上,我相信這些基本因素是長期操作股票最好的方法。然而,從短中期的觀點來看,股價會起伏,有時候甚至會相當激烈地波動。毫無疑問,其中很多波動都是隨機波動,不易預測。

如何利用人氣指標操作?

- 我用好幾種方式利用這種指標,最有趣的一種是在大多數投資顧問看多時,賣出買權(賣出買權可以收到一筆權利金),因此賬戶中立刻多了這筆錢。你賺的錢不會比別人付的權利金高,但是這筆利潤是確定的。然而,如果你做錯了,回補部位時,買權的買方付給你的權利金可以扣抵一部分虧損。我不常這樣做,但是到目前爲止還沒有虧損過。

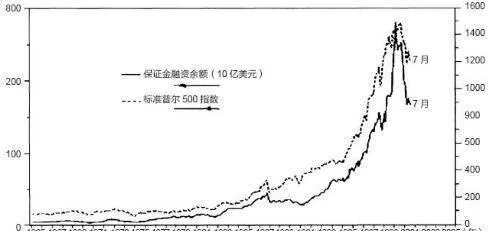

如何確認股市的底部:愚蠢的事情

- 愚蠢的事情經紀人經常鼓勵客戶借錢買股票,投資人的融資限額是賬戶中有多少本金與融資比例的函數。坦白說,我認爲借錢交易或投資並不明智。當然,如果你做對方向,融資對你有利,如果你賺的能超過融資費用(也就是說獲利超過經紀商要求的利率),你賺的錢會比不融資時多。但是如果你做錯方向,你就會受到雙重傷害:你會賠掉本來不屬於你的錢。

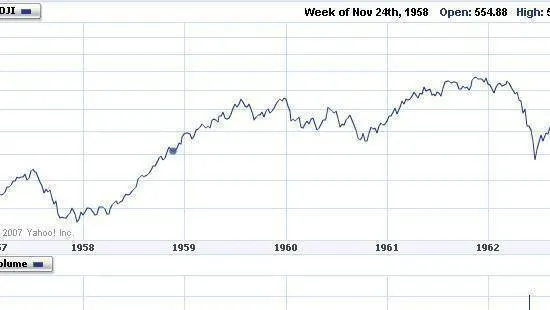

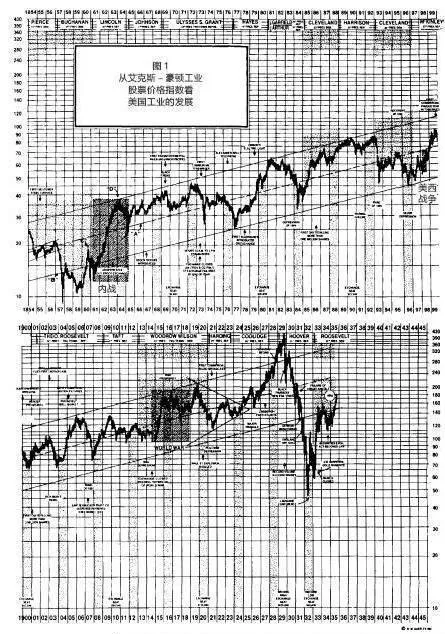

股市的歷史給投資大衆上的第一課

- 過去的教訓過去股市的歷史給投資大衆上的第一課是:股票投資可以創造數量驚人的財富,人們夢寐以求的財富——他們的老婆一直叨嘮缺少的錢。這爲股票創造了巨大的潛在需求,就像在火上倒上成桶的汽油。雖然我不認爲投資大衆會在接近市場底部時買進,但他們會在某時點進場。

如何確認股市的底部:火上澆油

- 火上澆油大家辛苦賺來的真金白銀是股市上漲的源泉,是所有股市上漲的唯一刺激和最重要的燃料。只要油箱是滿的,車子就可以一直開下去。燃料主要來自於以下幾個方面。 股票型共同基金:共同基金的錢來自像你我這樣的人,來自社會各行各業的人,有窮人、富人、富豪和超級富豪,近年來養老金基金也給這個油箱中添加了燃料。

美國股票市場的四年現象:接下來做什麼

- 接下來做什麼現在,投資人知道我們所介紹的這些知識之後,將會面對好幾個挑戰。第一個挑戰自然是爲下一個買點做好準備……也要知道該買什麼股票。接下來做什麼我們不應該忘記,這種預測技術告訴我們,2005年應該會出現一次重大上漲,2006年還會出現另一個。

如何確認股市的底部:研判美聯儲的動向

- 研判美聯儲的動向美聯儲跟我們一樣關心股價,不管美聯儲的主席是亞瑟·本斯(ArthurBurns)、保羅·沃克爾(PaulVolcker),還是艾倫·格林斯潘(AlanGreenspan),他們對股價的高低都極爲關心。本斯的學生曾經給我展示本斯開發的股市模型,並且確信本斯在擔任美聯儲主席時曾經使用過這個模型。

美國股票市場的四年現象:買賣時機綜合考慮

- 買賣時機綜合考慮停下來想一想,到目前爲止我們都學到了什麼。從長期來說,大多數重要的買進機會,都出現在尾數爲2或3的年份中。我們可以把四年現象跟這一點結合,選擇對我們更爲有利的時機。因此,我們知道理想的買點應該是尾數爲2,又符合四年現象的年份。

如何確認股市的底部:如何判斷股價低估

- 擒賊先擒王。我們已經在之前的章節中預測了股市可能出現下一個重大低點的時機,它們是2002~2003年、2005年(十年形態中的第5年)以及2006年的買點(四年現象)。

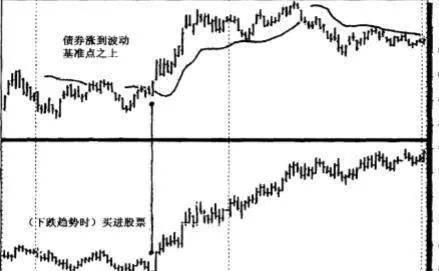

如何利用債券決定買賣股票的時機?

- 我觀察到,這種波動性指標運用在債券市場時,可以顯示利率已經觸底。我的假設是,如果利率趨勢觸頂,債券價格開始上漲,那麼不久之後,股票應該會跟着上漲。 上圖所示,是波動性指標運用在債券市場的周線圖。我們的交易規則是要在債券市場周線圖收盤高於波動基準點時,尋找買進股票的時點。

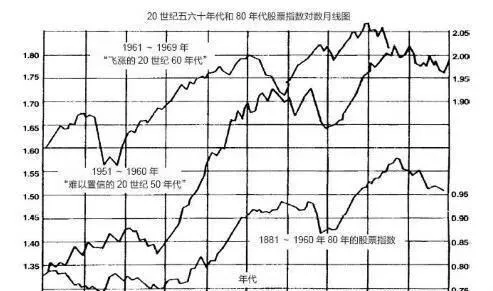

過去的股票投資市場發生了什麼?

- 投資大衆從過去得到的第一個印象:股票投資可以創造大家夢寐以求的驚人財富。這種情形會爲股票創造龐大的潛在需求,無數的資金會爲股市火上加油。 我認爲,股價上漲會在大衆與專家心中產生生生不息的狂熱。這種投資大衆不會在接近市場低點時買進,但會在某個時點進場,因此我們應該自問,這種投資人什麼時候會進場,想要怎麼操作。

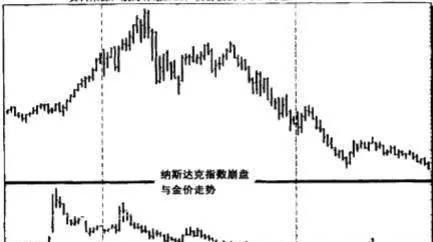

黃金市場有什麼黃金玉律?如何打破?

- 人生的金科玉律跟市場的金科玉律不同。長久以來,投資人、投資顧問與財經作家都宣稱,黃金和股市之間有一種關係。

如何瞭解投資人?瞭解投資人很關鍵嗎?

- 要判斷投資人未來的行動不會太難,投資人有一種根深蒂固的習慣,就是研究過去、設想未來,投資人現在已經學會避開上次慘敗的股票,因此科技股不會得到投資人的歡心。投資人研究過去時,會注意到很多股票,例如《價值線》(Value Line)雜誌主編精選推薦的股票,漲幅會相當可觀。

如何在股票市場展望將來?

- 在未來美好的歲月裏,一定會有空頭與多頭市場。我們的目標是要判定趨勢什麼時候改變,買點什麼時候出現,跌勢什麼時候結束。現在有兩種完美的基本指標可以協助我們,其中一種是道瓊斯工業股價指數的價值或股利率;另一種是利率與債券市場的趨勢方向。

美國市場的四年現象:小心求證

- 小心求證市場規律經常會跟人們的想法開玩笑,就我個人而言,已經清楚地證明了四年現象,但是推論下去,如果人們都知道這一點,這個規律將來就不再有效。緊接着,我想到需要從無法預見的未來找到證據,來驗證我的發現。

美國市場的十年形態

- “是時候了”。——1978年我競選參議員時的口號2002年秋天是合適的買入時點嗎?在接下來的2005年、2006年、2007年和2008年是否會有更多的致富機會?本書中,我將會詳細解釋我認爲的下一個10年中的最佳買點如何出現。

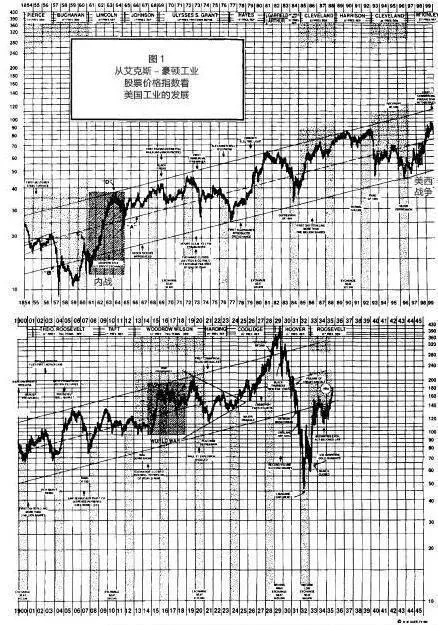

美國市場的十年形態:戰勝市場的路線圖

- 過去會在未來重現19世紀和20世紀沒有什麼不同。這兩個世紀發生的事情非常相似。股市在1862年和1872年大漲,1883年差點出現了最佳買入時機,實際上出現在1884年年初。接下來是1893年,出現了另外一個很好的買入機會。我並不認爲所有的投資者都必須每10年買入股票。

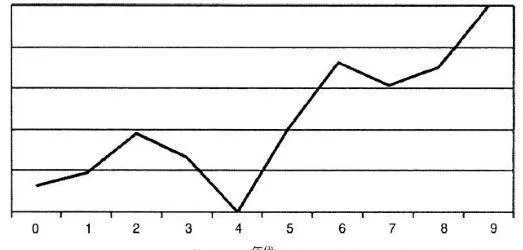

美國市場的十年形態:令人驚奇的第五年

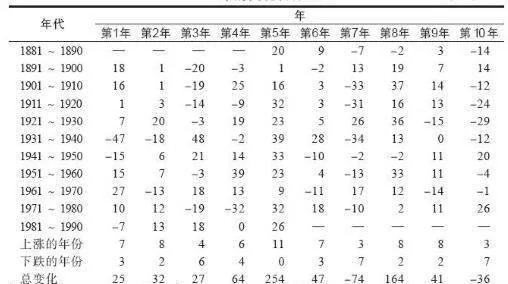

- 令人驚奇的第五年我從多年的老朋友耶爾·赫希那裏學到很多股市方面的知識,而他從我這裏學到的只有如何去釣鱒魚。赫希在衆多股價波動的形態中也發現了另外一個重要的觀點。在他的著作《別在星期一賣股票》中,他指出,在十年形態的中間部分,市場很可能會震盪走高。表1-1顯示的是10年中每年的平均收益率。

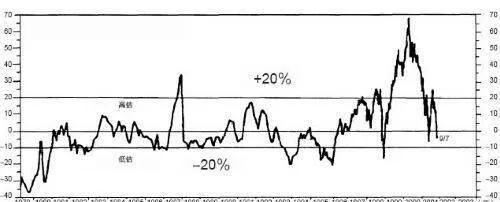

美國市場的四年現象

- 年現象仔細研究歷史,其中蘊含着未來的致富之路。美國市場的四年現象感謝埃德森·古爾德、埃德加·勞倫斯·史密斯、安東尼·格比斯和耶爾·赫希,讓我們有辦法在股市這種十年形態中,預判什麼時候可能會出現重大的高點和低點。這個完美通用的路線圖不但指出了未來股市可能的走勢,並且提醒我們每個10年中第5年和第7年的買入機會。

美國市場的十年形態:註定出現機會的第七年

- 註定出現機會的第七年顯然,在有些年份中買入股票要優於其他年份。我重點研究如何找出時機最佳、最具爆發力、最可能大幅上漲的年份。當然,你也可以買入並長期持有股票來掙錢——這並非明智之舉。我希望只在瞭解市場規律之後再下注。除了之前所述的十年形態之外,我們現在又知道了一種發現股票買入時機的方法。