理财

格雷厄姆的进攻型价值投资方法

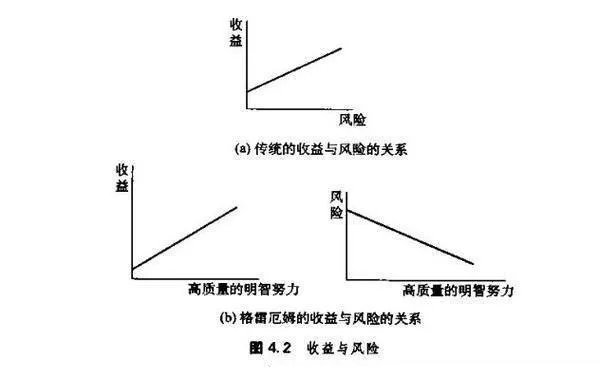

- 格雷厄姆的进攻型价值投资方法进攻型价值投资是一种更激进的方法,它要求做出更多的努力,并期待高于一般“满意度”的回报。格雷厄姆坚持认为这种方法不会使选股者远离一贯的投资风格,而转向投机。只有“被保守价值测度确认不会过度估价m,并满足“内在价值客观和理性测试”的股票被允许考虑购买。

格雷厄姆:与市场共舞(使市场波动成为你的朋友)

- 格雷厄姆:与市场共舞(使市场波动成为你的朋友)1994年,沃伦·巴菲特在一次对组约证券分析师协会成员的讲话中指出,如果格雷厄姆的三个基本理念确实纳入到你的分析思维框架之中,虽然他无法理解是如何帮助你的,但肯定会适当地改进你的股票投资。我们已经利用了其中的两个: 1)关注小盘股公司;2)关注安全边际。

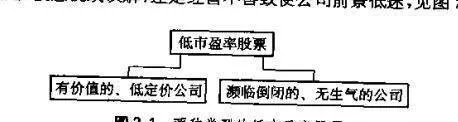

约翰·奈夫:如何寻找有价值的低市盈率股票?

- 约翰·奈夫:如何寻找有价值的低市盈率股票?那么,约翰·奈夫给出的第一个暗示是股票值得调查吗?他审视的一个重要领域是市盈率创新低的股票名单。它们大部分前景不佳,投资者不应触及,但少数一两个可能值得做进一步的调查。另一份值得考虑的名单是先前表现最差的20只股票。

奈夫认为股票投资中应该避免做什么?

- 奈夫认为股票投资中应该避免做什么? 高昂的交易成本可以说,很少有共同基金在成本方面可以与温莎基金相媲美—每年仅仅为0.35%,而且投资组合的交易量也保持在非常低的水平,辅之以较低的业务活动费用(如信息收集和分析),这就节省了交易成本。奈夫的指导原则之一是使事情尽量简单。

约翰·奈夫的明智低市盈率投资

- 约翰·奈夫的明智低市盈率投资 约翰·奈夫是一个价值投资者。在他管理温莎基金(WindsorFund)的时候,他就奉行投资相对于每股盈利而定价偏低股票的投资理念。然而,这方法最大的问题是需要对股票市盈率做大量的分析研究,这无疑增加了将这方法由简单的低市盈率投资向精明的低市盈率投资方法的转变。

林奇投资方法的难点和不足

- 林奇投资方法的难点和不足浅显地阅读林奇的著作,似乎股票投资是很容易的。的确,这对个人投资者而言是非常令人鼓舞的。然而,乐观信息的背后提请读者彻底了解公司业务及其管理状况,这就需要有非常认真的关于时间和精力投入的承诺。话虽如此,很明显,林奇真的认为具有适度智慧和决心的普通个人投资者完全可以战胜华尔街专家。

奈夫的投资原则是什么?

- 奈夫的投资原则是什么?那么,大多数市场参与者和奈夫的投资原则之间的本质差别究竟在哪里?他总是寻找失宠被忽视或误解的股票,这些未来的黄金股票常常维持低市盈率(P/E)。不仅如此,而且其盈利增长前景是好的。

彼得·林奇投资方法要点

- 彼得·林奇投资方法要点个人投资者可以战胜职业基金管理人。

如何看待市场的有效性?

- 市场的有效性猜想一下,如果你掌握的信息别的投资者同样掌握,你掌握的证券评估方法别人也同样了解,市场会变得如何?在市场上如果存在一支精明的队伍,其中有证券分析者、套利者和投机者,他们几乎耗尽全部精力去获得当前可用的资料,并且掌握齐备的方法与技巧,借助高速运转的计算机对获得的信息进行加工、分析,搜寻当前被误定的价格,

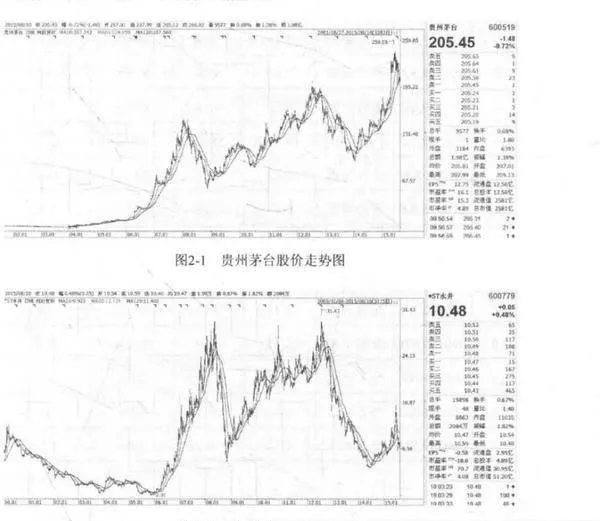

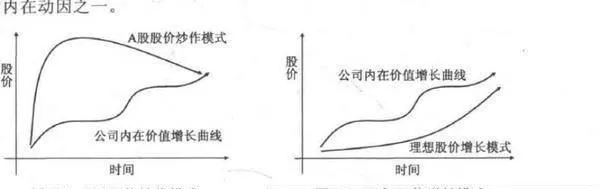

股票投资,如何理解公司背后的竞争优势?

- 寻找竞争优势公司股票最根本价值来源于公司未来现金流的贴现。只有具备长期竞争优势的公司才能够生存,未来现金流才会源源不断并且逐步扩大,公司价值才会不断提升。当然,价值投资并不是说一定要投资伟大的公司,但至少要确保所投资的公司能够比较好地生存下去,公司价值就算不增长也不会贬值。长期来看,公可股价表现和经营业绩密切相关。

如何以所有者的角度买入和持有?

- 以所有者角度买人和持有巴菲特普经说过:“如果你不想持有一只股票十年,你就不要持有一-分钟。”这句话表面上是在说投资股票要长期持有,但实际上更强调以所有者的角度持有。买股票买的其实是背后的公司,股东是公司的所有者。

价值投资者如何寻求优势股票卖出机会?

- 知道何时卖出 价值投资并不等于简单机械地长期持有,也会寻求卖出股票的机会。

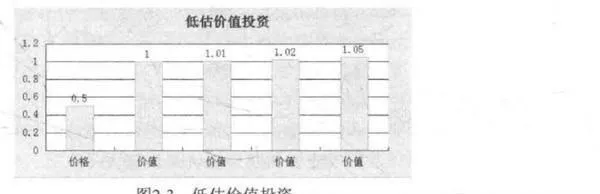

什么是安全边际?安全边际有何作用?

- 安全边际安全边际探讨究竟以价值的多少折买入标的证券的问题。安全边际有两个作用:①防范错判风险。即便我们恪守能力圈,我们的认识也是有限;的,世界到处充满未知和出乎意料,5角钱买1元钱物品,假设物品真的只值5角或者更少呢?安全边际提供了减少亏损的空间。②投资利润来源。

价值投资者如何恪守能力圈?怎样判断自己的能力圈?

- 能力圈价值投资者应该是有自知之明的,知道自己知道什么,还知道自己不知道什么,所交易标的都应该是他们了解和熟知的标的,处于他们认识的能力范围之内。价值投资者从来不应该因为某些标的最近在赚钱,就去买入。世界上有无数种赚钱的方式,但我们只能赚我们最明白和最能把握的,其他的人赚再多都与你无关。

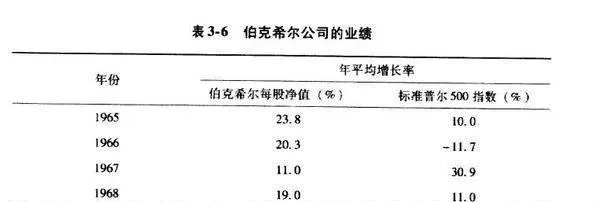

价值投资精髓之伯克希尔公司巴菲特的旷世杰作

- 巴菲特通过一些重大面义成功的投资决策创造了伯克希尔公司。公司一半以上的净资产归功f 10次左右的重大投资行动。巴菲特几乎总是在经济困难时期以低廉的价格收购企业,然后长期持有。在某些投资季报当中,长期是指截至下一季度收益的结算日或公布次日。

价值投资精髓:巴菲特简史

- 在美国,沃伦.巴菲特被尊为金融界的上帝,他的财富仅次于比尔.盖茨,但他的投资声誉却是名副其实的全球第一。他的身上表现出了太多普通人的特质,例如,每次出国旅行,他的饮食总是老一套:午餐和晚餐吃牛排,每天喝6小瓶樱桃味的可乐。他是亿万富翁,但神态像个在大平原上种植玉米的农民。

价值投资精髓:巴菲特简史

- 在美国,沃伦.巴菲特被尊为金融界的上帝,他的财富仅次于比尔.盖茨,但他的投资声誉却是名副其实的全球第一。他的身上表现出了太多普通人的特质,例如,每次出国旅行,他的饮食总是老一套:午餐和晚餐吃牛排,每天喝6小瓶樱桃味的可乐。他是亿万富翁,但神态像个在大平原上种植玉米的农民。

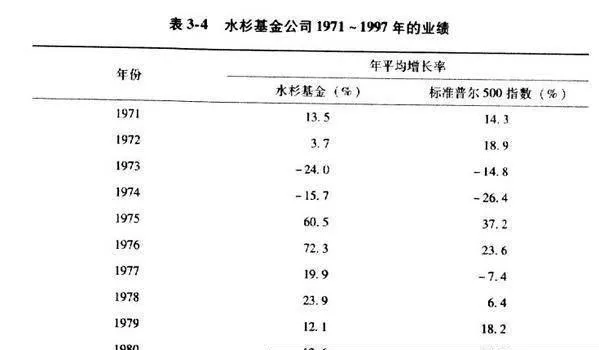

价值投资精髓之著名的“水杉基金”

- 巴菲特1951年在哥伦比亚大学选修格雷厄姆的”股票分析”课程时认识了鲁安,这两位当年的同班同学在以后一直保持着密切的联系。巴菲特很欣赏鲁安数年来的投资操作成绩。1969 年,巴菲特结束了原先的合伙事业后,便和鲁安联络,并询问鲁安是否愿意为他的客户成立一个基金,这就是后来非常著名的“水杉基金”的由来。

价值投资精髓之集中持股原则

- 目前所有的投资组合操作其实不外乎是两种投资策略的拉锯战:积极型投资组合和指数型投资组合。积极型投资组合操作。就是基金经理人不断大量买进、卖出市场的主流股票。他们之所以这么做,主要是为了满足投资基金的客户锱铢必较的短线盈亏心理。不断进出股票市场,追逐当红股票,可以使客户随时都感到该经理人确实在尽忠尽职地操作。

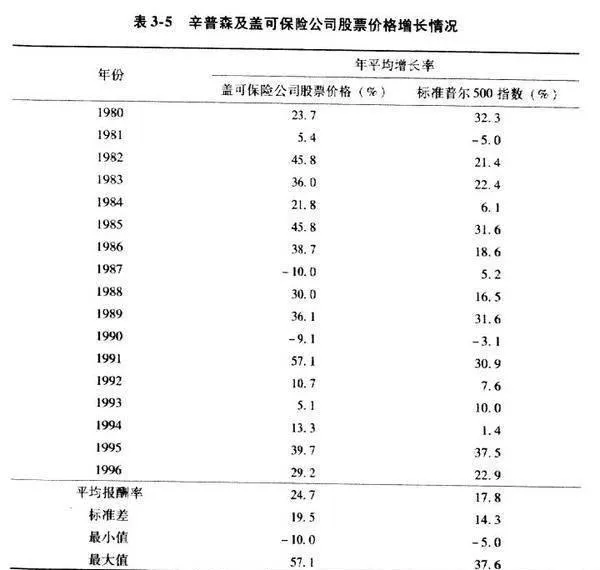

价值投资精髓:辛普森的投资风格

- 1996年,伯克希尔公同收购了盖可汽车保险公司(GEICO), 当时盖可公司是全美第七大汽车保险公司。伯克希尔公同从此开启了和盖可汽车保险公司一段长期互利互惠的合作关系。凡是跟巴菲特工作过几年的人都会相当熟悉盖可公司的名字,因为盖可公同在伯克希尔公司的体系内一直占有很重要的分量。