注定出现机会的第七年

显然,在有些年份中买入股票要优于其他年份。我重点研究如何找出时机最佳、最具爆发力、最可能大幅上涨的年份。当然,你也可以买入并长期持有股票来挣钱——这并非明智之举。我希望只在了解市场规律之后再下注。

除了之前所述的十年形态之外,我们现在又知道了一种发现股票买入时机的方法。20世纪60年代发现的指标显示尾数为7的年份年底都是重大的买入时机,结果1977年、1987年和1997年都是赚大钱的年份,这种情形是巧合吗?这之中的每一年的年底,投资人都有绝佳的买点。我认为这种情形有其背后运行的原因,宏观经济或者经济周期,或者其他诸如此类的原因,因为这种形态重复的次数实在太多了,太频繁了,不可能只是数字的随机波动。

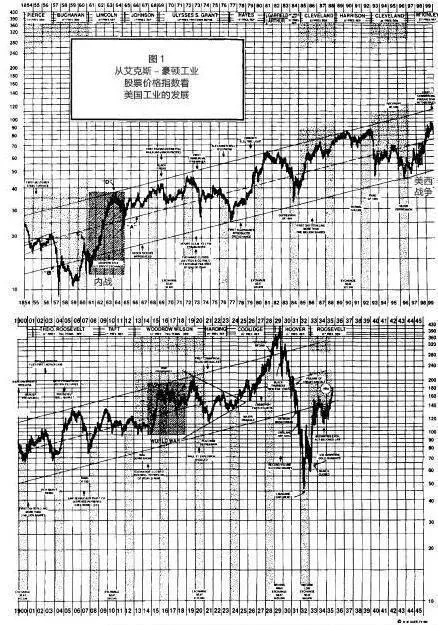

图1-1 1854年至今的艾克斯-豪顿股票价格指数

现在我们再次研究1854年至今的艾克斯-豪顿股票价格指数(见图1-1)。我们会发现同样的现象:在1857年年底股价触底,随后股价几乎上涨了一倍;1867年股价下跌后出现同样可观的涨势,一直持续到1869年的顶点。

你知道吗?时间周而复始到了1877年,股市在那年年中再次触底,然后在下半年展开为期两年的上涨。我们再看看1887年,股价再度在秋季见底,然后开始了为期两年半的持续上涨。

1897年的情况与之前的情况基本相同:股价在年初触底,到了第二季度出现反弹,到当年秋天回撤,而这正是第7年的买进时机,然后股市又开始了一次为期两年的上涨。1907年的底部来得晚一些,在年底大约12月时出现,随后就是又一次为期两年的上涨。

1917年几乎是1907年的翻版;股价再度在年底下跌,然后开始了另一次为期两年的上涨。接着是1927年,人们还能发现什么吗?这一年似乎没有重大的底部机会,股票价格直线上涨。但是如果你仔细观察,就会发现1927年秋季股价曾在短期内维持稳定,从高点回撤之后,又一次展开历时两年的上涨,一直涨到1929年的高峰。

好的,接下来我们就可以参考摩尔研究公司的数据了。1937年股价报复性下跌,直到1938年第一季度触底,然后展开另一次为期两年的上涨(这次第七年现象晚出现了3个月)。事实上,这与10年后的1947年的情况非常相似,但是指数全年大部分时间都是单边上涨,秋天开始下跌,直到1948年2月中旬才见底。尽管之后并没有出现持续两年的牛市,股价仅仅在1948年有一次巨大的为期一年的上涨。

1957年的股市走势完全符合第七年现象模式。1957年上半年股价上涨,然后暴跌至10月的低点,然后美国股市就开始了另一次巨大的上涨。这与第七年现象预测的情形完全一致。

10年后,另一个更好的买入时机就出现了。股价在1967年的上半年大涨,在1968年2月触底,然而之后的两年并非持续上涨,但整个1968年保持了上涨的趋势。很明显,历史给我们展示了1967年下半年和1968年年初是很好的买入时点。

你是否觉得这些现象很有意义?我觉得是。那么这其中有什么道理吗?我认为与其寻找一些难以相信的论据,还不如在历史进程中研究第5年和第7年以及第2年和第3年的规律。图表不会说谎。这种现象确实存在,是否能学习利用过去,并在未来做出更好的投资,完全取决于我们自己。

当然,我们在这里谈到的只是择时的问题。我们还要面对另外一个选择的问题——买入哪些股票。然而,大多数投资者对想买的股票都相当了解,他们只是不知道如何选择正确的买入时机而已。在正确的时机买入或者卖出,收益差别很大。例如,从收益的角度来看,假如你在第6年年初买进股票,就不得不等到第8年才会赚钱。如果你在尾数为9的年份买进股票,你就不得不等待将近5年才会赚钱。所以买入和卖出股票的时机非常重要。我认为在投机中遵照十年形态是取得择时优势的重要手段。

20世纪60年代观察得出的路线图带有某种玄妙的意味,甚至有一点神秘色彩,期望股价永远遵循它来运行看上去很不合理。但大致来说,过去股市运行的轨迹与其基本一致,问题是21世纪的市场会继续遵守这个规律吗?这个问题要到21世纪结束才能找到答案。当然,我们可以观察2001~2010年的最初十年的情况,看看这种形态是否会重复出现。我认为这种形态会重复,而且程度会比你想象的高得多。决定性的考验会在2005年后的某个时间出现。如果2005年又是一年热闹的上涨,整体价格形态也和十年形态一致,我将会对十年形态的有效性更加有信心,投资人应该更有信心把这种理念当成未来岁月,甚至未来数十年投资活动的重要的指导原则。

对过去发生的事情,市场似乎有重复的倾向。重复参考的运行框架就是十年形态。投资人应该在这种框架内寻找最适合买卖的买入时机。

最好的买入时机应该是尾数为2和3的年份,其次是趋势强劲的第5年,下一个买入机会应该是在尾数为7的年份的秋季。

最后,长期投资人永远不应该忘记大多数市场高点出现在尾数为9和0的年份,例如1929年、1969年和1999年,当然还有2000年。

我将十年形态视为股价将要遵循的最有逻辑的路线图。我当然不希望价格每年或每10年都完全符合这种形态,如果股票交易这么容易就没什么乐趣了。但是它给我们提出了绝佳的指引,指出路上哪里应该转向,以及什么时候应该转向。