编辑精选

期权的剖析

期权交易者必须了解期权的复杂性。了解期权的构成结构可让交易者做出合理判断,并为他们提供更多执行交易的选择。希腊人期权的价值有几个与“希腊值”密切相关的因素:标的证券的价格到期时间隐含波动率实际执行价格股息利率“希腊值”提供了有关风险管理的重要信息,有助于重新平衡投资组合以实现所需的风险敞口(例如Delta对冲)。

Delta 对冲定义

什么是 Delta 对冲? Delta 对冲是一种期权交易策略,旨在降低或对冲与标的资产价格变动相关的方向性风险。该方法使用期权来抵消单个其他期权持有或整个持有组合的风险。投资者试图达到 Delta 中性状态,而不是对冲方向性偏见。

期权希腊值:衡量风险的 4 个因素

表 4:主要希腊人维加西塔三角洲伽玛衡量波动性变化的影响衡量剩余时间变化的影响衡量标的价格变化的影响测量 Delta 的变化率三角洲Delta 是衡量期权价格(即期权溢价)因标的证券变动而变化的指标。

期权的剖析

期权交易者必须了解期权的复杂性。了解期权的构成结构可让交易者做出合理判断,并为他们提供更多执行交易的选择。希腊人期权的价值有几个与“希腊值”密切相关的因素:标的证券的价格到期时间隐含波动率实际执行价格股息利率“希腊值”提供了有关风险管理的重要信息,有助于重新平衡投资组合以实现所需的风险敞口(例如Delta对冲)。

Delta 对冲定义

什么是 Delta 对冲? Delta 对冲是一种期权交易策略,旨在降低或对冲与标的资产价格变动相关的方向性风险。该方法使用期权来抵消单个其他期权持有或整个持有组合的风险。投资者试图达到 Delta 中性状态,而不是对冲方向性偏见。

热门文章

股票知识入门大全|股民如何在牛市当中挑选股票?

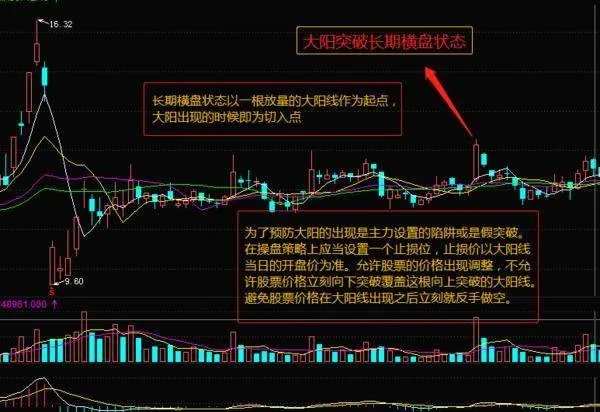

- 一般的话在牛市或者是在强势的市场当中的操作策略通常都是投资者买进持股。但是实际情况,并不是全部的股票都会在牛市上升期间平稳的运行上涨。无论是在牛市还是在强势市场中,上升的过程始终会进行大大小小震荡调整。中长线的投资者经常性的在牛市上升过程中被震了出来。震出来以后要是再想进去市场的话,面临的一大难题就是高位选股。

股票知识入门大全|给大家分享股市上关于小高开和大高开的区别

- 在股市上操作时间久的老股民都清楚,其实股票高开的情况有很多种。而且小高开与大高开也属于高开中一类,但是两种高开对应的含义有所不同,对应的操作也有所区别。

炒股时需要注意的风险有哪些?股民们一定要注意!

- 在股票市场上,投资者在炒股时遇到的最主要的风险一般可以分为系统风险和非系统风险。 系统风险是投资者没有办法用人力来避免的。比如战争、自然灾害、国家经济下行等情况,这都是很难以个人之力能解决的。非系统风险是投资者们可以用努力和细心能规避掉的一些风险。

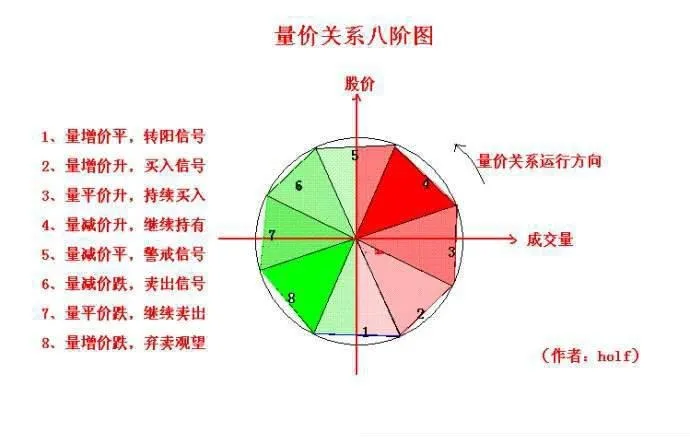

最价主要观点和量价的关联性描述

- 量价关系原理量价主要观点成交量与成交价在量价关系中的地位问题一充以来是人们争论的话题。概括地说,量价关系的争沦主要包括以下几个方面。1.观点之一:价格是第一位的,成交童是次要的在市场所有的信息中,价格显然是最重要的因素,交易最或成交就是次要的、居于附属地位的因索。

股票技术分析实战技法

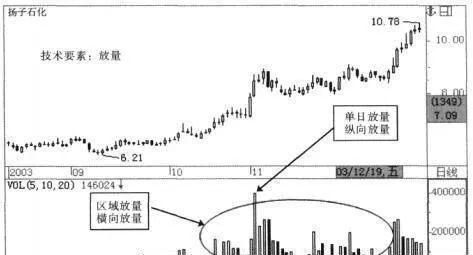

- 量价技术要素在量价分析中必须依据一定的技术参照物进行分析决策,这些影响并决定趋势运动状态的星价技术参照物就是量价技术要素。虽价技术要素不仅是量价分析的技术基石,也是贫价分析实战化的立足点。

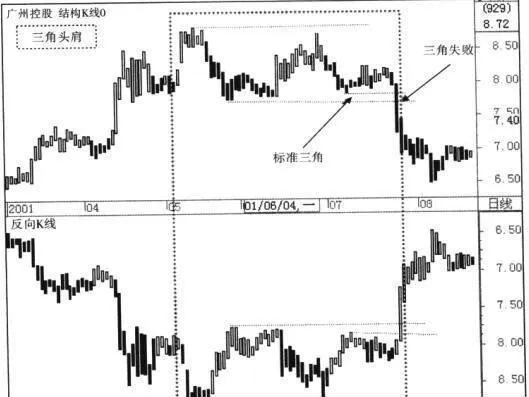

三角头肩形态模式、精要和规则的描述

- 角头肩 图1-5-13◆形态模式(1)三角头肩是正向三角的失败形态,左侧是正向三角形态,右侧是正向三角失败后构成的反向节点,从而构成三个波峰与波谷依次排列的头肩结构。(2)三角头肩形态确立的最重要条件是反向节点确立。◆形态精要(1)三角头肩是正向推进趋势失败的信号,是典型的反转形态。

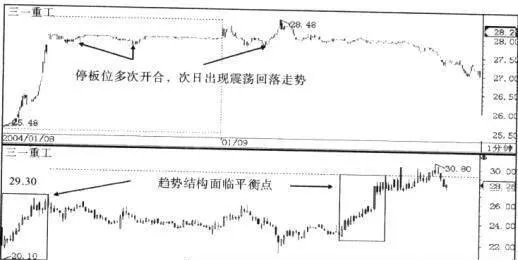

停板次数,决定趋势的战法描述、要点及原理

- 停板故法之四:停板次数,决定趋势战法描述涨跌停板价打开和封住的次数,反映了多空力盘的对比,决定着次日趋势的状态。战法要点(1)停板打开的次数反映了停板趋势的强弱程度。(2)转势之初打开停板通常是主力的洗盘手法。(3)转势之初打开停板应果断跟进。(4)行情末端打开停板是主力的出货行为,显示抛压过重。

同步解析和背离解析的类型描述

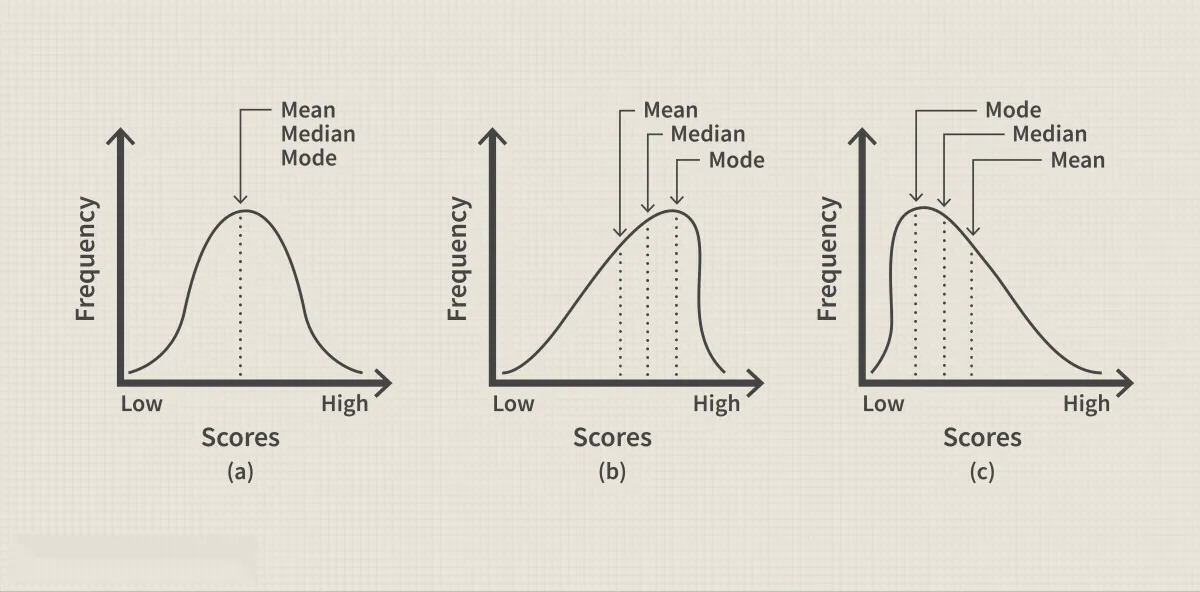

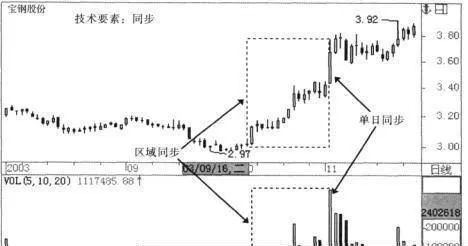

- 同步解析同步即最价同步,是指成交量的增减与股价成正比关系。这是量价关系的常态属性。根据不同的基准,盘价同步可划分为不同的类型(图3-1-3) :图3-1-3按照趋势方向的不同,量价同步可分为上涨同步和下跌同步,其表现为:成交量增加,股价上涨,形成量增价涨的状态;成交量增加,股价大跌,形成放量下跌状态。

股票技术分析实战技法

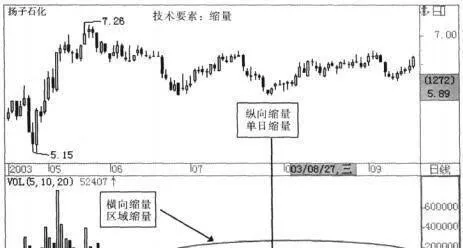

- 缩量解析缩量与放足形成反向对应关系,是指某个时间段的成交量与其历史成交盆相比明显减小的过程和状态,表明多空双方对股价反向认同程度的减小,是多空搏杀趋于平衡的表现。由于比较角度的不同,缩量可分为四种类型(图3-1-2):(1)横向缩量。

量价分析三个重要属性的解析

- 量价本质属性市场趋势最基本的元素就是成交量和成交价。可以说,股票的历史就是成交量与成交价的历史。最价分析就是通过对成交抢与成交价的关系变化进行相关的研究,从而预测股票的未来趋势。作为经典的技术分析方法,量价分析不仅是股市技术分析的基础,也是技术分析的立足点和若眼点。

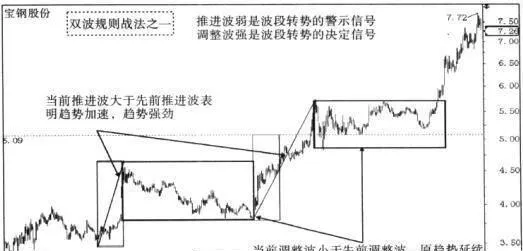

双波规则的要点描述和推演

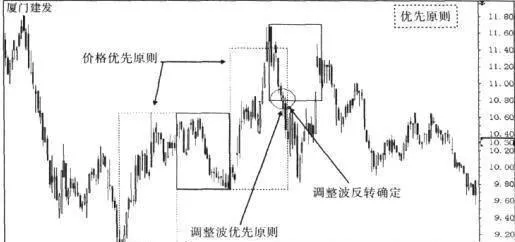

- 双波规则概要双波规则要点双波规则是对两个趋势结构的双波进行平衡对比分析,以确定当前波段的趋势状态。其中,先前的双波为平衡参照物,后一个双波为平衡分析的测定物。双波规则是平衡规则的派生和推演。依据双波的特性和平衡规则,双波规则有三个细化的技术规则:(1)优先原则。

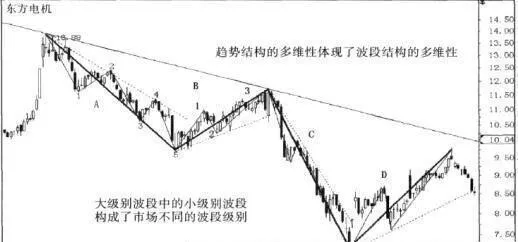

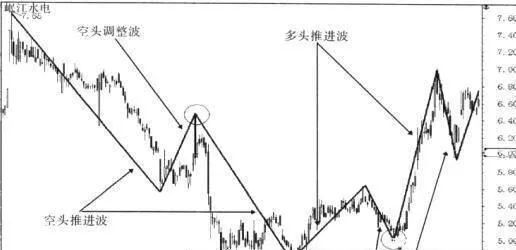

波段规则描述及波段概念描述

- 波段规则概要波段规则概述波段规则主要用于同级波段数旦的确定。该规则运用平衡法则和波段结构定律,通过趋势结构平衡状态的跟踪,确定同级趋势波段的发生、发展和变化,并以此对未来的波段运动产生预期。波段结构定律指出:“同一级别的趋势一旦确立,将在趋势方向上形成该级别三段以上的波段运动。

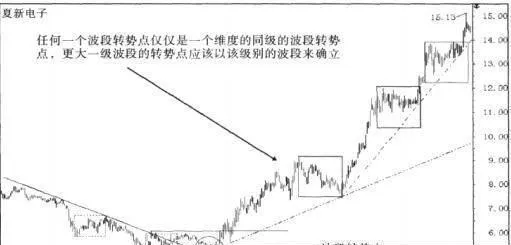

波段转势点的技术要点及波段起点的案例解析

- 起点波段就是该趋势波段的第一个推进波。无论是多头趋势还是空头趋势,必须以一个起点波段作为该趋势开始的确定标志。起点波段的确定是波段规则成立的前提保证,因为没有确定的起点波段,便无法对三段以上的波段运行产生有效的预期。波段转势点起点波段的确定就是转势点的确定。起点波段的转势点,可称为波段转势点。

双波规则战法描述及解析

- 双波规则战法之一战法描述推进波弱是波段将转势的警示信号,调整波强则是波段将转势的决定性信号。

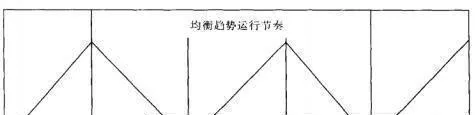

趋势延续性运行节奏上的表现及双波规则概念

- 双波规则概要双波规则引论双波平衡规则主要是通过推进波与调整波的变动状态,测定当前趋势平衡状态,并以此确定价格行为的发生、发展和变化。推进波与调整波简称双波。双波规则主要来源于市场平衡法则、趋势均衡定律、趋势相邻定律、多空结构定律、时间周期定律。

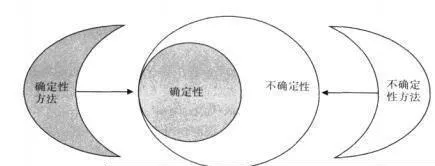

股票技术分析实战技法

- (一)市场本质属性探究我们置身于投资市场。无法回避市场确定性与不确定性的本质思考,因为,作为重大的市场哲学命题,对市场确定性与不确定性的认知与理解,是理解市场一切行为的前提与关键。市场确定性理论市场确定性理论认为,市场的行为都是确定的。

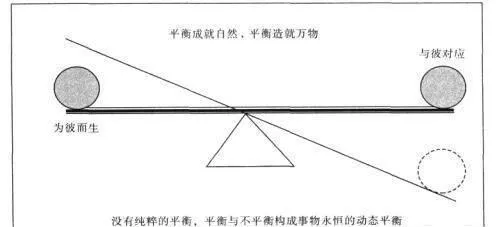

趋势结构理论平衡法则

- 一、平衡法则概述平衡是自然万物最根本的属性,市场永远按照平衡法则塑造自己。平衡是市场的本原、起点、过程和归宿。平衡可以确定并解释市场一切行为的起因、变化和发展。平衡概念描述“平衡”一词最早见于《汉书·律历志(上)》:“准正,则平衡而钧权矣。”平衡指衡器两端承受的重量相等,引申为相关方面在数量或质量上均等或大致相等。

股票技术分析实战技法

- 结构理论的市场视角趋势结构理论的市场视角是其市场哲学的本质反映,从而决定了其方法论体系的构建。什么是市场呢?趋势结构理论认为,市场是由全部的参与者所汇集的一种强大的群体力量,是每个参与者个体意志的体现。然而,让每个市场参与者共同塑造的市场,又反过来制约每一个参与者,甚至击败和吞没大多数市场参与者,这就是市场对人的异化。

股票技术分析实战技法

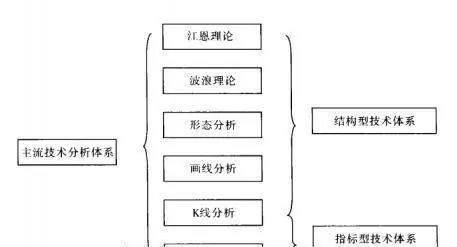

- (一)技术分析的类别技术分析从诞生之日发展至今,形成了各种门派,创造了多种独立的方法体系。主流的技术分析方法有六大类别(图1-1-5):(1)江恩理论。江恩理论是江恩创造的以时间周期为分析主体的技术分析体系,主要的分析方法图1-1-5有:江恩角度线、江恩周期理论、轮中轮、数字表等。(2)波浪理论。

股票技术分析实战技法

- (一)市场平衡属性趋势结构理论是建立在平衡法则之上的结构型技术分析方法,依据平衡法则的哲学视角推导出市场的平衡属性。市场平衡的内在属性表现在以下四个方面:(1)市场无不处在动态的平衡之中。市场总是处于一种动态的变化之中。这种动态的变化构成了市场行为的全部内容。