DCF估值模型及思维

贴现现金流量法(DiscountedCashFlow)是金融界广泛使用的一种公司价值评估方法,它是把公司末来特定期间内的预期自由现金流贴现为当前现值。而自由现金流是公司产生的,在满足了再投资需要之后剩余的现金流量,这部分现金流量是在不影响公司持续发展的前提下可供分配给企业资本供应者的最大现金额。DCF估值求估值者除了了解企业的经营情况,还要求掌握正确的方法。

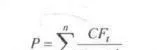

其中:CF为第1年的自由现金流,r为反映现金流风险的贴现率。

注意,公司的全部价值属于公司各种权利要求者,这些权利要求者包括股东和债权人,因此,公司自由现金流是所有这些权利要求者的现金流的总和。这里的公司自由现金流贴现模型计算的就是公司总的价值,包括股权价值和负债价值,如果想要得到股权价值,需在此基础上减去有息负债。公司自由现金流的具体计算公式如下:

公司自由现金流=NOPLAT+折旧+摊销-资本支出-营运资本支出

NOPLAT(NetOperatingProftsLessAdjustedTaxes):扣除调整税后的净营业利润,即息前税后经营利润,是指税后扣除与非经常性损益之后的.公司核心经营活动产生的税后利润,NOPLAT=EBITX(1-所得税率)。

资本性支出:购建固定、无形及其他长期资产所支付的现金减去处置固定、无形及其他长期资产而收回的现金。

营运资本支出:存货增加额+经营性应收项目增加额-经营性应付项目增加额

要想对上述数据做出合理预测,就必须先对三张财务报表预测。其中,NOPLAT涉及利润表的净利润、折旧、摊销和利息费用:资产负债表涉及资本支出和营业资本支出:利润表中的折旧摊销又与资产负债表的资本支出相关,资本支出又与借款相关,借款最终又通过利息费用在利润表上得以体现。要将资产负债表和损益表联系起来还要通过现金流量表,例如通过经营活动现金流、资本活动现金流、筹资活动现金流加总得到的现金流则会反映到资产负债表中的现金及等价物。财务的顶测原理详见此前章节,而想要深入了解DCF模型的各种细节,则需要阅读相关专业书籍。本节仅探讨DCF模式的思维方式及从这种思维方式去理解公司价值的意义。

DCF模型理论完美,但实际中自由现金流如何预测,高增长阶段的期间确定,永续阶段长期增长率确定,贴现率确定,都是问题。模型中大部;分价值来源于永续阶段,永续阶段增长率变动一点点,模型输出的结果变动很大。一般而言,贴现率取值8%~12%,永续阶段增长取2%~4%。DCF模型一方面需委运用到大量的数据,使用起来非常麻烦,另一方面,DCF模型对录入假设参数的变动又非常敏感,输出结果变动区间过大以致失去意义,因而,被实战派束之高阁,还被认为是精确的错误。

上述只是事实的一方面,DCF估值重要的不是结果,而是对公司各种影响因素分析的过程。DCF涵盖了影响公司的各种因素,要想对一个公司了解得比较清楚就必须把握到影响公司的关键因素,因此,以DCF模型对公司进行系统和量化的思考不失为一种好的分析方法。如果你真的通过DCF模型对公司深入研究,就可以对各种因素如何影响公司的业绩做出非常具体的量化评估,例如油价上涨对石油公司业绩的影响程度,提升存款准备金究竟影响了银行多少的利润,新增的固定资产投资会导致折旧多提:多少钱等。虽然这些问题都是技术的层面,但如果能对这些问题做出解答,说明你对公司的核心本质已经有了本质层面的认识。如果思想缺乏对公司系统而深刻认识,那么即便使用DCF模型也只是垃圾数据输入,垃圾结果输出。

此外,公司自由现金流=NOPLAT+折旧+摊销-资本支出-营运资本支出的公式也告诉我们自由现金流不等同净利润。有的公司账面利润很好,但营运资本支出大,钱都被存货、应收账款等科目占用了,实际经营性现金流很差,这种富贵就叫纸面富贵。而有的公司账面利润很好,但却需要不断加大对设备的改造、固定资产的投资等资本支出,才能够使得利润增长或者维持利润,这种财富赚到了也不能够从企业中取出来,一旦碰上一次行业大萧条,那些机器设备、固定资产就基本成了破铜烂铁。因此,长期巨额的资本支出和营运资本支出都会使得公司价值下降,从而我们也可以理解即便利润和增长速度一样的两个公司,但对应不同的投资性现金流和经营性现金流,公司的价值也是不一样的。

我们可以用经营性现金流净额/净利润来衡量净利润的质量,该指标高于1,净利润质量有保证,且越高越好。而投资性现金流净额/净利润可以衡量净利润的增长效率,在同等利润增速下,该指标越小越好。事实上,有公式可以衡量利润增长速度、投入资本回报率与投资现金流(用投资率来表示)的关系。

净利润增长率=投资率(投资现金流净额/净利润)X投入资本回报率(可以理解为边际投入资本回报率或者固定资产投资收益率)

这个公式告诉我们公司利润是如何增长的。需要将一定比例的净利润留存在公司用于投资扩大再生产(投资率),而这部分留存收益的投资回报率就决定了米年新增利润的多少。那么为什么有的公司或者行业需要大量的留存利润再投资才取得不高的利润增长率,而有的公司或者行业仅需留存一点利润再投资却可以取得很高的利润增长呢?关键就在于固定资产投资收益率,该指标高说明了资本投资的效率高,也说明了公司所处的行业并不依靠有形的资产盈利,更多的是依靠无形资产在盈利,竞争形成了差异化,偏向于轻资产运营。那些固定资产比例很高的行业,重资产运营,例如钢铁、航运、航空业显然需要把盈利大量投回生产,公司自由现金流低,公司价值低。在同等增长情况下,固定资产投资回报率越高,可供分配给股东现金股息也越大。

很多投资者嘲笑DCF没有意义,但他们其实并不理解DCF公式背后所蕴含的逻辑和思维体系。