理财

本杰明·格雷厄姆:现代证券分析之父

- 本杰明·格雷厄姆:现代证券分析之父 本杰明·格雷厄姆是一位最具悬响力的投资哲学家。沃伦·巴菲特说,他是“我所知晓的最明智的人”。巴菲特在很大程度上要感谢格雷厄姆。当他19岁就读于内布拉斯加大学的时候他阅读了格雷厄姆第二本伟大的著作《精明的投资者》,他还表示,这与保罗在通往大马士革的道路土看到了光的体验类似。

本杰明·格雷厄姆的早期影响

- 本杰明·格雷厄姆的早期影响本杰明·格雷厄姆于1894年出生在英国伦敦的Benjamin Grossbaurm家族,年轻时,他们全家移居到美国,此后不久他父亲去世,当时格雷厄姆仅仅8岁半。

奈夫的卖出策略是什么?

- 奈夫的卖出策略是什么?温莎基金的成功在于它对卖出策略与它执行的买入标准同样重视。奈夫把卖出决策视为最艰难的投资决策。卖出的理由有两个:第一是基本面巳经恶化了,也许一开始就在公司分析方面搞错了,在半年或一年后的盈利或预期盈利增长可能被证明是远远低于购买决策时的估计数字。

奈夫投资方法的难点和不足

- 奈夫投资方法的难点和不足奈夫投资方法对分析师有很高的要求,会计、财务、战略和经济知识是必不可少的。必须对公司进行详细调查,以确定可靠的盈利增长预测。你可以这样做或不做,半信半疑对待奈夫投资方法是没有用的—那将是完全失效。

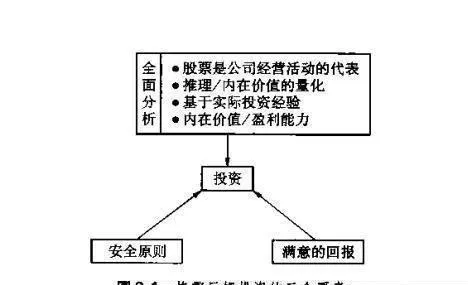

格雷厄姆的投资理念要点

- 格雷厄姆的投资理念要点经过狂热气氛的1920年代和随之而来股市崩盘与经济大萧条时期的洗礼,需要谥慎从事的观念在他心里打下了深深的烙印。从此以后,他坚持安全第一,强烈反对投机。在很长的时期内,他坚持寻找那些价值被低估的证券,认为投资这些证券遭受损失的几率很小。

[管理者低劣管理的行为基础]过度乐观与过度自信

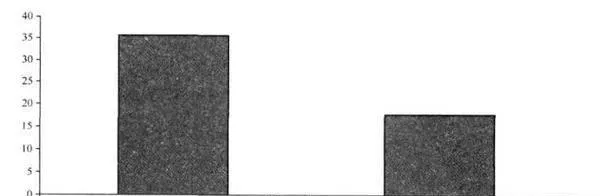

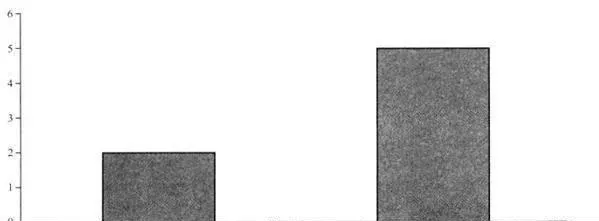

- 最常见的行为偏差或许就是过度乐观与过度自信。我怀疑绝大多数企业管理者都同时存在这两个问题。我认为,杜克大学对CFO进行的调查,是说明过度自信的最佳例证。每个季度,杜克大学对CFO看待未来经济形势的乐观程度进行调查(以0到100评分,0=极度悲观,100=极度乐观)。同时,他们还要对本公司经济形势的乐观程度发表意见。

奈夫投资方法要点

- 奈夫投资方法要点寻找失宠、被忽视或误解的股票。精明的低市盈率投资者的性格特征: 勇气可嘉;不屈不挠;坚韧刚毅;忍耐力强;头脑清醒;领悟历史;坚定不移;果敢决策。市盈率低于市场平均水平40%~60%适度的盈利增长(7%~20%)。高股息率。总收益与市盈率比值(大于目前平均值的两倍)。良好的经营前景(健全的战略地位)。

资本的永久性损失会对股市有什么危险?

- 当然,格林厄姆同样关注资本出现永久性损失的危险。“净营运资本”策略在这个方面表现如何呢?在微观基础上,只能说表现不够出色。如果我们把“资本的永久性损失”定义为股价在单一年度内的跌幅达到90%,那么,我们会看到,在按“净营运资本”策略选择的股票中,约5%遭遇过这种灾难。

[格林厄姆的净营运资本价值]陈腐过时还是风光依旧?

- 价值投资这个思想从本杰明•格林厄姆延续到沃伦•巴菲特,再到比尔•米勒,而在这个发展轨迹中,我认为自己应该是一个坚定的格林厄姆主义者。沃伦•巴菲特曾经把本•格林厄姆的方法称为“雪茄烟蒂投资法”。

投资者怎样利用全球范围内检验“净营运资本”选股策略?

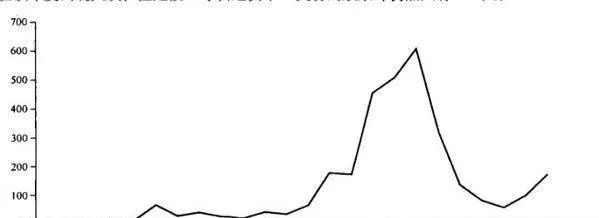

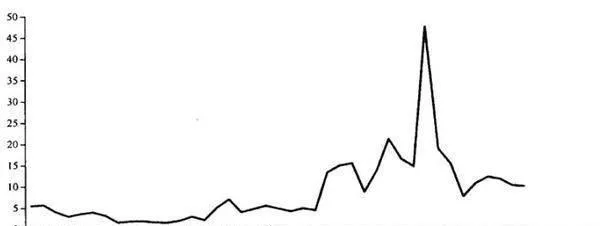

- 为了在全球范围内检验“净营运资本”选股策略的业绩,我以1985年之后的成熟市场为样本(所有收益均以美元计价)。图22-1表明,以“净营运资本”为标准的深度价值策略取得了令人赞叹的业绩。以这些股票构成的平均加权组合实现了超过35%的年均收益率,而同期市场回报率仅有17%。

“净营运资本”策略的现状是什么样的?

- 当然,任何人都不应该奢望找到大量价格低于净营运资本2/3的股票。但是,在我们的投资组合中(平均股票数量为134只),每年符合“净营运资本”标准的股票平均数仍达到65只。图22-3为每年出现在我们组合中的此类股票数。值得注意的是出现在2003年的此类公司股票—超过600只股票的交易价格低于净营运资本的2/3。

美股市销率前10%股票的平均市销率是多少?

- 在不计其数的估值指标中,我始终对市销率敬而远之。我经常会不可思议地发现,那些采用市销率的人总是在收益表中绝望地摸索,就是为了能找到一个低市销率的好股票。通过归谬法,我们可以验证这项指标的荒谬性。假设我按19美元的价格卖出价值为20美元的证券,但却挣不到任何钱,交易量可能很大,但几乎没有利润。但我不在乎,我只关心市销率。

为什么无限制的全球价值投资策略很有效果?

- 无限制的全球价值投资策略依然有效,此外,我们也可以利用价值型组合(这一次是采用全部1800只股票)看一看,能否采用自上而下式分析,从自下而上的角度发掘价值源泉。图21-12说明了价值型组合中几个特定国家或地区和行业的情况。为保证图表的有效性,我仅标出与平均加权指数离差为100个基点(bp)的组合。

价值投资精髓:巴菲特的“总体盈余”法

- 为了帮助股东们了解伯克希尔公司的股票投资价值,巴菲特发明了“总体盈余”方法。伯克希尔公司的总体盈余是该公司及其转投资公司营运盈余的总和,加上投资股票巨大的保留盈余,以及该公间在保留盈余没有派发股息的情形F必须付出的税金提拨部分。保留盈余是公司全年盈余没有以股息方式派发给股东反而再投资回公司的资金。

价值投资精髓:巴菲特学派的评估体系

- 其实,价值投资理念并非由巴菲特发明。早在50多年前,凯恩斯就已提出了这一基础概念,面巴菲特只是将此理论作最成功论释的实证人。从1995年起,由巴菲特主导的莱格。梅森共同基金(Leg Maon Focus Fund)成立,该共同基金操作15只股票。这也是巴菲特实际撵作的第一个共同基金。第一个共同基金是水杉基金。

价值投资精髓之选股的真实价值

- 巴菲特在作投资决定的过程中,第一要务就是决定标的公司的真实价值,这样的过程通常是艺术和科学的结晶,其中科学部分牵涉到数学知识,但这类知识并不十分复杂。衡量标的公司的目前价值,一般都是先估算公司一段时间内的现金流量,依合理折现率将这些现金换算成当期净现金流量。

价值投资精髓:投资获利高于资金成本

- 投资人当然都同意高毛利、高获利企业是好的投资标的物,而且如果企业股东报酬率也相应高的话就更完美了。但是,要不要以经济附加值的方法来衡量标的公司,则是见仁见智的问题。在这-问题上,人们又不约而同地看巴菲特是如何对待的。

价值投资精髓之持有股票多久才算好

- 价值投资与高度分散、高周转率的操作理念正好相反。和所有积极型的操作手法相比较,价值投资是长期最有可能获利的投资方法。但投资人需要耐心地持有他们手中的投资组合,不被别人的短线获利所诱感。银行利率的变动。

价值投资精髓之价值终将在股价上得到反映

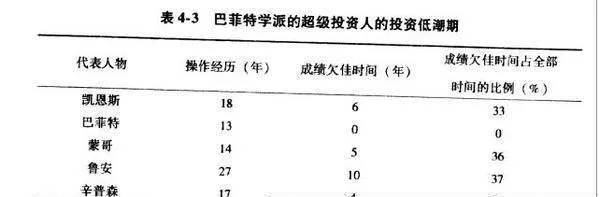

- 学术界和研究人员已花了很多年努力,试图找出什么样的基金经理人和什么样的投资策略才是最有可能战胜大盘的。

牛市后期双保险风险依然大原因是什么? 对桂东电力的分析及投资实践的反思有哪些?

- 对桂东电力(600310) 的分析时间为2008年2月。

![[管理者低劣管理的行为基础]过度乐观与过度自信 the-behavioral-basis-of-managers-poor-management-excessive-optimism-and-overconfidence](/assets/image/782s9KkKvz.jpg)

![[格林厄姆的净营运资本价值]陈腐过时还是风光依旧? greenhams-net-working-capital-value-is-outdated-or-the-scenery-is-still-the-same](/assets/image/JqmnPKxWwz.jpg)