理财

牛市后期双保险风险依然大原因是什么? 对桂东电力的分析及投资实践的反思有哪些?

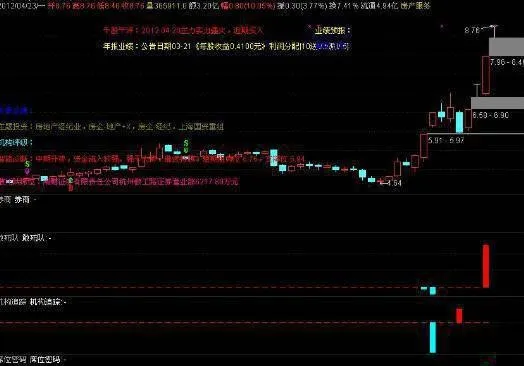

- 对桂东电力(600310) 的分析时间为2008年2月。

怎样判断是通货膨胀还是通货紧缩?

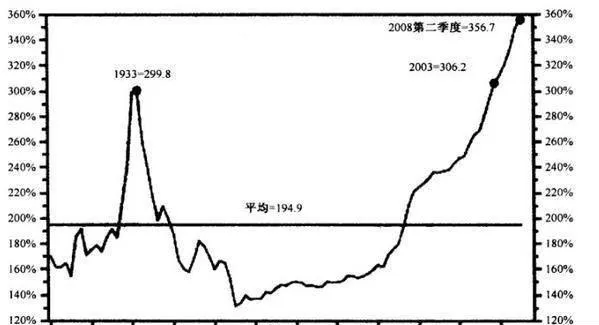

- 我以前曾多次撰文指出,通货膨胀还是通货紧缩的争论已经让我疲倦不堪。历史一再地教育我们,信贷泡沫的破裂将为经济体释放出无比巨大的通缩压力。随着美国经济正在严重的债务过剩,美国消费者将在1/4世纪的时间里不得不精简消费、节衣缩食,而债券通缩的危险已经近在眼前(见图29-8)。

怎样才是确定自己投资的能力圈? 怎么确定自己投资的能力圈?

- 投资能力圈就是指一个人能够较为全面系统地了解和理解的行业和企业,并把这些行业的企业作为自己股票投资的限制范围。通俗地说,能力圈就是圈定自已股票投资的地盘,以期牢牢掌握我的地盘我做主的投资主动权。其目的就是要在某一个或某几个领域股票投资中发挥自己的竞争优势。

为什么说好股票好价格才是好投资? 怎样理解好股票好价格才是好投资的说法?

- 顾名思义,好股票就是好公司所发行的股票,好公司就是业绩优良的公司。好价格当然不是过高价格(相对价值),二级市场主要针对价值投资者而言,股票的好价格就是低廉的股价,相对于价值具有较充分的安全空间的价格。好股票好价格在这里就可描述为业绩优良公司的股票以低于其价值较大幅度的价格在股市中交易。

什么是恐惧的旅鼠一族? 怎么理解恐惧的旅鼠一族?

- 旅鼠属于啮齿目仓鼠科,生活在挪威北部和亚欧大陆的高纬度针叶林中,以根、嫩枝、青草和其他植物为食。当旅鼠的数量实在太多时,不知道是谁下了命令,也不知谁带头,便会发生群体大迁徒。

为什么说短线高抛低吸无胜算? 短线高抛低吸我什么无胜算?

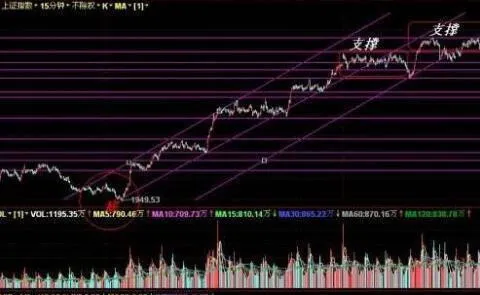

- K线图也叫蜡烛图,是由日本早前的米行发明的,它被用来记录大米买卖行情。由早上开盘价,晚上收盘价,当天的最高价和最低价组成,绘制成的价格图状如蜡烛,故叫蜡烛图。若把一定时期每天的股票价格蜡烛图排列在一起就叫日K线,以此类推。起伏不定、波动频繁的K线记录着股市大众在股票市场的交易状况。

为什么要回避新股危险陷阱? 怎样理解回避新股危险陷阱?

- 当今A股市场上可以这样肯定地说,炒新股完全是一种投机行为。IPO动辄七八十倍市盈率(PE),甚至上百倍的市盈率(PE),但机构、基金、私募等并不介意,仍乐此不疲、趋之若鶩地参加路演询价、网上网下申购(散户也能参加),新股在网上网下发行过程中就已经产生了大量的泡沫。

怎么区别“牛股”“妖股”? “牛股”“妖股”有哪些不同?

- 二级市场上,一般人都会认为在短期内上升50%、100%甚至更大幅度的股票才是大牛股,最好是连续上涨5个、10个甚至更多的涨停板,这样的股才值得追求的。不错,在中国A股历史,上,不止一次地出现过这样的今古奇观。奇观主要出现在ST板块,ST个股借壳上市、停牌重组、资产注人等成为ST连续暴涨的噱头。

房地产,另一个投资机会

- 买地,这个他们造不出更多的来,马克●吐温现代社会一次的金融危机追根溯源都可以归咎到借贷的无节制和不谨慎。公元前1792年,信贷被巴比伦国王汉谟拉比引入经济生活,杠杆化在今后的经济生活中起到推波助澜的作用,加剧了投资者的损失。

房地产投资有什么好的方法?价值法和动量法哪个更好?

- 价值法Vs.动量法任何物体在不受任何外力的作用下,总保持匀速直线运动状态或静止状态,直到有外力迫使它改变这种状态为止。艾萨克牛顿牛顿定律可以运用于房地产市场和股票市场。但这两个市场的主要区别在于:由于房屋及其他不动产相对比较庞大,它的交易会比较迟缓,价格的涨跌也就不尽透明。

房地产投资有什么技巧?如何找到被弃置的房产

- 如何找到被弃置的房产假如你居住在主要城市,那在32公里的半径范围内,你很有可能找到几栋,甚至上百栋被废置的独栋住房,而在工薪阶层社区也有许多不错的两居室或三居室。在市场衰退期,新兴社区有很多这样的房产,业主们把钥匙留在信箱里便拍手走了。

什么是动量投资方式 动量投资的主要薄弱点在哪

- 动量投资方式纯动量投资较少关注股票、债券或房产的公允价值,而重点关注它们的价格是否在上升。收益在这里不是来自价格与价值的趋同性,而是来自对走势持续性的期待。这些正在上涨或正在下跌的投资对象是否还能继续维持同样的走勢?动量投资认为走势是你的朋友,直到它转向。 动量投资的主要薄弱点1.需要对未来作出预测。

价值投资精髓之价值投资的简化原则

- 价值投资法则其实一点也不神秘。投资人不需要通过电脑指令或计量经济模式就能运用自如,也不需要具备工商企业管理学历就能掌握其精髓,这里需要的只是E确的性格和心态。即买进两三只长期获利高于市场平均水平的绩优股,然后耐心地持有5年、10年甚至20年后,再去关注它们。20年后,你看到的将是已经涨幅惊人的获利股。

股票有什么卖出信号?三种卖出信号举例

- 种卖出信号以下是卖出的三种原因,当它们发生时,你就应该卖出了。1.你买进的理由,已经不再成立。你当初买下某家公司的股票是因为它的价格低廉,公司正在成长,而它的股价却被压低,此时新的信息出现了,公司在利润数字上作假或别的财务丑闻被公之于众。与其不肯面对现实,心存侥幸地等待事态重现转机,看着股价一天跌过天,不如果断斩仓。

价值投资方式有什么 价值投资的主要薄弱点在哪?

- 价值投资方式确定一家公司或某处房产和其他物品的价值有许多种方法,其中有两种通用的方法,一个为统计低价法。某只股票或房地产的当前价格与它们的历史平均值相比如何?它们价格的历史众数是多少(即出现最多次的价格) ?另一个通用方法称为自下而上的基本面分析法,将它未来现金流的预测值或未来收益的预期值进行贴现。

折现现金流(DCF)理论和资产价值之间有关联吗?

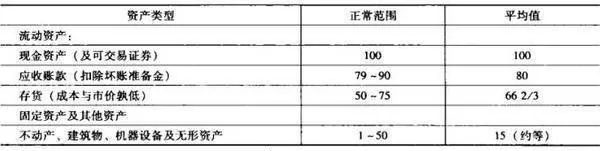

- 只要是和投资有关,不管有什么问题,都可以听听本杰明•格林厄姆的至理名言。他推荐了两种股票估值方法。第一种方法以资产为基础,它有效地体现了企业的清算价值。格林厄姆曾写道:“评估清算价值的首要原则就是,负债价值是真实的,但资产价值则是有水分的。”为反映这一原则,格林厄姆推荐了一些评定资产价值的经验方式(见表5-1)。

投资者在实际运用折现现金流(DCF)理论时有哪些替代方案?

- 在实际运用DCF方法的过程中,人们经常把敏感分析作为解决DCF内在问题的手段。但是,尽管这种做法有利于暴露DCF的不确定性,但不管敏感分析得到什么结果,都不难找到合适的理由,因此,这就会大大削弱DCF的实用性。

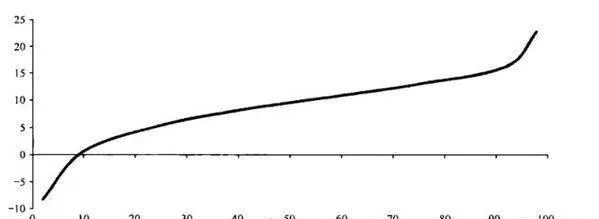

[价值股真的比成长股更危险吗?]风险之一:标准差(standard deviation)

- 我们从头开始分析这个问题。根据传统金融理论,标准差是衡量风险的基本指标。但是现在。这个指标却让我感到极端荒庆。我从事这项工作已经多年,迄今为止,我还从未遇到过单边做多的基金经理担心过股价上涨。不过,我们还是应该暂时放下对这种衡量的主观怀疑,看看价值股和成长股的风险与收益(见图6-1)。

价值股真的比成长股更危险吗?

- 价值股真的比成长股更危险吗?这个简单问题已经成为现代金融领域诸多分歧的焦点。市场效率的信徒们认为,价值溢价只能是投资者承担基本风险的结果。而行为论者则认为,价值上涨通常是因为投资者为成长而过度支付等错误的结果。通过对诸多风险衡A指标进行分析,我们发现,价值股并不比成长股更危险(甚至风险度更低)。

折现现金流(DCF)理论和盈利能力之间有什么关系?

- 格林厄姆推崇的第二种方法就是他所说的“盈利能力”法。他认为:“投资者最想知道的……就是资产在既定条件下的预期盈利能力,即,假设现有状况在未来期间基本维持不变,一个企业可预期实现的年收益。”他还进一步指出:它结合了企业一定期间内的实际收益及其按现有基本条件对未来的合理预期。这种记录必须跨越若干年。

![[价值股真的比成长股更危险吗?]风险之一:标准差(standard deviation) are-value-stocks-really-more-dangerous-than-growth-stocks-one-of-the-risks-standard-deviation](/assets/image/HqoX6QvEgG.jpg)