理財

股票估值的要素有哪些?如何進行估值?

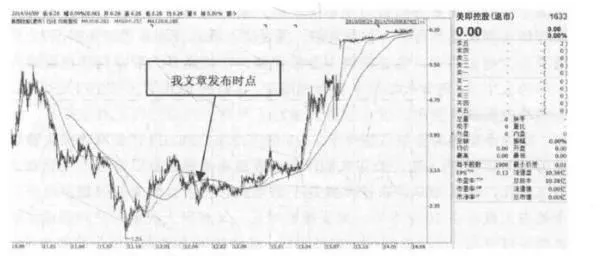

- 估值五要素簡化模型(注:本文首發於2012年2月23日的雪球博客,文中利用五要素估值模型計算了貴州茅臺與寶鋼股份的公司價值,結論是兩者股價都處於略微低估的狀態。

如何進行更準確的股票估值?股票估值分爲哪幾個層次?

- 估值的四個層次(注:本文首發於2014年9月6日的雪球網博客,文中所提及的中國光大控股、廈門港務、香港中旅、寶業集團等股票在當時的基礎上繼續上漲,而新提及的威勝集團至2015年5月上漲約50%,同期香港恒生指數上漲約10%)第一個層次的股票估值是股價跌破淨資產。

什麼是股價趨勢?如何深入分析股價趨勢?

- 股價的趨勢技術分析入門門檻最低,有股價變動圖,任何人都可以說上一二,廣受小散戶喜愛,不過我認爲絕大部分技術分析沒有什麼用。技術分析包含形態分析、指標分析、K線分析、波浪分析等,可以複雜無比,很多人說得頭頭是道,但其實是把自己都給忽悠了,而月即便相同的圖形也是衆說紛紜,沒有統一結論。

現金股息再投重要嗎?其有何作用與優勢?

- 現金股息再投現金股息的重要性格雷厄姆對內在價值的定義爲被事實所確定的價值,這些事實包括公司的資產、盈利和股利以及具有確定性的前景。在我看來,現金股息不但是構成公司內在價值的重要因素,更會顯著影響到長期投資回報率。讓我們先來理解現金股息的重要性。第一,發放現金股息能夠使得股東價值最大化。

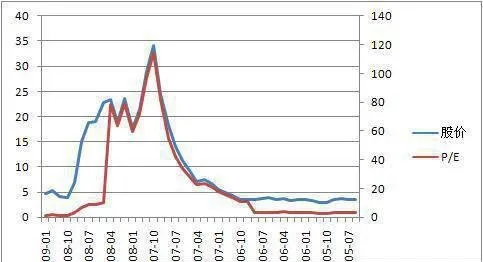

如何深入分析理解股票的價值與趨勢?

- 價值與趨勢(注:本文發表於2012年11月21日雪球博客)一切都源自我的一個認識,證券市場既有效又無效,它既強得不可戰勝,又蠢得不可理喻。爲什麼說市場是非常有效的呢?舉個例子,金融危機還沒來,股票指數已經跌了,經濟還未正式確認復甦,股價已經漲了。套用巴菲特的話“如;果你想等到知更鳥報春,那春天就快結束了”。

企業業績“變臉”是什麼? 怎麼理解企業業績“變臉”?

- 按照價值投資原理,對買賣和持有股票都有一套操作策略。如買人股票講究的就是要有足夠的安全空間,通俗的說法,在0.5元錢可以買到1元錢東西的時機來臨之際,便是購買股票之時。賣出股票把握的前提條件:一是股票達到或超過其內在價值;二是研究中發現更具優勢的股票;三是所持股票的公司基本面開始變壞,業績出現下滑的拐點信號。

主要財務指標是什麼? 怎樣理解主要財務指標?

- 對於企業主要財務指標跟蹤分析,按上市公司現有財務報表信息拔露制度,一般分季度、半年和年度公佈,因此最好是按季進行監測。對企業長期穩定經營考察分析以運用年度財務指標爲佳。企業財務指標很多,可根據自己能力、偏好來設置。指標個數也可多可少,但最好是能相互印證,以進行相關性分析:1.銷售收入(營業收人)。

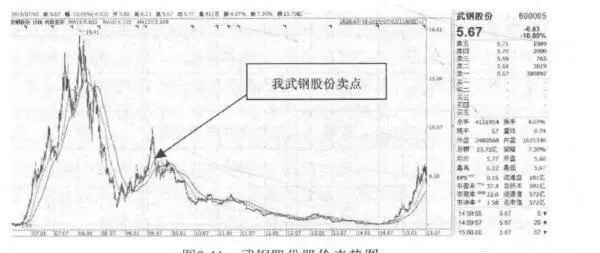

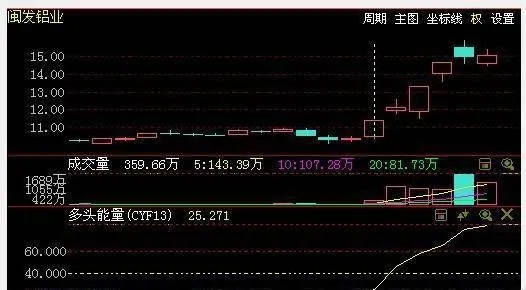

強週期性企業投資是什麼? 怎樣理解強週期性企業投資?

- 對週期性行業企業的股票進行投資,也是價值投資策略的重要組成部分,它主要是利用行業衰退蕭條時產生的巨大安全空間(股價跌幅往往會達到80%以上,市淨率一般都會進人1倍、0.5倍,甚至折價2/3)時期大量買人,然後,耐心等待行業復甦繁榮,股票價值迴歸到合理水平,或者進人股價泡沫階段賣出。

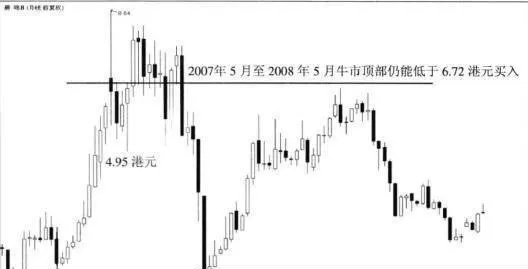

爲什麼說牛市安全空間不安全? 牛市安全空間不安全是爲什麼?

- 儘管價值投資要求我們在股票市場尋找具有較大安全空間的股票,並做一定比例的買人,等待股票價格逐步迴歸到價值的時候減持或賣出。但如果這種場景是在大牛市中出現那又是另一碼事了。可能你會說,如果在大牛市中,則是難以找到具有較大安全空間的股票的啊?難找不等於沒有。

爲什麼要耐心等待大機會? 怎麼理解耐心等待大機會?

- 價值投資就是要找到公司價值與公司股票價格之間的差異,即安全空間,按價值投資的一般性慣例,股價比內值低50%以上的才具有投資價值。並不是什麼時候都有很好的安全空間機會,因爲股票市場在大多數時間是有效的,股票價格較爲充分地反映了股票基本面和市場信息的影響因素。

什麼纔是市場先生極端情緒化? 市場先生極端情緒化有哪些?

- 巴菲特一再強調,不要指望投資者從今天所看到的東西影響其投資策略。我們的投資者應當基於以下因素:第一,即使知道經濟總體的發展趨勢,這並不意味着你就知道股市會如何發展演變;第二,投資者不可能在選股上比別人優秀很多。股票只有在持有相當長時間之後纔會稱得上是個好東西。

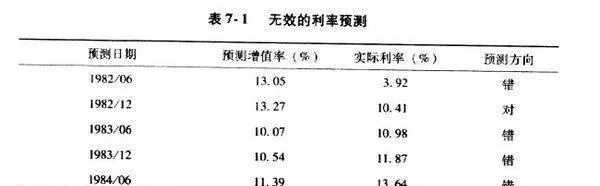

價值投資精髓:一大堆預測失敗的例證

- 如果你是那些早就認爲市場是不可預測的投資人,你可以跳過本節不看直接進人下一節。但是如果你是那種偶爾還會受市場頓測誘惑的人,最好還是耐下心來將這一部分的內容看完。我們希望你在看完後能發現預測短期市場走勢是一件多麼沒有必要而且無意義的事。任何長期觀察巴菲特的人都知道他對預測股市的看法是不要浪費時間。

價值投資精髓之股市中的米蒂效應

- 強力的磁鐵會吸引附近所有的金屬物體,同樣,對風險的接受程度也關係到心理行爲的所有層面。心理的概念是抽象的,但是它具體顯現在每一天、每一刻投資人買進和賣出的決定上,串聯起所有買賣決定的因素就是投資者對風險的承受度。過去的十多年間,股票經紀人、投資顧向、理財規劃員都目睹了投資人心態和行爲的不斷變化。

價值投資精髓之公司的預測能力差強人意

- 上市公司絕對不是無辜的旁觀者.它們也跟每個人一樣在股市中學會了如何玩這場遊戲。它們利用會計調整圖利自己:在收益與成本上做手腳,以確保財務報表符合市場的預期。或者它們會利用公司兼併重組來降低成本費用,提高毛利率。一些業績報表不佳的公司,有時也會利用重組來掩蓋自身差勁的表現,並留給市場一個正在完善公司治理結構的好印象。

價值投資精髓:預測股市和預測天氣一樣

- 事實是,預測公司的未來,預測經濟和股市的走向,就跟預測天氣一樣根本無法十分準確。如果說預測明天的氣溫還較簡單,只要以今天的氣溫作爲參考(例如,今天氣溫攝氏20度或30度,那麼明天的溫度大概就在這兩者之間),那麼預測經濟和股市的未來走向卻是一個要複雜得多的社會現象。

價值投資精髓:學習大師的心理行爲

- 從心理學和投資學中所學到的每件事,我們都可以在巴菲特及其價值投資學派的其他人身上看到縮影。他相信自己的成就靠的是研究而不是運氣,他的決策源自自身的縝密思考,面從不受短期事件能響情緒化地輕易撤出股市。他,瞭解風險的本質,而且有信心接受市場的結果。

巴菲特迴歸GEICO公司

- 巴菲特迴歸GEICO公司在波克夏運用資本投資的第二種類型一即購買保險公司的情況下,GEICO成爲了波克夏已有公司中最重要的公司。由於巴菲特於1952年賣出其股份的原因,洛裏默·戴維森成爲了波克夏主席。他帶領公司走向輝煌,直到他1970年退休。

非上市公司的購買

- 非上市公司的購買運用由正常保險業務和備用金所產生的資金的第三種途徑是購買擁有非常雄厚經濟恃許權和卓越管理的非上市公司股權。

查爾斯·蒙吉爾:從店鋪助理到億萬富翁

- 查爾斯·蒙吉爾:從店鋪助理到億萬富翁蒙古爾在奧馬哈長大,少年時即開始在巴菲特祖父的雜貨店工作。然而這兩名男人一生永遠不會滿足(蒙吉爾當時7歲)。

巴菲特:內布拉斯加傢俱賣場

- 巴菲特:內布拉斯加傢俱賣場大部分零售企業處於競爭弱勢,幾乎沒有定價能力,而且沒有經濟特許權。在很多零售領域,領先者很容易被競爭對手複製,競爭優勢從而被迅速削弱。通常情況下,供應商比零售商處於更有利的位置,新手很容易進入該行業,地位很少是獨特的,客戶服務改進策略也可以模仿。出於這些原因,巴菲特對零售業務投資一向很謹慎。