全部文章

特斯拉的主要供應商有哪些?

- 特斯拉公司(納斯達克股票代碼: TSLA )作爲汽車行業的後起之秀,已在電動汽車領域聲名鵲起。這家總部位於德克薩斯州的電動汽車製造商和儲能公司正迅速成爲家喻戶曉的品牌。特斯拉最初因推出首款電動跑車Roadster而備受矚目,隨後又推出了豪華版Model S。

如何購買現貨比特幣ETF

- 去年1月,現貨比特幣ETF在美國交易所推出。這些是直接持有比特幣作爲抵押品的交易所交易基金(ETF),從而複製其即時價格走勢。實際上,類似的基金以前就已經存在,尤其是在歐洲,但儘管它們的運作在技術上非常相似,但它們不是 ETF(交易所交易基金),而是 ETP(交易所交易產品),特別是主要是 ETN(交易所交易票據)。

貝萊德比特幣ETF資金流出發出重新佈局信號

- 隨着貝萊德比特幣 ETF 出現大幅波動,投資者在加密貨幣相關基金中的倉位正在發生變化,這凸顯了人們對數字資產的需求正在改變。全球最大的資產管理公司之一貝萊德(BlackRock )本月公佈,其現貨比特幣交易所交易基金(ETF)的客戶淨賣出額達1.354億美元。

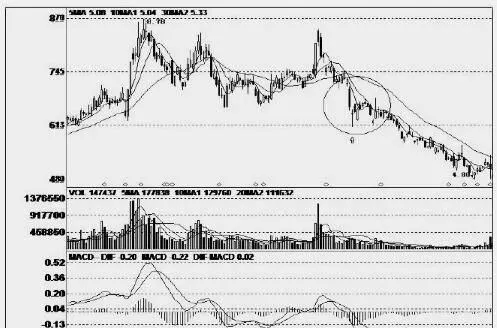

下跌途中的十字陽線

- 十字陽線出現在股價下跌途中時,一般不會改變原有的下跌趨勢。下跌途中的十字陽線通常也有兩種意義:一種意義足十字陽線的出現足弱勢反彈開始的信號,表明股價進入短期反彈行情:另一種意義是十字陽線的出現是反彈結束的信號,隨後股價進入新的下跌行情。圖9-6,安泰集團(600408)。

會計中的相關成本是什麼?它爲什麼重要?

- 什麼是相關成本?相關成本是管理會計中的一個術語,指的是在做出特定業務決策時纔會產生的可避免成本。相關成本的概念用於剔除可能使決策過程複雜化的不必要數據。例如,相關成本可用於決定是否出售或保留某個業務部門。相關成本的反義詞是沉沒成本,無論當前決策的結果如何,沉沒成本都已經發生。

歐洲證券及市場管理局(ESMA)主席維雷娜·羅斯將在任期結束時卸任

- 歐洲證券及市場管理局確認,現任ESMA主席將不會尋求連任,這標誌着歐盟金融監管機構的領導層即將進行計劃內的過渡。維蕾娜·羅斯決定不再續簽其ESMA(歐洲證券及市場管理局)的職務。歐盟金融市場監管機構和監督機構歐洲證券及市場管理局( ESMA )於2025 年 10 月 12 日宣佈,其主席維雷娜·羅斯決定不再連任。

收購尤文圖斯的報價預示着10億歐元的投資,Exor將完全退出

- 2025年12月12日, Tether向Exor提交了一份具有約束力的全現金收購要約,擬收購其持有的尤文圖斯足球俱樂部全部股份。在獲得監管部門批准後,Tether還計劃以相同價格向Exor發起公開收購,收購其持有的剩餘股份,收購資金全部來自自有資金。該收購要約體現了對俱樂部的長期承諾。

Liquidchain推出統一的Layer-3網絡,連接比特幣、以太坊和Solana

- 2025 年週期中,加密貨幣市場的各個角落湧現出數十個新的預售項目,但只有少數項目真正展現出了基礎設施級別的價值。其中一個項目尤其引人注目,它開始從衆多項目中脫穎而出: Liquidchain($LIQUID) 。

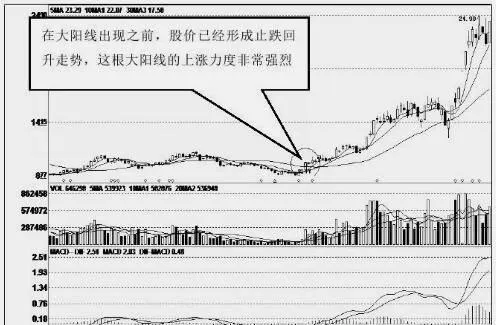

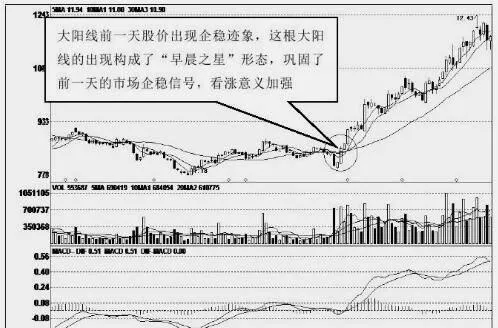

如何在止跌回升的大陽線中判斷上漲力度的大小

- 止跌回升的大陽線股價經過持續的下跌調整後,做空能量釋放結束,股價出現明顯的企穩走勢,市場重心漸漸上移,表現出強烈的上漲慾望。此時如果拉出一根大陽線,則表明市場底部成功確立,後市將出現強勁的上漲行情。實盤中,底部經過一段時間的小陰小陽震盪整理後,突然間一根大陽線向上拉起,股價成功脫離底部區域,則表明下跌趨勢被徹底扭轉。

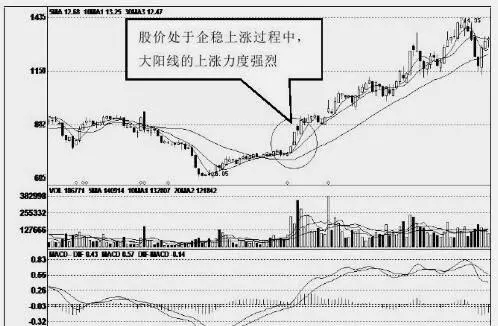

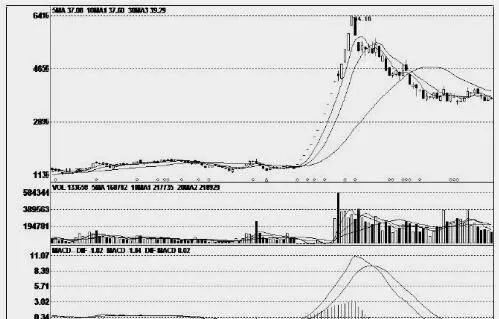

如何在持續推升的大陽線中判斷上漲力度的大小

- 持續推升的大陽線股價經過震盪築底後,已經出現明顯的企穩回升態勢,股價重心不斷上移,但總體漲幅並不大。此時如果拉出一根大陽線,不僅能鞏固底部基礎,還能增強股價的上漲速度。這根大陽線的上漲力度最大,比前面幾種情況的大陽線都要強烈,此時投資者可以大膽做多。圖1-7,新安股份(600596)。

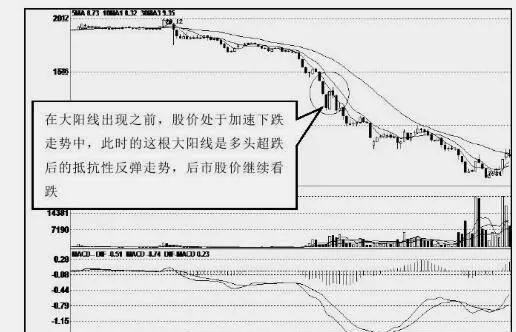

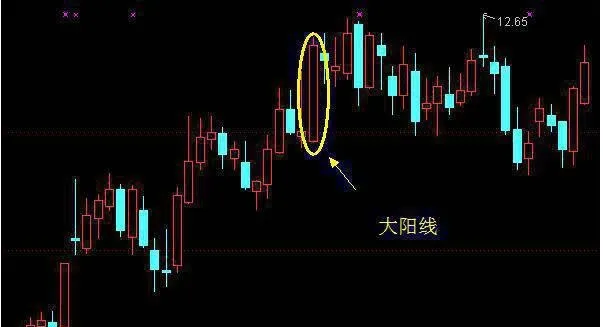

如何在持續下跌的大陽線中判斷上漲力度的大小

- 一般來說,大陽線的上漲力度大小與其實體長短成正比。也就是說,陽線實體越長,上漲力度越強;反之,則力度較小。除此之外,大陽線的上漲力度大小與前一天或前幾天的K線位置有很大的關係。當日大陽線是前一天K線的延續,與前面的K線組合起來分析,得出的結果更爲可靠。

Cryptonomist:與 Investing 合作進行加密貨幣分析

- Cryptonomist,一家領先的加密貨幣、區塊鏈和金融市場信息出版物,宣佈與Investing.com展開戰略編輯合作,Investing.com 是主要的國際金融數據、分析和新聞平臺之一。該協議包括Cryptonomist定期在Investing.com上發表原創獨家市場分析文章,頻率約爲每週兩篇。

2025年主導比特幣市場的趨勢

- 2025年,比特幣市場曾多次受到不同趨勢的主導。然而,在所有這些趨勢中,有一個趨勢尤其成爲了今年的真正主角,特別是考慮到其他許多趨勢都與加密貨幣市場整體有關,而不是專門針對比特幣。相反,主導趨勢主要集中在比特幣上,其他加密貨幣的關注度則低得多。這就是所謂的機構採用,或者更確切地說是國庫投資趨勢。

WalletConnect:用戶體驗、安全性和錢包的未來

- 近年來,WalletConnect 已成爲 Web3 生態系統中的事實標準,使數百萬用戶能夠安全地連接錢包和去中心化應用程序。從 DeFi 到NFT ,甚至是加密支付,如今區塊鏈的基礎設施支撐着區塊鏈世界的大部分用戶體驗。

如何在企穩震盪的大陽線中判斷上漲力度的大小

- 企穩震盪的大陽線經過一段時間的下跌調整後,股價震盪幅度漸漸收窄,下跌速度慢慢減緩,盤面出現震盪企穩跡象,反映股價下跌空間有限,做空動能衰竭。底部收出一根小陽線或十字星線後,如果這時出現一根上漲大陽線,則會加速市場底部的形成,後市股價企穩築底或走出上漲行情的可能性比較大。

大陽線一般理論法則

- 大陽線是具有強烈底部單日反轉或強勢持續的看多信號,但宜進一步確認形態的有效性。在長期低迷的市場中,往往積累了一股難以阻擋的做多能量,這股能量一旦噴薄而發,會出現十分驚人的場面,大陽線就屬於這種形態。大陽線的收盤價遠遠高出開盤價,具有強烈的看漲意義。

工業品行業:運作方式及追蹤方法

- 什麼是工業品部門?工業品部門包括主要生產用於製造業、資源開採和建築業的資本貨物的公司股票。工業品行業的企業生產和銷售用於生產其他商品的機械、設備和用品,而不是直接銷售給消費者。要點總結工業品行業是由生產或銷售用於製造業和建築業的機械、設備或用品的公司組成的類別。

連續漲停的一字陽線

- 無論股價處於低價位還是高價位,如果連續出現若干漲停一字陽線,投資者就要高度謹慎了,後市股價可能會出現下跌調整走勢,甚至出現大幅下跌行情。圖10-9,外高橋(600648)0在股價長時間的下跌調整過程中,莊家吸納了大量的低價籌碼。

Instagram是如何賺錢的

- 2012年4月,Facebook(現更名爲Meta)以約10億美元的現金和股票收購了照片分享應用Instagram;這讓許多華爾街人士感到困惑。當時,Instagram成立不到兩年,員工僅有13人,而且沒有任何收入。根據彭博社2020年2月的一份報告,Instagram在2019年創造了200億美元的廣告收入。

Netflix 加密喜劇:加納將領銜主演,僅剩一次機會

- Netflix 即將推出一部融合了情感糾葛和數字資產元素的全新浪漫喜劇,這部加密貨幣喜劇將由一位好萊塢巨星領銜主演,並投入製作。流媒體平臺Netflix已正式批准一部全新喜劇,講述一對前夫婦爭分奪秒地找回他們遺忘已久的加密貨幣錢包密碼的故事。