理财

如何深度理解行业的供需?如何对行业进行准确分类?

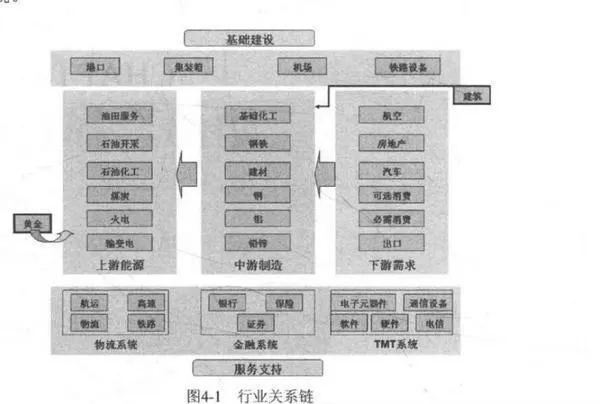

- 行业的供需和分类行业的种类行业是指拔生产同类产品或具有相同工艺过程或提供同类劳动服务划分的经济活动类别。从大的类别看,股票市场可以划分为30种左右的行业,如图4-1所示,这些行业与行业又存在相互关系,共同构成了整个经济的运行系统。

影响经济发展趋势的因素有哪些?它们又有怎样的作用?

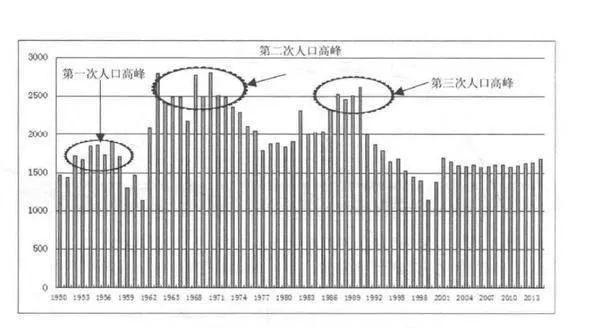

- 经济大趋势因素很重要会有一些大的趋势性因素影响经济的发展,对于投资者而言,抓住能够从大的趋势性因素中受益的公司股票将会获利颇丰。下面列举几个大的趋势因素。人口人口数量和结构的变化将对经济产生重要影响。

大师的选择,哪些是值得长期投资的行业?

- 值得长期投资的行业——来自人师共同的选择有的行业里的公司只适合阶段持有,例如处于高增长势头的行业,或者景气程度向好的周期股,而有的行业里的公司,如果价格不是高估太多,超长期限的投资和持有能够最大限度地享受复利的增长。这背后的逻辑是这些行业能够长时期稳定地保持较高的超额收益。

如何看待行业生命周期?如何进行正确的证券投资?

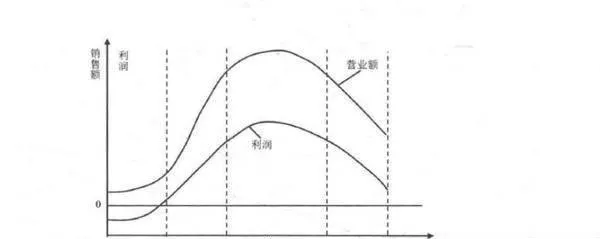

- 行业生命周期与证券投资行业生命周期是指一个行业从产生到成长到衰落的发展演变过程,典型的生命周期分为如下四个阶段,初创期、成长期、成熟期、衰退期。

价值投资精髓:贝叶斯推论

- 诚如蒙哥所说的,基本代数在计算概率时非常有用。但是如果将概率理论运用在实际投资时,我们就需要更深人地了解这些数字的计算过程,其要了解频率的概念。

怎样找到成功的最佳机会和最佳投资对象

- 找到成功的最佳机会该如何从可知的事件中牟利呢?我是个棒球迷,有时我把投资的艺术性和科学性,与棒球击球手思考如何击球相比照。用一根圆木棍击中速度达每小时160公里的快球非常困难,这可能是所有职业体育运动中最难的事之一,很少有人能够击中一个快速飞行的球,那些能够持续击到球,并且.不让天才的守场员接到球的人可以赚许多钱。

投资技巧 边等边赚

- 边等边赚我同样也意识到自己喜欢在等待的期间获得收益。一鸟在手,胜似二鸟;在林。假如你的投资对象能够创造当期收益,随着时间推移,它创造的收入流逐渐增加,那你的投资对象的价值应该也会上升。把价值放在第一位,把股利放在第二位。着重寻找那些每年都有增息传统的公司。

市场崩溃时,应该怎么办?什么时候卖出?

- 市场崩溃时,应该怎么办?2008年秋,世界经历了大范围的股市崩溃,这次灾难让人们遭受惨重损失,灾难过后的形势也异常严峻。但是正如我们所述,崩溃和恐慌也留下了漫山遍野低垂枝头的果实,让我们唾手可得。投资者们仓皇地从股市中撤出资金,投到更安全的地方,这让整个股市的财富严重缩水。所有商品都在打折出售,包括那些优质公司。

衰退不会永无止境 对每只股票应该做出什么策略?

- 衰退不会永无止境妙算胜者,得算多也。孙武,《孙子兵法》多年来,金融市场也经受着自己的考验。国际货币基金组织的一份研究详细地阐述了自1970年以来,世界范围内的125起金融危机。在美国,我们看到平均每隔8年即会发生一的计划和正确的策略,我们就能够从此时恶劣的市场中获得利益。

投资于可知的事物 做空有什么优势 对预测持怀疑态度

- 投资于可知的事物美国前副总统阿尔,戈尔由于在全球气候变化与环境问题上的贡献,受到国际上高度赞誉,他的纪录片《难以忽视的真相》贏得了奥斯卡最佳纪录片奖,他在改善全球环境与气候上的努力也让他获得了诺贝尔奖。但人们可能不知道的是,这位美国前副总统是个说到做到的人。

什么时候卖出才最好?不要过于悲观

- 普遍观点认为市场总是对的,我却持相反意见,我认为市场总是错的。乔治索罗斯世界毁灭只会发生一次,而且它发生在近期的可能性微乎其微,所以不要把世界未8作为投资决策的假设条件,你应该在其他人失去理性的时候保持冷静,一段时间之后,你的财富会得到增加。

股票的多样化程度低

- 股票的多样化程度低价值增长分析方法要求在购买前对拟买入股票有一个详细的了解。但如果你有一个由十多家公司股票组成的投资组合,要做到对每只股票深入了解几乎是不可能的。事实上我们大多数人只能应付3~7只股票。可以将大量时间用来选股的投资者可以密切跟踪12家公司,其他人必须考虑自己的时间和精力,确定可以有效跟踪的合适股票数量。

什么是股东权益增长?

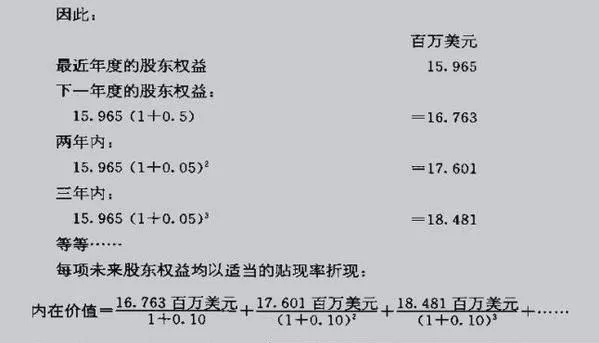

- 什么是股东权益增长?同样,让我们假定Cotillon现在有一系列新价值创造项目(即能产生大于10%的回报)可以投资。通过投资这些项目,未来每年的股东权益将增长5%(一方面,股东权益由于所需的额外投资(c)和(d)项而减少了,但另一方面(a)项的收益将产生5%的净增长)。

什么是股票投资的安全边际?

- 什么是股票投资的安全边际?价值增长分析受到不确定性的影响,不仅我们在对待未来事件估计时面临各种可能的结果,而且用来计算内在价值的一些变量也值得怀疑。在许多事情上,我们都可能是错误的。例如:经济特许权评价 也许竟争优势的强度或持久性以及产业特征不如我们所认为的那样好。

价值投资精髓之价值投资心理学

- 在投资界,当你具备对抗主流的智慧,你的投资机会就会大大增加。应用价值投资法时,必须有能力在大众疯狂地买进时卖出,在大众疯狂卖出时买进,甚至在事情似乎越来越好的时候抱着一种怀疑 态度。

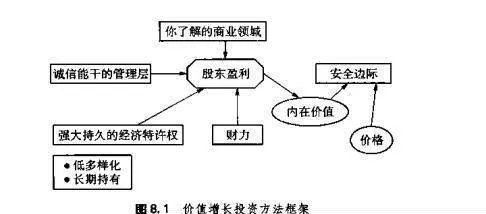

什么是价值增长模型?

- 什么是价值增长模型?价值增长投资方法框架如图8.1所示,以下将依次介绍每个要素。图8.1价增长投资方法框架投资你熟悉的商业领域区分价值增长投资者和其他选股者的一个非常重要标志是前者对股票背后的公司进行研究。

分心的代价是什么?

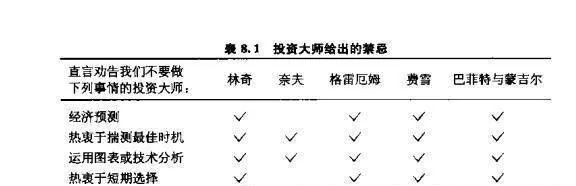

- 分心的代价是什么?投资者面临许多分散注意力的外部干扰,主要有以下讨论的四大类:1)不要相信预言家价值增长投资者很少或根本不会关注以下几点:宏观经济预测 放弃做GDP增长率预测、失业率统计以及购买管理层可信度数据等等,可以节省投资者巨大的时间和精力。

价值增长投资者的主要方法投资理念和系列准则

- 价值增长投资者的主要方法投资理念和系列准则本书是不同领域研究成果的集成,主要要求是原创性成果,它汇集了主要投资大师的投资理论战略业务分析和实践经验。本书的第一部分描述了世界上最具影响力的投资大师的投资哲学,下面的主要内容就是针对价值增长投资者的主要方法投资理念和系列准则的融合。

投资者用自下而上式分析法来看问题有用吗?

- 尽管讨论市场大盘的估值可能很有趣,但是从市场细部着眼往往更有借鉴意义。原因很简单,如同塞斯•卡拉曼在为格林厄姆和多德的(证券分析)(第6版)所写的序言中指出,价值投资者“并不要求整个市场都充斥着便宜货,只要有20只或是25只不相关的证券便足矣”。

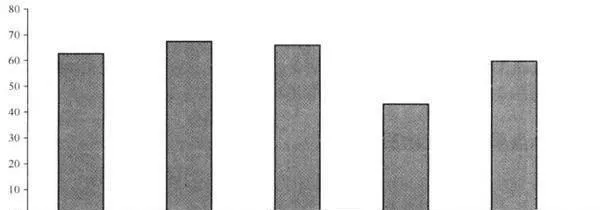

G&D PEs<16的股票比例是什么样的?

- 我一直认为,自上而下估值法的作用不过如此,但是从自下而上的角度看问题,或许能让我们的眼前豁然开朗。当然,我们可以通过无数个角度认识自下而上估值法,但最适合我的方法,显然是最简单的方法。图33-6 G&D PEs<16的股票比例(%)比如,图33-6为各股票市场上“格林厄姆&多德市盈率”低于6倍的股票百分比。