黄金坑

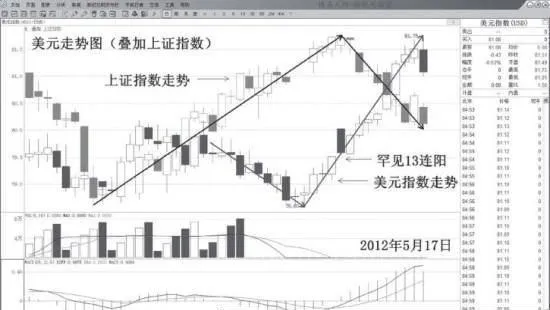

美元指数对A股的影响有哪些?

- 世界上最有影响力的货币一一美元对于世界上大部分大宗商品和投票市场都具有深刻的影响。国际市场上,石油、有色金属等大宗商品都是以美元定价。因此,美元指数走势与股市及大宗商品走势呈现出很强的逻辑性及规律性。股市受货币政策影响较大,尤其是人民币汇率变化对股市的影响非常明显。

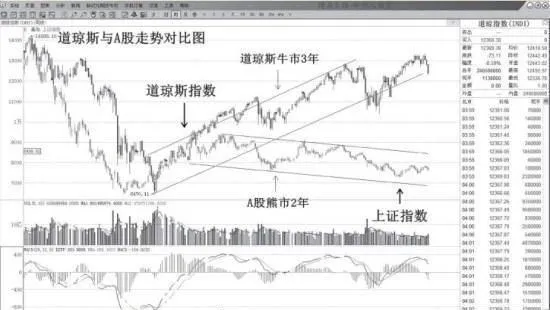

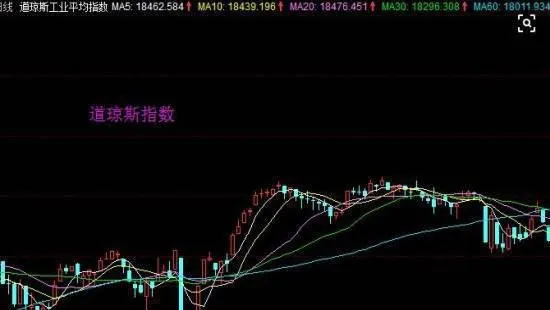

道琼斯牛与A股熊有哪些不同?

- 2011年年初A股市场从3067点到2132点暴跌接近30%,排在全球主要股市中倒数第一!神奇的是,中国经济增长超过8%,全球一枝独秀。更为不可思议的是在欧元区债务危机恶化、美国政治陷入僵局、日本发生地震与核事故等恶劣环境之下,全球股市仅下跌5.5%,美国道琼斯市场甚至没跌。

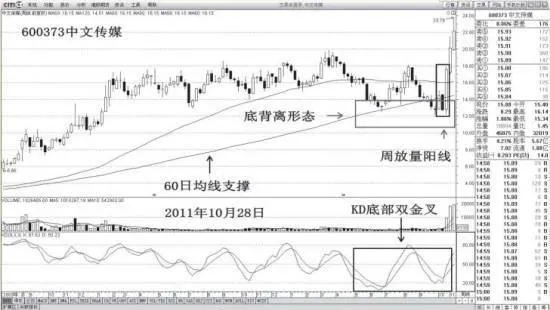

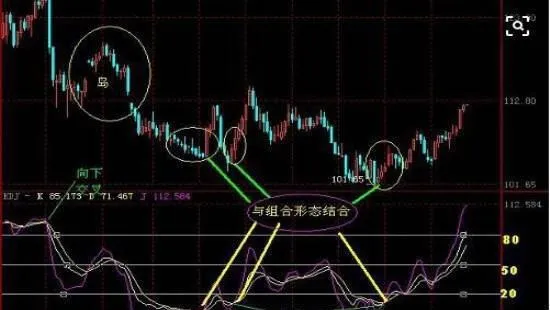

实例分析什么是KD“双金叉+底背离+放量阳线”?

- KD双金叉就是在底部形成两次金叉,形态上酷似w底或者次w底。底背离就是股价创出新低而KD指标没有创出新低,呈现“抗跌性”形态。底背离及顶背离是研判股价是否见顶及见底的重要参考手段,尤其是大型底背离形态往往暗示黄金坑的到来。放量阳线意味着多头资金开始入场买进,调整周期结束,上攻周期来临。

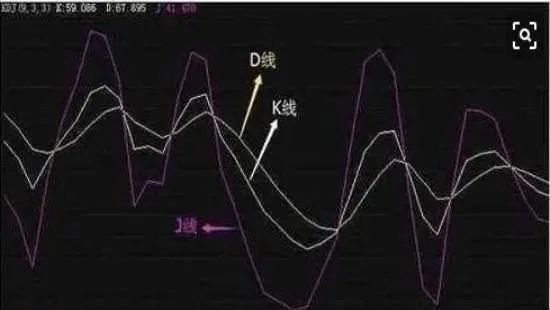

KD的意义是什么?

- KDJ被称为随机指标,由美国大师乔治·雷恩(George C. Lane )博士于20世纪50年代发明创立,至今为止己成为资本市场不可或缺的经典指标。KDJ最早起源于期货市场。1. K线是快速线一一数值在90以上为超买,数值在10以下为超卖。2. D线是慢速线一一数值在80以上为超买,数值在20以下为超卖。

如何潜伏波段黄金坑?

- 潜伏波段黄金坑看起来容易,但是真正操作起来却不是那么一回事,因此,需要从上述阐述的股价趋势、主力挖坑模式、浪形结构、K线组合、估值题材、均线支撑等综合研判分析,多层次思考、多角度观察才能正确把握。

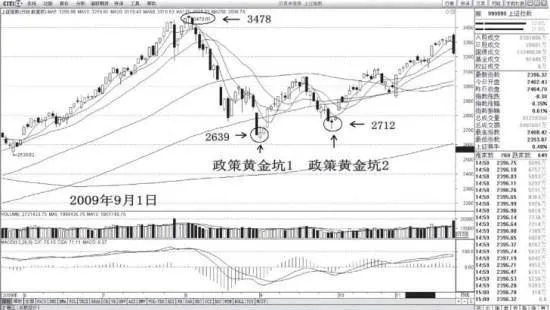

黄金坑如何炼成?

- 在弄明白黄金坑形成的原因之前,必须认清楚中国股市的真面目一一中国股市具有鲜明的政策市、题材市、投机市、资金市的特征,其中政策对于股市的影响非常大,甚至起到举足轻重的作用。尤其货币政策宽松与紧缩和股市的涨跌呈现正相关,以至有人将中国股市称之为“政策推动市”、“资金推动市”。最一语中的的表述就是股市是“货币政策的晴雨表”。

KD在实战中如何使用?

- KD在实战中的应用六个切入点:一是量能,成交量是判断黄金坑最重要的基础及手段,股价放量往往意味着趋势性拐点的产生;二是形态,主要是指底背离形态,这种形态在某种条件下,底背离预测黄金坑形成的成功率较高;三是业绩,业绩不是股价上涨的决定因素,但是重要的参考因素,A股市场许多股票上涨并非依靠业绩,但从稳健的角度看,

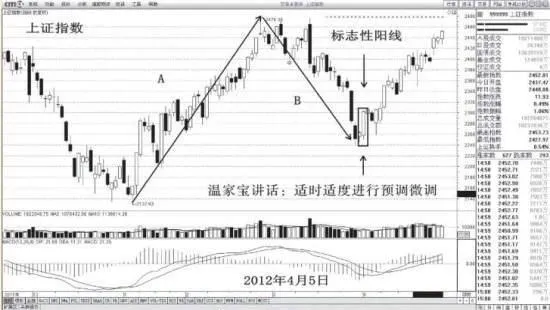

货币政策预期对黄金坑的影响?

- 英国经济学家凯恩斯(1883-1946),被认为现代西方经济学最有影响的经济学家之一,他创立的宏观经济学与弗洛伊德所创的精神分析法和爱因斯坦发现的相对论一起并称为20世纪人类知识界的三大革命。在《货币改革论》中,凯恩斯阐述了预期的基本思想,主要是对于汇率预期、通货膨胀预期和利润预期的阐述。

通过指标背离如何识别波段黄金坑?

- (5)指标背离识别波段黄金坑还有一个重要的方式就是技术指标的背离。通常选用MACD、 KDJ、LON来研判。所谓技术指标背离,简单讲就是股价创新低而技术指标没有创出新低。比如2010年7月2日000528柳工,主力挖坑至250日均线时,股价创出新低而MACD没有创出新低,出现了背离的走势,表明底部的来临(见图)。

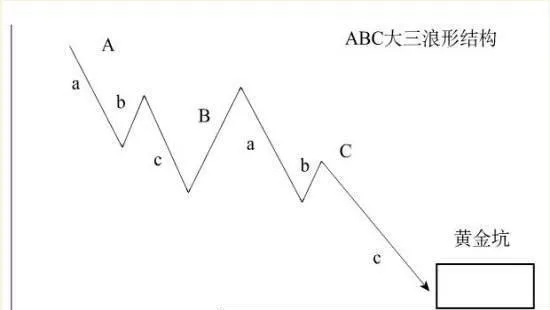

周MACD双金探测器要点是什么?

- 一是浪形共振:周MACD出现双金叉时,股价的走势形态具有清晰的大三浪或者五浪形结构,与周MACD形成技术性共振。二是技术共振:周MACD出现双金叉时,若KD(或者KDJ)指标同样出现大型底背离结构,无疑得到其他不同类技术指标的相互确认,印证周MACD双金叉的真实性。

下降趋势中的超跌如何来判定及选择呢?

- 首先是超跌幅度。超跌幅度很难准确界定,因为不同的品种超跌的参考标准不一样,超跌的幅度不一样。通常把股价下跌超过40%视为超跌,超过50%以上视为极度超跌。超跌越严重则越具有可操作性。其次是超跌品种。

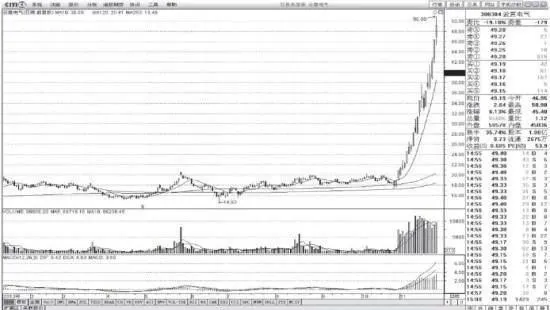

为什么中长线黄金坑会有惊人的爆发力?

- 通过以上的案例发现股价长期横卧在中长期均线之上震荡整理,形成一个或者N个黄金坑,后币往往具有惊人的爆发力,其原因是什么呢?横有多长,竖有多高这是一句股谚,蕴含了大道至简的规律性。为了实现低买高卖,获取超额利润,主力必然在股价的低位吸纳足够多的筹码,而对于大资金而言,这种吸纳筹码的过程有时会非常漫长。

波浪理论与黄金坑有什么内在的关系?

- A股市场虽然具有政策市、投机市、资金市、题材市特征,但是从整个市场运行规律及历史走势来看,依然体现波浪理论的逻辑性及规律性,尤其是市场进入调整期常常形成五浪形结构或者大三浪运行结构。从波浪理论结构观察,五浪调整后往往会形成大的黄金坑,而大三浪(ABC)中的C浪往往是一个大的黄金坑。

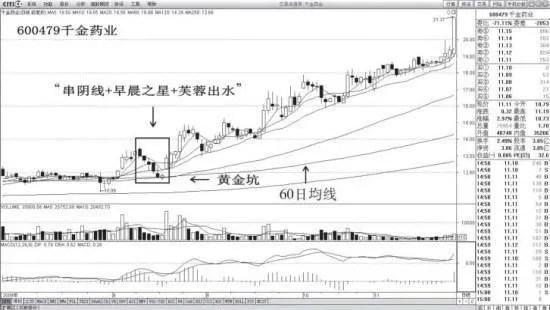

什么是串阴线+早晨之星+芙蓉出水?

- 串阴线《三十六计》之“瞒天过海”有段话:“备周则意怠,常见则不疑。阴在阳之内,不在阳之对。太阳,太阴。”意思是说,防备得十分谨密周全,往往容易松懈大意,而司空见惯的事情就不会引起怀疑。阴总是依附于阳,而非脱离阳独立存在。至阴之术,可以为至阳之目的服务。阴与阳既对立斗争,也会依存互根,而且会消长转化。

外力打击有哪些重要特点?

- 一是突然性。外力打击往往具有不可预知性,无法通过提前研判来获得信息,因此不能采取防范措施。比如外围市场突然大幅暴跌、特大自然灾害、突发事件降临等。二是冲击性。

什么是道琼斯及它的特点?

- 道琼斯指数是在1884年由道琼斯公司的创始人、《华尔街日报》首任编辑查尔斯·亨利·道开始编制的。最初的道琼斯股票价格平均指数是根据11种具有代表性的铁路公司股票,采用算术平均法进行计算编制而成。道琼斯股票价格平均指数已经是世界上最有影响、使用最广的股价指数。美国股市具有如下四大特点。

实例分析什么是KD“金叉+放量周阳线”?

- KD形成底部金叉时,若周K线同时形成放量周阳线,则意味着股价底部黄金坑的形成。因为经过充分调整后股价出现放量中阳或者大阳意味着两点:一是对于调整的“否定”;二是对于黄金坑的“肯定”。毕竟中阳线或者大阳线代表资金的明显流入。若此时股价在重要的均线附近企稳,那么,KD“金叉+周放量阳线”更具有股价重新启动的含义。

什么是中国式黄金坑?

- 中国式黄金坑是政策顶及政策底的产物。政策顶是由股市政策及货币政策的影响而形成的。政策底同样如此是由于重大股市政策、救市政策、重要高层表态讲话、货币政策等影响所形成。此外,政策顶与政策底往往会出现利空扎堆和利好扎堆的现象,也就是说顶部或者底部的形成并非依靠单一的政策,而往往是密集的政策组合拳影响所致。

什么是外力打击?

- 外力打击指的是外围股市、美元指数、港股市场、突发事件、不可抗力等对于A股市场所形成的冲击及影响,外力打击形成的黄金坑往往给投资者提供潜伏的大好时机。上升趋势中,外力因素冲击犹如一颗“空中炸弹”抛到地面,炸出一个黄金坑,但依然不改市场上升趋势。因此,外力的突然打击不是“灾难”而是契机。

K线组合潜伏黄金坑是什么形态?

- K线组合主力挖坑至60日、120日、250日等中长期均线上,并非是投资者立即采取潜伏的理由,而应该认真观察及识别是否出现止跌K线组合、底部K线组合。如果没有出现止跌的标志、股价向上拐点标志,那么潜伏是一种冒进风险行为。因此,潜伏波段黄金坑的概念并非是买最低点,正确的表述是潜伏底部区域。