股票交易

自己挑选逆向投资股时应该满足的原则

- 我从里得到统计数据你可能会问,如何划分组别?经纪行、咨询服务机构以及金融出版物经常刊登长长的逆向投资股名单。比如《价值线调查》每周列出其追踪的1700家企业中的100家最低市盈率、市净率、股价现金流比率和最高股息率股票。

有效市场假说对市场和经济产生的严重伤害

- 我们从中学到了什么现在你可以判断有效市场假说核心假设的精确性:·关于流动性·关于杠杆·关于波动率和收益的相关性·关于波帕是否一直能保持稳定·关于理性投资者总是能“自发”维持正确定价有效市场假说和资本资产定价模型的所有理论支柱都显得不堪一击。我们也看到了有效市场假说在很长一段时间内对市场和经济产生的严重伤害。

敢于和主流金融理论分庭抗礼

- 现代金融理论诞生于20担丝己50年代。最初,由冯·纽曼和摩根斯坦从个体一系列严格的公理化理性偏好假设出发,运用逻辑和数学工具,发展了期望效用函数理论。阿罗和德布鲁将其吸收进瓦尔拉斯均衡的框架中,成为处理不确定性决策问题的分析范式。进而构建了现代微观经济学并由此展开包括宏观、金融、计最等在内的宏伟而又优美的理论大厦。

股市中的风险分析

- 当有效市场理论将关注点聚焦于波动性时,这样做排除了已经被遵循了几个世纪的风险分析指引。关于风险的谨慎的证券分析理论,大部分来自格雷厄姆、多德和其他几位先驱的金融学者,但并没有得到市场的重视。对有效市场理论的信奉者来说,他们会想,为什么要为此烦恼?这些都已经包括在波动性中了,这些是完全不重要的。

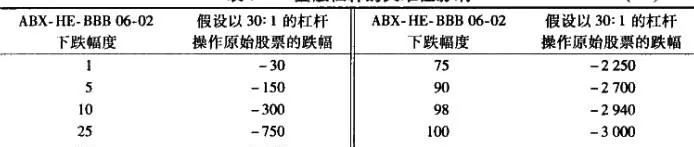

金融杠杆的灾难性影响

- 如我们所知,房价不只是下跌了5%;与2009年4月的低点相比,房价下跌了33%,与之相随的住房抵押贷款证券价格跌幅更大。如果买方持有ABX(次贷衍生债券综合指数)AAA级别住房抵押贷款次级证券(评级机构所给出的最高级别),在价格低点时,他将损失等价于其本金70%的保证金。

正确的卖出时点

- 卖出的时点不论使用哪种策略,最难做出的决定是何时卖出。对于这个问题,有多少投资者就有多少个答案。但即便在专业人士中间,也少有人坚持遵守自己的卖出法则。心理力量误导了大多数卖出决定,结果经常是毁灭性的。我见过很多基金经理都会设定严格的卖出目标,我早年也是这样做的。但当股价快速向这个预设价格移动时,利好消息通常会随之而来。

心理学和投资的关系

- 通过一种叫徽方差分析(analysis of variance, ANOVA)的统计方法,一种特殊的技术被设计出来以评估专家们的构成性推理能力。其中的一篇研究给放射线医生出了一个高难度的构成性问题:判断一个胃溃疡案例是不是恶性的。为了准确地诊断,放射线医生需要分析7个大的指标,这些指标的组合可以给出57种不同的可能性。

有效市场假说与托勒密系统

- 不幸的是,这就是今天的有效市场专家们所做的事情。他们最终能够找到一条走出波动性丛林的路吗?不太可能。首要问题是他们给出了一个混杂的相关性,期望给出风险和回报之间的联系。这是一种非常危险的研究路径。如同米尔顿·弗里德曼所警告的:“如果真的有一种(相关性)与现有证据一致,那么这样的相关性就该有成千上万种。

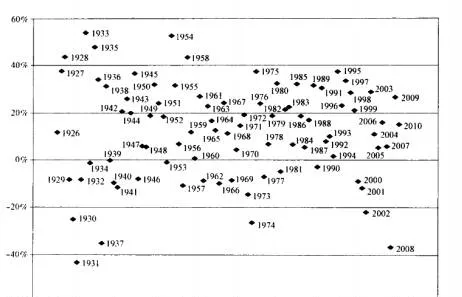

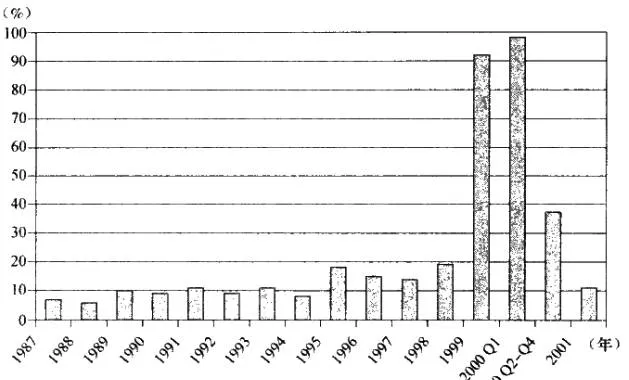

泡沫会随着时间改变吗

- 我将试着严谨地证明泡沫不会随着时间而变。如果真有变化,那就是泡沫在20世纪60年代之后出现得越来越频繁了,股价的波动性也越来越大,对美国、世界经济和金融系统的破坏性也越来越大。

有效市场假说的艰难处境

- 每当我想起那些为有效市场假说辩护的情形,大脑中就闪现出英国喜剧电影《巨蟒与圣杯》中骇人的画面。亚瑟王(King Arthur)和他的圆桌骑士在穿越森林,但其实他们两个正在步行,欢快地在树木和草地上穿行。当他们发现路被黑骑士(BlackKnight)封住的时候,黑骑士说要与亚瑟王决一死战。

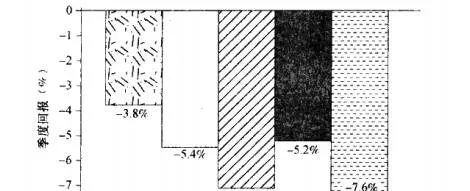

有效市场假说的信徒强行介入期货和股票市场

- 1987年期货交易的保证金只有股票保证金的1/10,比1929年大股灾期间饱受批评的低保证金还要低得多,简直就是将1929年股灾之后国会的交易保证金改革抛之脑后。期货交易获得了教授们的大力支持,因为他们更看重流动性却完全忽视了高杠杆带来的风险。过去,当保证金的要求太低时,期货和股票市场常常会发生巨跌或股灾。

投资组合保险:投资者最后一根稻草

- 投资组合保险被设计出来是为了保护机构投资者的资产在股市下跌的时候能够保本,同时在股市上升的时候还能获得相应的收益。简单来说,这是一种可以分到蛋糕并吃到它的方法。首先,投资组合保险完全不是保险,尽管它穿着保险的外衣。它声称如果股市下跌,就通过卖空标普500指数期货来保护机构投资者的投资组合。

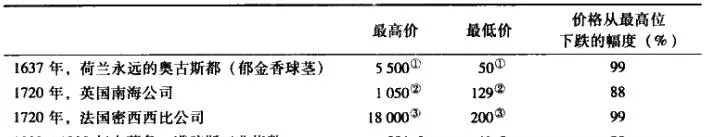

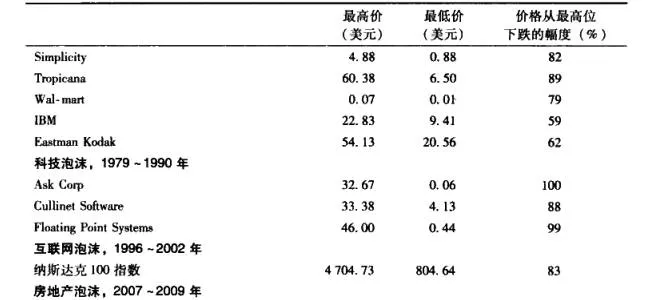

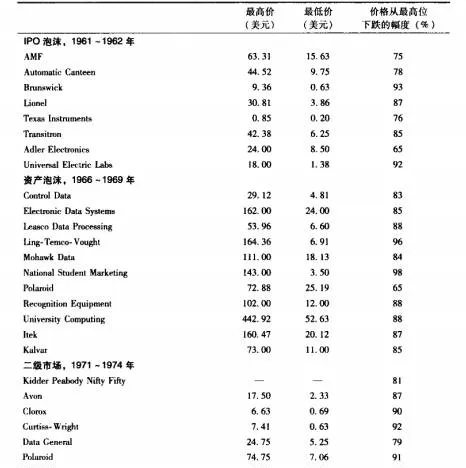

了解早期的泡沫事件

- 在成为时奄理论之前,适用于市场行为的当代心理学观点早在170年前就出现了。与化学、医学或其他科学领域一样,其在科学方法上迈出的第一步是精确观察。回到19世纪40年代,苏格兰的新闻工作者查尔斯·麦基(Charles Mac-kay)用他超常的观察能力开启了行为金融学的先河。

心理学前沿的启示

- 接下来就是迫加保证金的通知!作为经济增长和消费的核心——金融工具,没缘由的开始急转直下。不只是2%或3%的下跌,常常是一天下跌10%或更多。到底发生了什么?谣言开始蔓延,一家又一家的大机构濒临倒闭。需要采取措施阻止这种有可能引发前所未有的恐慌式崩盘。

何必为泡沫和恐慌烦恼

- 弗雷德·希尔斯曾是Simon&Schuster的编辑,他在1997年我提交手稿时提出这个问题。他接着说道:“连我12岁的女儿都知道泡沫和恐慌。”弗雷德说到点子上了。我确信实际上所有读者都知道历史上那些市场狂热和大股灾。

逆向投资策略

- 实际上,恐慌和大股灾是我们了解市场行为心理学的起点。毕竟,假如每个人都了解金融泡沫,泡沫又怎么会一次次地发生呢?如今经济学家难道不该点明如何去观察引擎警示灯之类的东西吗?我们都知道。精确指出危险的金融过热效应在何时会冲击金融体系,是很困难的。

逆向投资策略

- 在所有投机狂热中存在的另一种错误观点是“博傻理论”。在每波狂潮中,一些持怀疑态度的独立思考者并没有被冲昏头脑,他们认为股价还远没有到达让人们真正疯狂起来时的荒谬水平。

逆向投资策略

- 前面指出,投机热潮的一个最值得注意的特点是,不同时代的投机热潮总是很相似,即使它们发生的时间相距几百年。绝大部分泡沫最重要、具有毁灭性的一共性是信用的过度使用。让我们再次简要回顾1929年和2007一2008年的大股灾,同过去的很多泡沫期一样,这两个时期也都有非常多的杠杆工具。

人们对先验概率的漠视

- 类比两种倩形的相似性的做法导致的结果,就是无法从历史中学习。我们忽略了研究过去各种非常相似的情况下的结果。这些过往的情况被称为“先验概率”,理应被检视,以指导我们对现在的情况做出决策。但我们忽略了它们的能力,这确实让人震惊。这也是我们如此频策地高估个案收益率而对基础收益率关注不够的另一个重要原因。

锚定和后见之明

- 我们简要查看一下另外两个可以导致投资失误的系统性启发式偏差。它们都很难被纠正,因为它们相互强化。第一个称为“锚定”(anchoring),是另一种简单的启发法,在当前的股价范围内为股票设定一个价格即锚定。在一个复杂的情形中,比如市场,我们会选择一些我们认为是好的买人或卖出的点,以此做判断。这些判断通常不充分。