股票交易

冗余信息所扮演的角色

- 我们容易忽略在做投资选择时应该考虑到的长期事实的另一个原因。是我们面对的信息太多了。TMI是“过多的信息”( too much information)的简写,在2000年年初成为行话。TMI通常在打趣的时候作为感叹词,在你被迫了解了有关某个人或某件不重要的事情等你并不在意的信息时会用到。

别期望在股市所采取的策略会带来快速成功

- 还有一个源于代表性的有力的启发式偏差。我们在直觉上相信心理上的输人和输出应该密切相关。长期来看那些销售增长强劲(输人)的公司应该伴随收益和利润率的增长(输出)。我们相信持续的投人会比不持续的投入提供更大的预见性。

由信息超载引发的偏见

- 1959年,诺贝尔经济学奖得主博学的赫伯特·西蒙(Herbert Simon) ,是最早的认真看待信息超载的专家。通过最简单的公式,西蒙发现大量的信息不仅不能让人做出好的决策,甚至可能会导致差劲的决策。这是因为人类无法有效地处理大量的信息。

投资顾问在市场中地位

- 投资者通常用到的另一个小样本决策方式是太相信“热门’分析师。投资者和媒体总是被“热门”分析师的表现所诱惑,即使这些表现只存在于短时间。基金经理或分析师如果给出了一两个轰动一时的股票预测,或顺利抓住了一次大的市场变动.他们就被认为建立起了信用记录,可以毫不费力地永远追随市场。

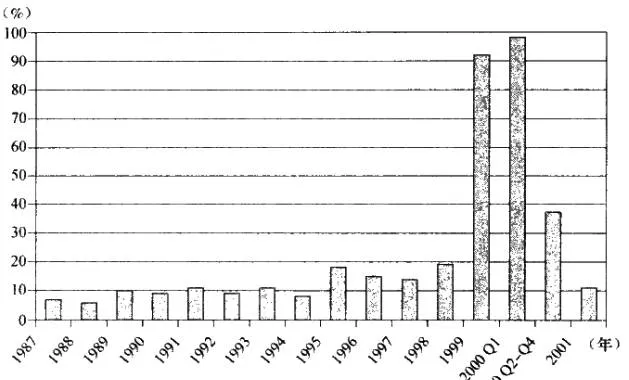

山投资组合保险和程序交易相互作用导致大跌

- 在1987年10月19日黑色星期一这一天,不可能发生的事情发生了:流动性完全蒸发了。股市一开盘就直线下跌,标普500的指数期货沉重卖压引领下跌,在第一单交易中就下跌了3.5%。每一位有经验的投资者都在做空标普期货。

对公司前景进行估值的标准方法是基于理性分析系统

- 对一家公司的前景进行估值的标准方法是基于理性分析系统。根据注册金融分析师协会和几乎所有该领域的学术培训机构,都是教导分析师和基金经理采取理性的方式,通过查看一家公司所有重耍的基本面信息来判断公司的价格。我们前面对此已经做过描述。这种培训的书籍。

投资者盲信统计数据

- 有时候一个结论会因为“小数法则”而显得很荒谬。另一个由这种启发式偏差导致反应过度的例子,是投资者盲信美联储或政府发布的关于就业率、制造业产出、银行系统的健康性、消费者价格指数、企业库存以及其他的类似统计数据。这些报告常常会引发股市和债市较大的反应,尤其是在有坏消息的时候。

危险的决策捷径

- 被鲨鱼攻击致死或被出故障的飞机碎片砸死,这两者中哪一种导致死亡的概率更大?幸运的是大部分人都没有经历过这两件事情,但如果问起这个问题,他们多半认为前者的概率更高。这个答案是错误的。在美国,被出故障的飞机碎片砸死的人数大概是被鲨鱼攻击而死亡的人数的3倍。

研究者系统性高估了从小样本中获得结果的重要性

- 在代表性标题之下的一个特定的思维缺陷是特沃斯基和卡尼曼所说的“小数法则”。通过查阅心理学和教育类杂志.他们发现研究者系统性高估了从小样本中获得结果的重要性。统计学的“大数法则”表明,大样本会较好地代表其所囊括的人群。比如,民意调查基本上是准确的,因为调查的是大范围的具有代表性的人群。

证券分析的重要性

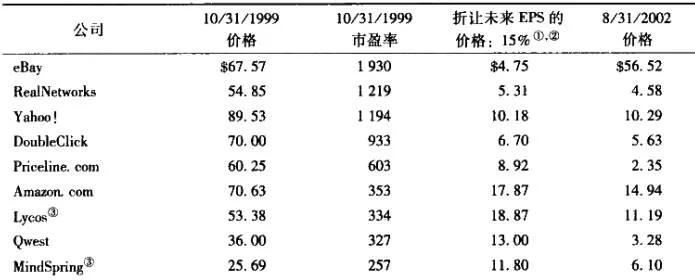

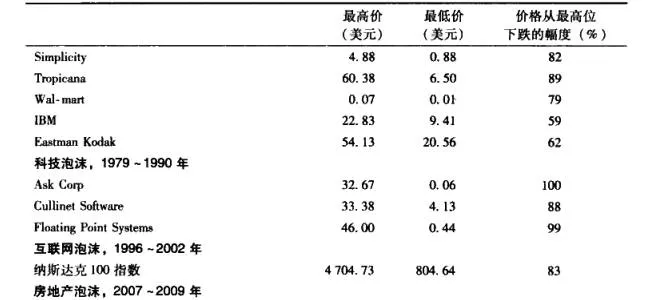

- 我们想知道分析师或基金经理会不会利用理性的估值模型来为极高的股价辩护。几乎所有人都说他们会,但是基本面模型可以允许的最大价格和市场最终的高价之间的巨大差别,让这个问题变得清晰,如表2-1所示,模型实际上并不会成为可接受的估值技术。看一看近些年那么多分析师推荐的天价股票,格雷厄姆知道了肯定会摇头。

风险判断和收益与人们如何看待它相关

- 阿哈卡米和斯洛维奇的研究结果暗示人们,对一个行为或一项技术的风险判断和收益不仅与人们如何看待它相关,也与他们对这些事件的感受相关。如果人们有一个非常喜爱的想法或概念,他们会趋向于认为其风险较低。因此情绪再一次进入场景中,这次允许感受去干预和更改我们对风险的理性决定和选择。

风险判断和收益呈负相关性

- 情绪会让我们对一只股票或我们整个投资组合的风险视而不见吗?投资学清楚地说明这种情况不会发生。毕竟,风险理论已经存在了50年,而且有数不清的抗风险防御系统保护我们的投资组合免受风险的打击。投资者、投资顾问以及投资4金都在使用有效市场理论和极其优势的现代风险理论,他们认为风险即波动性。

情绪对证券分析的影响

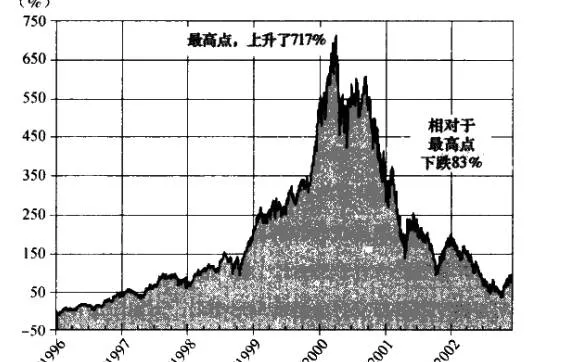

- 在本章中,我们看到在燃烧的股市和狂热中以及环境改变、泡沫破裂时各种形式的情绪的强大作用,以及在面对迅速上升的恐惧与恐慌时,情绪的各种有力的表现形式。情绪启发法既让人觉得奇妙又感到可怕:人们惊叹于它的迅速、微妙和复杂;恐俱于其迷惑人的力从。

情绪倾向于在股市上升期改变人们评价

- 情绪倾向于在股市上升期改变人们评价的另一个原因是,我们倾向于高估一个正面或负面的事件或收益异动消息对股票和行业或对整个市场的影响的时间跨度。

价格会随着新信息而迅速调整

- 发表于1969年,表明价格会随着新信息而迅速调整的惊世之作,由四位有效市场瑕说的杰出研究者完成,他们分别是尤金·法玛、劳伦斯·费希尔、迈克尔·詹森和理查德·罗尔(之后我们用英文缩写FFJR代替他们)。他们分析了纽交所1926~1960年的所有的股票分拆情况。

有效市场假说投资表现测量方法应重新修订

- 根据这一情况,在更好的统计学技术出现的时候,那些被认为公正的专家们是否修正了他们的工作呢?当然没有。尽管上面的证据显示詹森关于证券基金研究的结论有严重的漏洞,但仍然被用于支持有效市场的主要前提。虽然法玛、弗兰奇和其他专家显示资本资产定价模型的风险计算没有价仇,这只是其中的一部分故事。

有效市场假说的致命要害

- 在第4章中,我们肴到了有效市场假说不可能长期打败市场的压倒性证据。现在我们更详细地看看研究者最开始的工作,即那些“证明”没有投资者可以打败市场的工作。我可以肯定这些结果会让某些人大吃一惊。

有效市场的另一个挑战

- 有效市场似说的另一个主要的前提是,所有新出现的消息几乎在瞬时就被分析,然后精确地反映在股价上,从而阻止投资者被市场反噬。

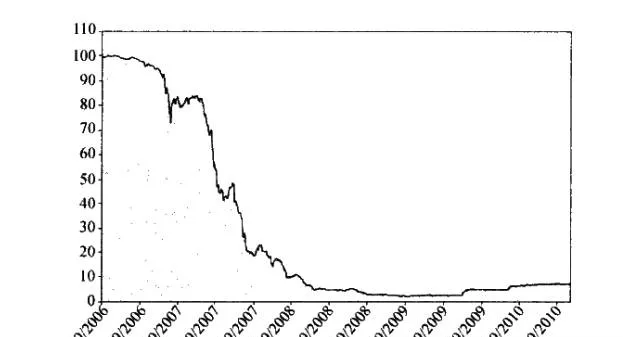

投资者为LTCM拥有的高风险投资所支付的价格产生永久改变

- 也许有效市场假说的信徒终究不是上帝。LTCM在配对交易中的价差并不狭窄,它们扩大了。1998年,它所投资的几乎所有市场都出现资产偏离安全性。记住,这家公司总是投资风险较高而非安全性较高的债券,而且缺少鼓安全的债券。雪上加霜的是,波动性显示随着波幅的增加,卖空活动迅速高涨。到5月份,亚洲小虎们的问题变得更糟了。

有效市场假说的另一个挑战

- 有效市场假说面临的另一个挑战是它宣称投资者群体,即那些有专业知识、技术或方法的投资者,会始终如一地将股价保持在其应该在的位21。但我们看到的情况却不是这样。然而,有效市场假说给出了更强硬的表态:长期来看,没有一个投资者群体或任何投资策略能够打败大市。而错误就从这里开始了。