股票交易

1998年长期资本管理公司的崩溃

- 你可能会认为,在1987年大股灾之后,如果有效市场假说不想被华尔街分析师直言拒绝或被其信徒怀疑,它应该好好检讨自己。但这并没有发生。1998年,一场新的危机正临近沸点,这次归因于一个庞大的对冲笨金的投资策略。在“大到不能倒”这个词流行之前,这家公司就是一个标本。

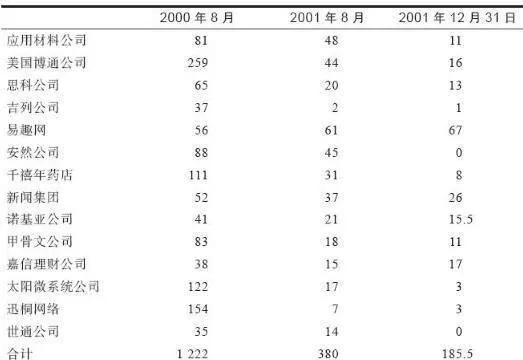

你从来没有做过的最好的投资

- 让我们想一想,所有这些钱从哪里来的?拥有现金的投资人怎么会将现金投入到公募基金和股市中呢?钱一定是从某个地方来的。不错。钱可能来自养老金计划,但是养老金的钱从何而来呢?养老金的资金要么来自民间部门,要么来自政府。请记住,政府通过征收所得税,从民间部门中获得了大部分的资金。

投资的目的

- 在薄冰上滑冰也比完全不滑冰有趣。——约翰·沙纳汉(JohnShanahan)每个人都想发财,想要有很多钱来消费或者炫耀。赚钱变得跟巴黎矿泉水一样流行。一代热衷购买宝马车的中产阶级正好遇到一个大牛市,而牛市创造出的财富超出了大部分人最初的预期和最有野心的想象。

长期投资的谬误

- 长期投资的谬误谈到股市投资,经常有一个普遍的谬误,就是投资人只要买绩优股,然后长期持有就可以了。事实根本不是这样,这种说法存在严重的误解。长期而言,我们唯一能够确定的事情是:所有的人都会死。 我给你举一个实际的例子。福特汽车公司一直是一只重要的绩优股,近年来福特公司经营的不错。

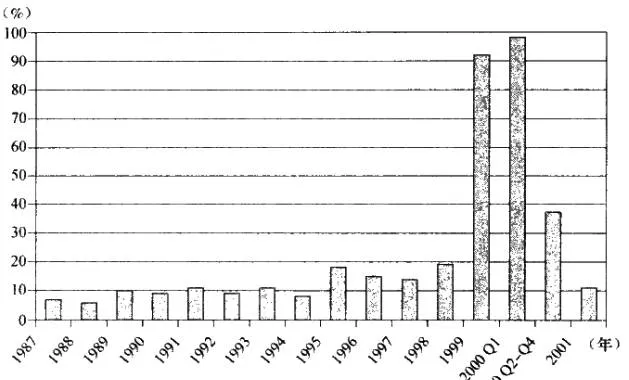

如何判断投资人未来的行动

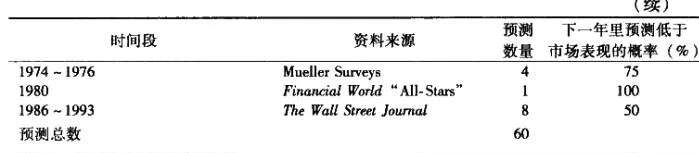

- 如何判断投资人未来的行动要判断投资人未来的行动不会太难。投资人有一种十分根深蒂固的习惯就是通过研究过去来预测未来。投资人现在已经学会避开之前惨跌的股票,因此他们不会持有科技股。当投资人研究过去时会特别注意那些有过可观上涨的股票,一些特定的股票,如《价值》(Worth)杂志主编精选推荐的股票。

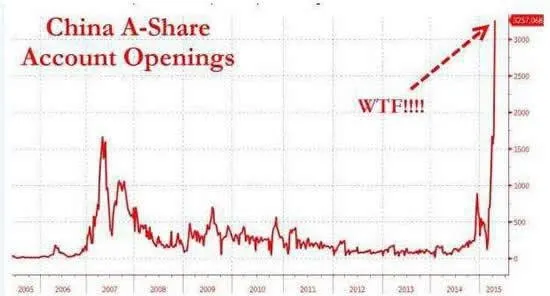

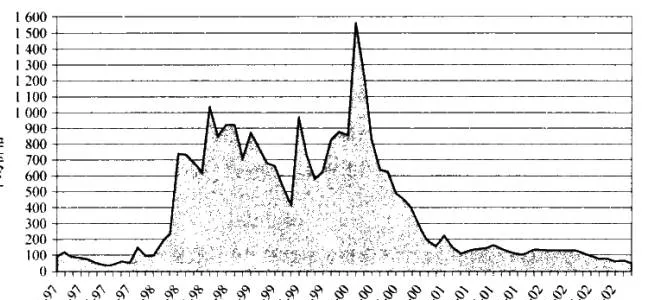

纳斯达克股市未来走势如何

- 纳斯达克股市未来走势如何从纳斯达克股市跌惨之后,许多投资者和朋友都问我对这个市场有什么看法。意思是问我“股票什么时候会涨回来”,我不愿意回答这个问题,因为我知道他们也不愿意知道答案。我会告诉他们:“最好的类比,也许应该看看日本的情形。

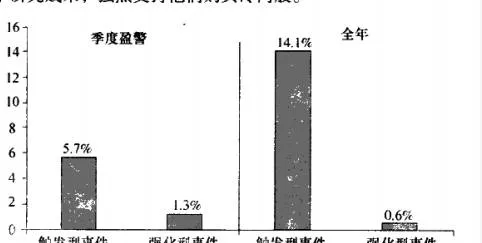

如何了解基金操作情况?

- 如何了解基金操作情况如何了解基金操作情况每周五,你可以了解那些大型投资机构如何进行投资。这一天,《投资者商业日报》会揭示大型共同基金所投资的前25个重仓股。你可以很容易地看出这些基金所持有的股票,也可以很方便地通过各种价值模型来找到值得长期投资的股票。

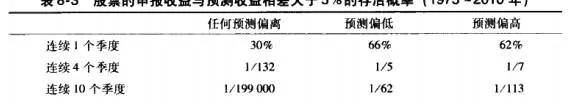

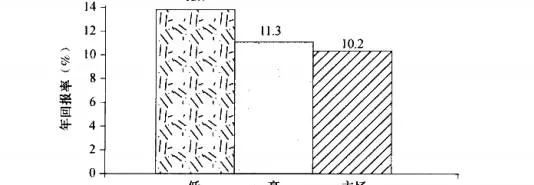

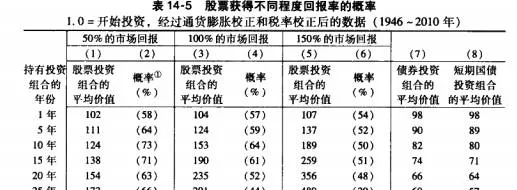

投资者最好不要关注短期的波动性

- 尽管这些表格清楚地表明了这一点,但是常规智慧改变得很慢。奈特教授对风险和不确定性的划分,给我带来了一个重要的经验教训。股票市场和债券市场的表现在短期内都是不确定的,但是随着时间推移,不确定性会转化为风险。如果风险回报是丰厚的,那么风险仍是我们的朋友,对于股票来说确实如此。

自动保险策略

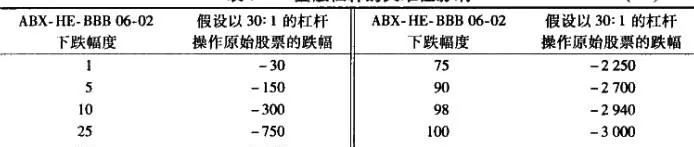

- 教授们和交易者没有注意到的是杠杆或流动性。由于他们认为通过波动性可以掌控一切,而且波动性是风险的唯一原因,因此不用太在意流动性和杠杆。他们如此关注波动性,如此强烈地认为波动性就是风险,而认为杠杆和流动性是独立的风险因素,并不会导致什么结果,它们在LTCM所使用的、拥有有效市场假说精髓的公式中连一个标点符号都不是。

配对交易策略

- 在LTCMT的投资策略中占有重要地位的配对交易策略,本质上是一种琐碎而微不足道的生意。迈伦·斯科尔斯既是一位出色的专家学者,也是公司顶层的决策制定者。他在解释配对交易策略时说:“基金通过上千次交易获得微小的利润,就好像是在没有人能够做到的水平上收集琐碎的资金。

投资者保护性措施3:行业基金并领先市场的证券基金

- 措施3:行业基金行业分类基金与ETF的不同之处在于,前者由基金经理挑选股票,因此收费会更高,而且费率是基于基金经理的业绩表现。然而其中仍有不错的机会。我建议你先查看基金经理的至少10年的业绩记录。只有在行业内领先,他才值得关注。另外也要看基金的收费。长期业绩不佳是高收费的一个主要原因。

涨跌幅度限制的规定复杂且因股票和市场而异

- 在5月6日美国股市10分钟崩溃事件中,高频交易充当了重要角色。根据证券交易委员会和芝加哥商品期货交易所的联合报告,芝加哥商品交易所的价值约 41亿美元的期货合约被自动卖出,在引发这场下跌过程中起到了关键作用。合约一开始卖出,引发了高频交易机构的跟风抛售。

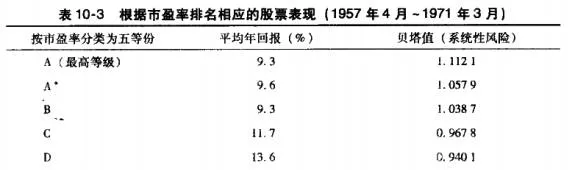

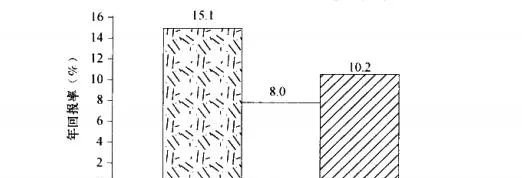

贝塔值和其他波动性指标被引进

- 让我们用稍微技术一点的说法翻译一下。正如我们讨论过的,贝塔值和其他波动性指标被当做风险的客观测量方法被引进,声称不再需要混乱的不准确的人类猜测,贝塔值更是成为有效市场理论计算风险的试金石。一切看上去都不错,直到股票市场的长期业绩数据把一个小问题变得越来越明显:较大〈或较小)的波动性与实际回报并无相关性。

高频交易对流动性不是恩惠而是市场稳定的严重威胁

- 为什么监管机构仅在数月之前还让个人投资者承受高达近%的损失(相当于新限制规定的倍)?这个问题从未被回答过。令人惊奇的是(或许不值得惊讶),从这场“雪崩”中赚到钱的只有高频交易者和一些经纪机构。不幸的是,我们又一次看到交易所和监管机构失职了。

有效市场理论中的风险

- 风险既可以是妖妇,也可以成为万能的神灵。无论是在赌场还是在市场,风险伴随着我们,并提供令人惊讶的回报。当我们赚钱时,并不会装进口袋里离开,而是会继续玩下去,经常是把到手的又输了回去,甚至还会输得更多。历史跟随着那些得战争的伟大的将军们不断周而复始地发展。想想拿破仑、罗伯特.李、欧文,隧美尔。

波动性的最后落脚点

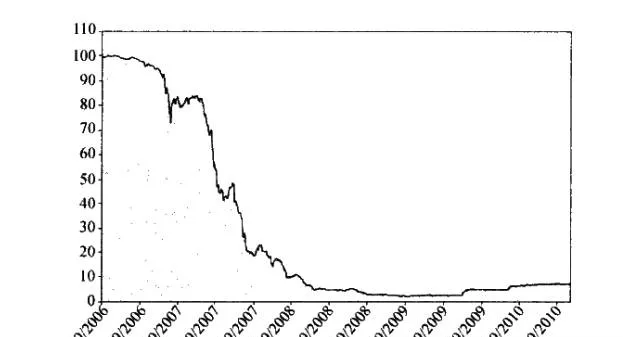

- 前一章讲到,有效市场假说在1987年大股灾、长期资本管理公司的垮台(1998年)和2007~2008年大股灾以及之后的人萧条,已经玩火自焚了。其中一个上要的指控就是其有先天缺陷的风险理论.该理沦主要注重波动性却完全排除了杠杆、流动性和其他改要的风险因素。

如何保护自己陷人流动性境

- 我们大多数人都记得,1989年苏联解体后,东欧到处都在清理斯大林雕像。小型雕像由工人们用绳索拉倒,大一点的用拖拉车和重型建筑设备处理。俄罗斯的前景不明,但是不会再走回头路看到这个现象,我们也许会问:如果波动性被推翻了,谁会取代它的位置?本章的精华是提出能在许多困难场合有效使用的风险测评方法。

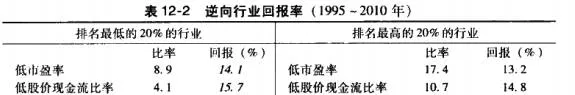

贝塔系数的模型和资本资产定价模型被击碎

- 被当代金融大炮轰炸的是当代投资组合理论,同时还有有效市场假说理论的很大一部分。法玛的新发现否定了过去很多的专业研究,包括他自己的一些研究。他无奈地说:“我们一直都知道世界很复杂。”他可能已经知道了这一点,但在长达20年的时问里他都没有说出来。他的“贝塔系数已死”的言论给了波动性致命一击,响彻了金融世界。

根据投资组合的风险来校正证券基金和基金经理表现的方法

- 经济学家发现风险的这种观点很吸引人,儿乎是令人着迷的,因为这就是理性人根据经济学理论应该表现出的行为。如果投资者是规避风险的,而经济学家能够证明这一点,他们就掌握了经济理论的一个核心概念的证据:人类是理性的决策者。

低贝塔系数股票与高贝塔系数股票

- 既然MPT的理论基础和隐含的假设是所有投资者都规避风险,同样的,对研究者来说,贝塔系数无法被验证,从一开始就是一个很严重的问题。如果投资者是规避风险的,那么贝塔系数或其他风险一波动指标就应具备预测能力。而贝塔系数没有预测能力,过去和未来的贝塔系数没有相关性,这很异常,是理论中的“黑洞“。