股票交易

如何保护自己陷人流动性境

- 我们大多数人都记得,1989年苏联解体后,东欧到处都在清理斯大林雕像。小型雕像由工人们用绳索拉倒,大一点的用拖拉车和重型建筑设备处理。俄罗斯的前景不明,但是不会再走回头路看到这个现象,我们也许会问:如果波动性被推翻了,谁会取代它的位置?本章的精华是提出能在许多困难场合有效使用的风险测评方法。

贝塔系数的模型和资本资产定价模型被击碎

- 被当代金融大炮轰炸的是当代投资组合理论,同时还有有效市场假说理论的很大一部分。法玛的新发现否定了过去很多的专业研究,包括他自己的一些研究。他无奈地说:“我们一直都知道世界很复杂。”他可能已经知道了这一点,但在长达20年的时问里他都没有说出来。他的“贝塔系数已死”的言论给了波动性致命一击,响彻了金融世界。

根据投资组合的风险来校正证券基金和基金经理表现的方法

- 经济学家发现风险的这种观点很吸引人,儿乎是令人着迷的,因为这就是理性人根据经济学理论应该表现出的行为。如果投资者是规避风险的,而经济学家能够证明这一点,他们就掌握了经济理论的一个核心概念的证据:人类是理性的决策者。

低贝塔系数股票与高贝塔系数股票

- 既然MPT的理论基础和隐含的假设是所有投资者都规避风险,同样的,对研究者来说,贝塔系数无法被验证,从一开始就是一个很严重的问题。如果投资者是规避风险的,那么贝塔系数或其他风险一波动指标就应具备预测能力。而贝塔系数没有预测能力,过去和未来的贝塔系数没有相关性,这很异常,是理论中的“黑洞“。

资本资产定价模型与波动性理论接二连三破产

- 我们看到波动性理论从未起作用,而且在近40年里让那些信奉者损失惨重。然而,研究者们将越来越多有问题的风险一波动性假说嫁接在一起,让我脊背发寒。我的建议是彻底忽略它。下而我会告诉你原因。

波动性的影响远远超出了市场本身

- 1975年,罗伯特·豪根(Robert Haugen)和詹姆斯·海恩斯(James Heins)在一篇分析风险的文章中做了如下表述:“我们的实验结果并不支持关于风险(波动性)的传统似说—系统性地或以其他方式产生特别的回报。

有效市场假说在数学上的测试

- 托勒密利用几百年天体观察数据写成的论文,解释了太阳和行星的运动,同时提供了一个可以估算行星过去或未来的位置的方便表格。其体系最基本的前提是,地球是宇宙的中心,其他行星、太阳和星星都绕着地球旋转。托勒密系统被文明世界广泛接受了1600年之久.在陆地和海洋导航上发挥了主要的作用。

现代经济的危机

- 有效市场似说的论据在今天能有多强?考虑到数以千计在知名财经杂志上发表的相关学术文众以及投资世界的广泛运用,我们的第一印象是这一假说真的非常强大。然后如我们所见,这项革命性的理论似乎是建立在一个非常薄弱的基础上的:无情的危机似乎在证明其不切实际。

萨缪尔森革命特征的研究者能找出完全理性的投资者

- 卢卡斯的研究结果总结说,美联储不应该积极地去引导经济,而应该只是稳定地提高货币供应址。该研究遭受了理论界尖锐的抨击。原因就在于卢卡斯复杂数学模型的核心是类似于所有市场都是供求平衡的e这种站不住脚的简单似设。一旦供求假设被摒弃,卢卡斯的结论几乎无立足之地。

长期困扰经济学理论的一个假设

- 如果说经济学家和有效市场理论的追随者从未意识到过他们假设的浅显与弱点,其实是不公平的。理性,经济学的前提,其实是长期困扰经济学理论的一个假设。它提出于18世纪到19世纪初这一理性主义的黄金时代。绝对理性已经完全被哲学与社会科学所摒弃。一个被广泛接受的理念是:即使人们经常按照理性行事,他们表现得不那么理性。

经济学想法和原理原是可以被受过教育的读者所理解

- 萨缪尔森革命。恰恰是强调模仿自然科学进行复杂的量化,而这一想法在第二次世界大战后逐渐成为了主流。在萨缪尔森之前,数学仅仅是基于现实假设的研究的有价值的辅助工其,而在萨缪尔森之后,已经成为了经济学的主流。好的想法往往轻易地被经济学家忽视,仅仅因为这些想法不能以高度复杂的统一计公式或是需要用到大址希腊字母的公式的形式写出。

有效市场假说驱逐黑天鹅

- 库恩也强调不仅仅新的探索会被否定,其拥护者也可能会偶尔被惩罚。比如布释诺是文艺复兴时期的诗人和哲学家,他被烧死在树桩上,像我们熟知的那样,伽利略被判入狱。有效市场假说研究者似乎并不能容忍那些反对他们著作的人,这个事实也理所当然地被科学发现的历史所预测。

有效市场假说有如此多的拥护者的关键

- 通常科学的目标并不是去质疑那些起支配作用的范式,而是通过它去解释我们认识的世界。与范式的基本原则相矛盾的异常现象是对范式的严峻挑战。范式必须能够解释异常现象,否则它最终会被摒弃,然后再出现一个新的范式,该范式能解释旧范式所不能解决的问题。

详尽的信息不等于高回报

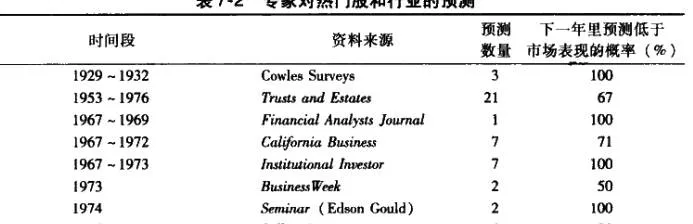

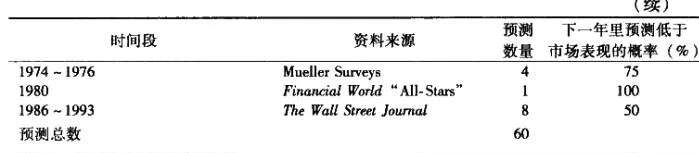

- 认知心理学的研究同样证明了人们对预期的正确性过分自信。典型的现象就是,当人们声称自己对某件事的确定性是99%时,通常真实的正确性只有80%这可不是那种在压力下做出的决策或另一个重要的健康测试的结果。将专家和外行作比较时,问题变得更加有趣。一系列的研究显示,当一个问题容易预测时,专家的预测通常比外行的预测更加精确。

预测之罪1:预测公司的收益

- 尽管华尔街的金融家和金融学者在很多事情上意见不合,但他们都认同公司的收益是股价的重要标杆。当代金融分析的核心是通过精确的收益预测来预测股票波动的。因此,大经纪公司仍然有千万美元的研究预算,雇用顶级分析师以给出精确的预测。大型的银行信托部门、证券基金、对冲基金和资本管理人需要”最好”的预测,因为他们收取了数亿美元的佣金。

持有效市场假说的半强式理论范式

- 尤金·法玛教授是有效市场假说的主要倡导者(《财富》杂志曾将他比作股市的大智者所罗门),于1991年12月以及1998年回顾了有效市场假说的文献和进展。法玛的报告涵盖了其20年前所做综述之后的近百篇文章。这些文章强烈支持有效市场假说的半强式理论范式。

人们对分析师预测的信任感恢复

- 杰克.格鲁曼差不多是这个领域的大师级人物。格鲁曼从前一直给AT&T负面评级,但花旗CEO桑迪.威尔(Sandy Weill)”询问”他是否能给AT&T一个与之前评级不一样的评级在这个例子中,”询问”意味着如果格鲁曼依计而行,就会得到数百万美元的红利。

过度自信退出舞台

- 前面看到,过度自信是一种悄绪,也是一种认知偏见。换句话说,大脑可能被设计成能从任何可以获得的信息中摄取足够的信息。而过滤的过程,如同我们在第3章看到的,只不过是一个对真实世界做出更好表达的被动过程。

通过意识到自己易于过度自信而克服这种过度自信的倾向

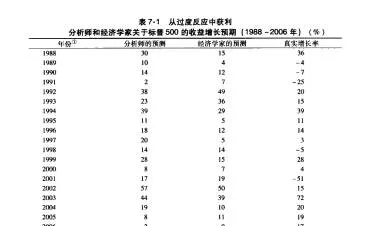

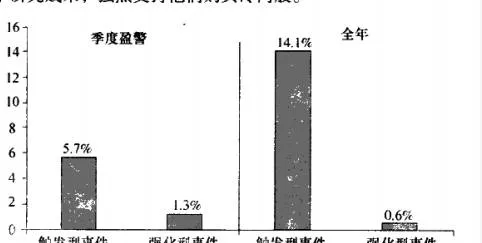

- 这对投资者来说很重要:如果分析师普遍乐观,带着这种玫瑰色的眼镜,有一很多的失望在最初查看公司或行业时就产生了,而不是因为某件事才产生的。已故认知,理学先驱特沃斯基对股市中过度乐观和过度。信的专家做过研究。特沃斯基说:“在一项研究中,分析师被问及某只股票的股价在特定时间里到达X美元的可能性有多大。

有效市场假说

- 现在还不是举白旗投降的时候。有效市场的黄金时代可能不会持续太久。在最近频繁出现了令市场降温的事情之后,我们再详细地检视有效市场假说理论,其优雅的假设看上去问题重重。教授们在假设投资者是没有情绪的且像电脑一样有效率的墓础上,形成了他们的理论。