全部文章

Hedera ESG:THG-PwC推出企业ESG报告工具

- Hashgraph Group和普华永道在Hedera 平台上发布了企业级工具,旨在实现可持续发展报告的现代化。Hedera 的 ESG 计划着眼于可审计数据、监管合规性以及碳市场、可追溯性和能源证书领域的规模化发展。

Cash App稳定币拓展至商户支付领域

- 据产品负责人Miles Suter称,Block 的Cash App将超越比特币,采用稳定币,并于明年初启用收发功能。苏特表示,团队的目标是保持对区块链和加密货币的中立态度,并“跟随客户的指引”。但他强调要保持克制:“我们不会支持100种加密货币和100条区块链。”这种做法表明的是务实的扩张,而非战略的彻底转变。

Ripple稳定币以40亿美元的市值连接华尔街和加密货币市场。

- Ripple承诺投入40亿美元用于机构级基础设施建设,其核心是稳定币,旨在搭建连接银行和区块链的合规流动性桥梁。该计划涵盖经纪、托管和资金管理等领域,以连接金融和数字资产。该计划将Ripple定位为华尔街公司寻求进入加密货币市场的受监管门户。此外,稳定且流动性强的结算资产是该策略的核心。

迪士尼第四季度每股收益1.11美元超预期,但营收不及预期

- 11月13日周四,全球市场迎来一系列关键变化,多家企业发布重要动态。 Cisco业绩展望提升 思科系统CSCO在盘前交易中上涨7%,此前该公司上调了全年业绩展望, citing 超过20亿美元的AI订单和来自超大规模云服务商的强劲需求。公司预计2026财年营收最高可达610亿美元。

支撑位与阻力线的转换方式是什么

- 阻力线和支撑线都是图形分析的重要方法。支撑线和阻力线的作川转换是可以相互转化的.当股价从上向下突破一条支撑线后,原有的支撑线将可能转变为阻力线;而当股价从下向上突破一条阻力线后,原有的阻力线也将可能转变为支撑线。

用麦克支撑压力做波段要注意什么

- 目前我国股市采用集合竞价的方式产生开盘价,并规定收盘价的计算按该股最后一分钟成交量的加权平均数确定,其目的是防止主力机构利用通讯先进、跑道快速等方面的优势人为调控股价,但仍然不能完全杜绝该种情况的发生。

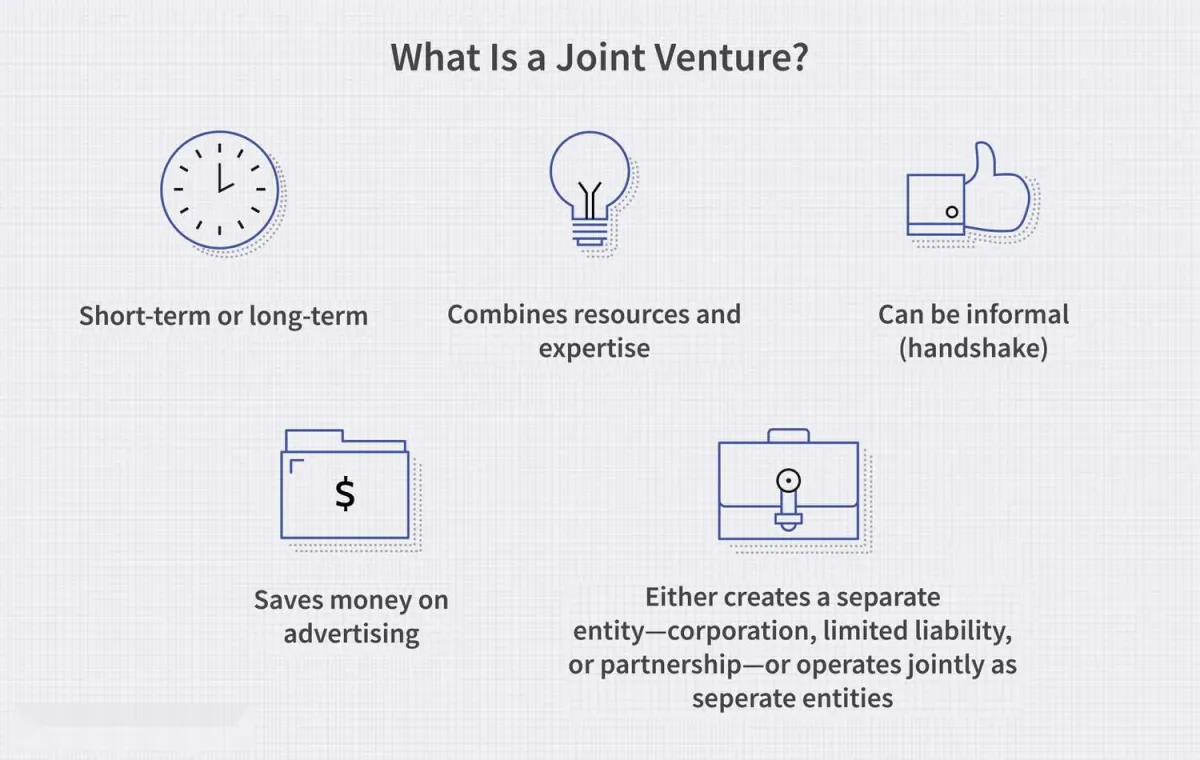

合资企业(JV):它是什么?公司为什么要成立合资企业?

- 什么是合资企业(JV)?合资企业(JV)是一种商业安排,其中两个或多个当事方同意汇集资源,以完成特定任务。该任务可以是新项目,也可以是任何其他商业活动。合资企业中的每个参与者都需对合资企业的利润、亏损和相关成本负责。然而,合资企业是一个独立的实体,与参与者的其他商业利益相互独立。

威廉变异离散量是什么 它的应用法则是什么

- 威廉变异离散量WVAD指标是一种将成交量加权的量价指标,其作用在于测量从开盘至收盘期间,买方与卖方各自爆发力的程度。图1威廉变异离散量WVAD指标在波段操作中的应用法则:1. WVAD为正值时,代表多方的冲力占优势,当WVAD由负值变成正值的一刹那,为买入点。

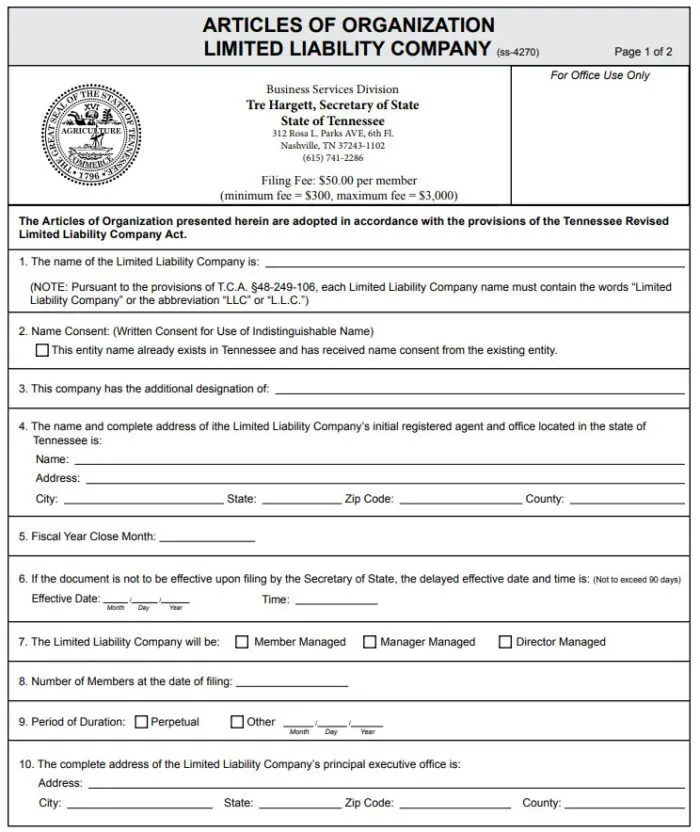

组织章程:定义、包含内容及备案

- 什么是组织章程?组织章程是用于在州一级设立有限责任公司(LLC) 的正式法律文件的一部分。该文件还用于明确有限责任公司各成员之间以及有限责任公司与其成员之间的权利、权力、义务、责任和其他责任。该州还要求企业在提交组织章程时缴纳费用。组织章程类似于公司章程,有时也被称为“组织证书”或“成立证书”。

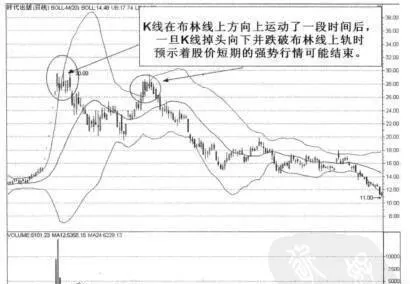

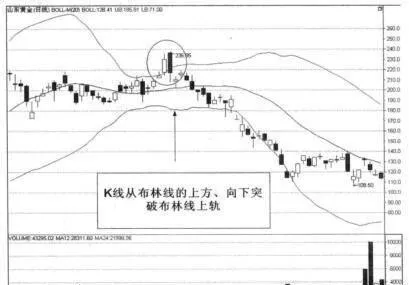

布林线指标与随机指标的配合使用方法有什么

- 随机指标KDJ是超买超卖类指标,而布林线则是支撑压力类指标。两者结合在一起的好处是:可以使KDJ指标的信号更为精准,同时,由于价格日K线指标体系中的布林线指标,往往反映的是价格的中期运行趋势,因此利用这两个指标来判定价格到底是短期波动,还是中期波动具有一定作用,尤其适用于断价格。

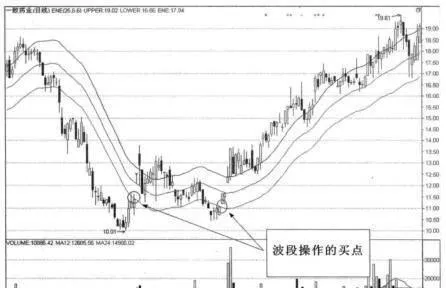

运用轨道线进行波段操作的步骤是什么

- 一、轨道线ENE的定义轨道线ENE由上轨线UPWER和下轨线LOWER及中轨线组成,轨道线ENE的优势在于其不仅具有趋势轨道的研判分析作用,也可以敏锐地觉察股价运行过程中方向的改变。轨道线的计算轨道线ENE的计算公式:ENE中的两个E分别表示上轨线UPWER和下轨线LOWER。

布林线指标的实战技巧有哪些

- 1.当股价K线带量向上突破布林线的上轨,并且TRIX指标也已经发出低位“金叉”时,说明股价即将进入一个中长期上升通道之中,这是BOLL指标发出的买入信号。此时,投资者应及时买入股票。

美股分化道指涨559点创新高 纳指下跌0.3%

- 11月12日周三,美股市场迎来分化时刻,重点个股出现一系列关键变化。 道指创新高 道琼斯工业平均指数昨日上涨559点并收于历史新高,默克(MRK)、安进(AMGN)和强生(JNJ)以3-5%的涨幅领跑。标普500指数微升0.2%,而纳斯达克指数则下跌0.3%。

印度10月通胀率骤降至0.25%,央行降息预期升温

- 2025年11月12日,星期三,全球市场在能源供需调整、主要经济体数据发布及监管政策变动等多重因素影响下,呈现复杂动态。 OPEC预测2026年石油市场供需平衡,扭转赤字预期 石油输出国组织(OPEC)最新展望显示,2026年全球石油市场将趋于供需平衡,此前的赤字预测被上调,主要因产量增加缩小了供求缺口。

BTQ技术拓展至中性原子量子领域;200万美元股份

- BTQ Technologies 于 2025 年 11 月 11 日宣布对 QPerfect SA 进行战略性少数股权投资和期权行使,这标志着该公司从后量子安全转向集成量子技术,同时在欧洲寻求商业化和人才整合。

葡萄牙比特币市场聚焦MB One International

- Mercado Bitcoin正积极推行一项以里斯本为欧洲运营中心的战略。该公司已宣布成立MB One Internacional ,并承诺投资5000万欧元加速其在欧洲的扩张。巴西领先的加密货币交易所Mercado Bitcoin将这项新服务描述为欧洲的托管、交易和合规中心。

SoFi加密货币首次亮相,成为一家获得国家特许的银行交易平台。

- SoFi 在其集成应用程序中推出加密货币交易功能,为会员提供受监管的数十种代币交易渠道,包括比特币、以太坊和 Solana,同时现金仍保留在受联邦存款保险公司 (FDIC) 承保的账户中。该功能于今日(2025年11月12日)分阶段推出,并已开放公众候补名单,供会员提前体验。

头肩底的最佳买入点有哪几个

- 头肩底形态在形态分析中占有相当重要的地位,一个真正完善有效的形态形成之后,能量相当巨大。因此,能够正确认识到头肩底形态并及时介入的投资者,往往能够获得较丰厚的利润。在股市行情中.头肩底是一种出现频率较高,且可靠性较高的一种反转形态。

股市中持续盈利的方法:不惧衰退期,政府兜底!

- 股市中持续盈利的方法:不惧衰退期,政府兜底! 不仅在美国买入价值股具有意义,在国际上买入价值股同样有意义。除了一些比较特别的市场(比如意大利),价值股在绝大多数国际市场中都比成长股表现得好。

积极交易者注册公司的好处

- 随着在线经纪公司和折扣经纪公司的激增,交易变得更加便捷,越来越多的人参与到股票市场中。然而,作为个人或个体经营者,交易者无法享受到公司所享有的一些税收优惠和资产保护策略。对于个人而言,独立交易可以成为赚取额外收入,甚至维持生计的一种方式。但与任何商业活动一样,交易产生的收入需要缴税。