辩证使用筹码分析技术

即使筹码指标准确,使用时也要辩证使用筹码技术。

股价的高低都是相对的,在当前只能做多,即使在能做空的环境下,主力也大多是在一个低价格位置完成建仓,无论其后是洗盘还是受其他市场因素所影响,股价下跌,但最终主力必须要把股价拉升到一个比其成本高的位置出货,才能赚钱。

所以,“低”就是主力的成本或成本位置之下,“高”就是主力的成本或成本位置之上一主力可以离场或下跌有空间的位置。

抓住了主力的成本,也就抓住了个股低位,筹码分布是研究主力成本的有效工具,但不能认为筹码在低位变紫就可以买入,筹码在高位变红就可以卖出。很多股票筹码高位密集变红后,其后股价却呈现大幅上涨;也有股票筹码低位密集变紫,但其后呈现大幅下跌。

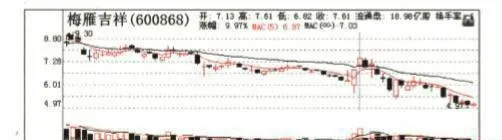

例如,在图中,筹码低位密集,刚刚拉升一小段,绝大部分筹码还在低位锁定,却再次跌破筹码密集峰,在更低位形成新的密集峰。

这说明筹码颜色的变化只是描述筹码状况,并不代表买卖提示,需要结合市场大势、板块情况等综合使用一其实义回到了笔者说的“博弈分析”思路上。

另外,不能因为筹码分布的-些缺陷而将其作用一笔抹杀,甚至将一些因为错误理解和使用筹码分析技术的结果归因于筹码指标上。

筹码分布是动态的,有观点认为,在市场操作中并不是个股筹码在低位密集就代表历史上方没有套牢盘,其理由是以周围个别股友在高位没有"割肉”为证据,认为筹码全部转移并不完全代表市场个股成本发生变化,而只是一种对个股成本的分析工具。并因此认为,在分析个股压力位置时并不完全依靠筹码分布进行分析,而是结合历史该股交易价格及成交量极度放大的位置进行综合分析。

这个观点具有一定合理性,但筹码分布是一种市场整体成本的动态分布,不能以个别人的行为作为判断市场整体趋势的依据。而历史该股交易价格及成交量极度放大的位置最后都集中体现在筹码分布上了一除非筹码算法出现误差,但这只是算法上的误差,不是思考分析方法上的误差。

传统技术分析也认为,套牢的时间越长,其支撑和阻力作用就会越弱,因为在这个漫长的过程中,成本变化了。他们对支撑和压力的解释也是出于成本和筹码的角度,只是没有形成一套这么系统的理论体系。

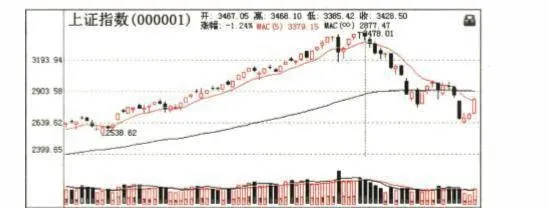

比如,在2009年7月29日上证指数顶点,对这个顶点的形成当时比较流行的一个说法是,认为当前股价在3300点上方有套牢筹码。见图。

若说是以前有,但一路涨上来,割肉的、补仓的,这个筹码状态早就变了,筹码分布是当前股价时的筹码分布情况而非曾经有过的情况,是一个动态调整的过程。当股价走到3 300点时,上方就几乎没有什么套牢盘了。

如果一定要说是原来的套牢盘有作用,软件上看不到套牢盘恰恰说明指标不准,那么,一路跌下来哪个点位都会有套牢盘,那不成了哪个点位都有阻力了?

有股友认为,有一种套牢叫做心理套牢盘,不一定有筹码,可就是能发挥作用。这种观点可能过于唯心了,我不否认会有这种情况,但实实在在的成本应该比相对虚幻的心理更起作用。

根据当时的连续几日分时分析,出逃的是主力大单为主一如果是散户套牢盘割肉出局,出逃的应该是散户为主,而散户的割肉盘是不足以造成短期这么大的下跌的,这就否定了此次下跌是因为套牢筹码解套抛压造成的调整。

我们再用反证法来看:

从筹码分布来看,从1664点一路上来,3300点之前的套牢筹码比3300点的重得多,如果3300点的大跌是散户解套抛压造成的,按理股价在3 300点之前的调整时间应该要比3 300点长得多。但股价几乎没有怎么调整就一路上去了一事实 上,股价走到3 300点时,上方的原套牢盘几乎被消化f净从纯技术角度看,不怎么调整才是合理的。

从3450点附近发生的长时间调整,虽然笔者不能完全解释造成这么长时间调整的具体原因是什么,但从持续流出的大单及调整时间和幅度看,显然不是出于套牢盘抛压造成的,更大的原因是获利盘在即将推出股指期货预期下的获利了结行为所致。

我们不能把一切罪过都赖到筹码指标不准确上一事实上,上述对筹码指标失真的理解,学术上是严谨的,但实践中没有那么严重,限于篇幅,这里不再展开。基本结论是:现有软件的筹码分布仍然具有较大的参考意义,但若想用得精妙,就要想办法规避其先天命门。

除了使用技术分析工具,投资者还应在基本分析上下工夫。股票买卖理念第一,工具次之。什么行业前景看好,股价在低位,选好股后配合技术面,利用股市的无理性寻找适当时机买卖。方法有两种:

(1)预先潜伏,耐心等待,庄家拉抬一个阶段后,就可出局,不要恋战。

(2)见庄家介入,股价异动,可即时介入,随波逐流适时获利了结。如果庄家已经做过一轮,那最好别再跟进。切记:空头市场不做多,多头市场不做空。

把基本分析和技术分析相结合,将会事半功倍。技术分析是运用一些指标形态等对股价趋势进行预测指导操作,具体的买卖操作仍取决于个人能力,特别是大庄股。基本分析是主,技术分析是辅一不过对“龙妖 战法”,这个关系却倒过来了。

以筹码分析为例,学习、运用指标大致可以分为三个阶段:

(1)筹码自身运用。发现筹码基本规律,反复纠错,反复交易,找到不足,直至只用单一技巧便可稳定盈利。

(2)综合运用。结合量价,把技术分析中最核心的量价关系融人其中,为筹码分布的分析找到真正的靠山。采用指标共振,如虎添翼。追求价值,长线牛股必须要有基本面的支持。只有把技术.博弈、基本面相结合,才会真正觉得在市场中安全了。

(3)融合进自身理论体系中。例如,路雷先生最终融入了自已的理论体系,大大加强了捕捉板块热点和龙头品种的可能性,在与筹码分析结合后,成功的既率空前提高。

其实,这个学习过程,适合大多数分析方法的进阶。