大多數投資者都關心未來的利率,債券持有人尤其如此。如果您持有債券或債券基金,請考慮未來國債收益率和利率是否會上升,以及上升幅度。如果利率上升,您可能希望避免持有期限較長的債券,縮短債券持有的平均久期,或者計劃持有債券至到期日,收回票面價值並同時收取息票,以抵禦隨之而來的價格下跌。

國債收益率曲線

美國國債是其他國內債務的定價基準,也是影響消費者利率的重要因素。公司債券、抵押貸款債券和市政債券的收益率與美國政府發行的債務證券——美國國債的收益率同步波動。爲了吸引投資者,任何風險高於同期限美國國債的債券都必須提供更高的收益率。例如,30年期抵押貸款利率歷來比30年期美國國債收益率高出約一到兩個百分點。

國債收益率曲線(或期限結構)顯示的是不同期限國債的收益率。它反映了市場對未來不同時期利率波動的預期。

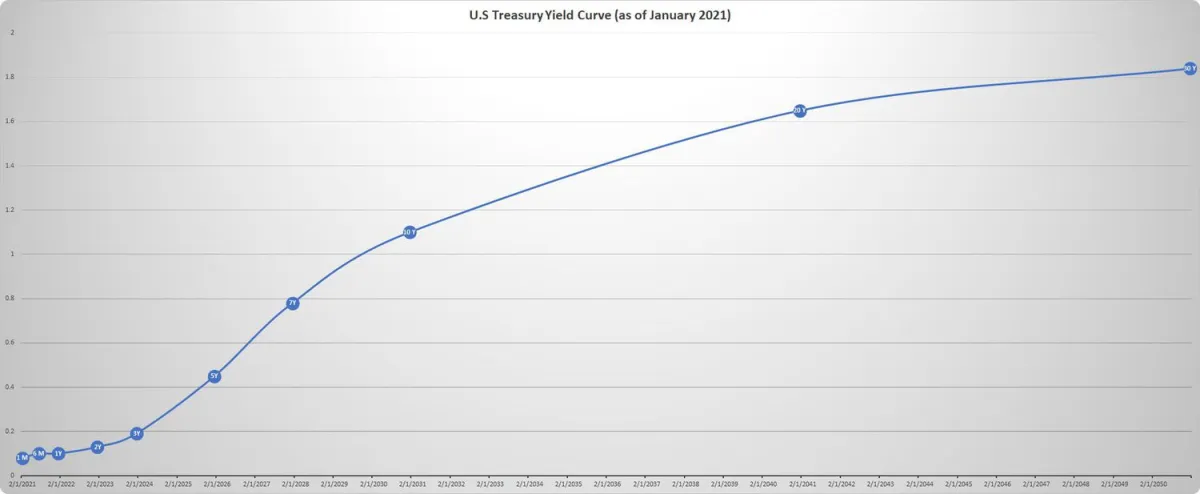

以下是2021年1月21日美國國債收益率曲線圖。該收益率曲線形狀被認爲是正常的,因爲隨着借款期限或債券到期日的延長,它呈凹形向上傾斜:

資料來源:美國財政部。

考慮一下這條曲線的三個特性。首先,它顯示的是名義利率。通貨膨脹會侵蝕未來票息和本金償還的價值;實際利率是扣除通貨膨脹後的收益率。因此,這條曲線反映了市場的通脹預期以及其他因素。

其次,美聯儲僅直接控制曲線最左側的短期利率。它設定的聯邦基金利率(即銀行之間相互拆借準備金的隔夜利率)的區間很窄。

第三,曲線的其餘部分由拍賣過程中的供求關係決定。

與所有市場一樣,債券市場也遵循供需平衡的原則;就美國國債市場而言,大部分需求來自經驗豐富的機構買家。由於這些買家對未來通脹和利率走勢有着清晰的判斷,收益率曲線可以反映出這些預期的總體情況。如果這聽起來合理,那麼你也必須假設,只有意外事件(例如,通脹意外上升)纔會導致收益率曲線上移或下移。

長期利率趨向於跟隨短期利率

國債收益率曲線可以以各種方式變化。

- 它可以向上或向下移動(平行移動)

- 變得更平坦或更陡峭(坡度的變化)

- 中間變得或多或少隆起(曲率變化)

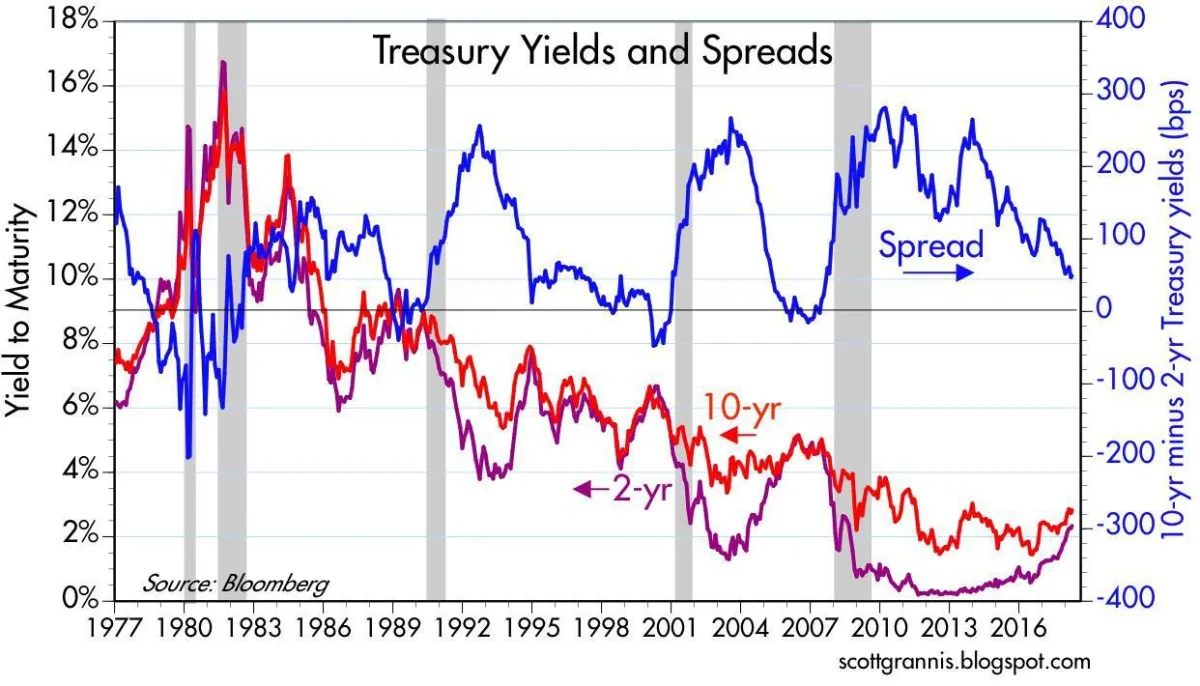

下圖比較了 1977 年至 2016 年10 年期國債收益率(紅線)和 2 年期國債收益率(紫線)。兩個利率之間的差額(10 年期減 2 年期)(藍線)是衡量陡度的簡單指標。

我們可以得出兩個觀察結果。首先,這兩個利率的上下波動幅度略有相似(上圖所示時期的相關性約爲88%)。因此,平行波動很常見。其次,儘管長期利率在方向上跟隨短期利率,但其波動幅度往往滯後。

值得注意的是,當短期利率上升時,10年期和2年期收益率之間的利差趨於縮小(利差曲線趨於平緩);而當短期利率下降時,利差則擴大(曲線趨於陡峭)。具體而言,1977年至1981年的利率上升伴隨着曲線的平緩和反轉(負利差);1990年至1993年的利率下降導致利差曲線趨於陡峭;2000年至2003年底的利率大幅下降也導致了與歷史標準相比同樣陡峭的曲線。

供需現象

那麼,是什麼導致收益率曲線上升或下降呢?好吧,我們承認,我們無法準確理解資本流動相互作用、形成市場利率的複雜動態。但我們可以記住,美國國債收益率曲線反映的是美國政府債務的成本,因此最終是一種供求現象。

供應相關因素

央行購買:美聯儲在經濟低迷時期購買美國國債以緩解金融狀況,這一政策被稱爲大規模資產購買或量化寬鬆(QE) ;而在經濟復甦時期,美聯儲則反過來出售其資產負債表上的政府債務,即量化緊縮政策。由於央行大規模購買(和出售)證券可能會迫使其他市場參與者改變預期,因此可能對債券收益率產生反常的影響。

財政政策:當美國政府出現預算赤字時,它會通過發行國債來借錢。政府在保持收入不變的情況下支出越多,國債的供應量就越大。在某個時候,隨着借款增加,在其他條件不變的情況下,美國政府必須提高利率以刺激進一步的放貸。

需求相關因素

聯邦基金利率:如果美聯儲提高聯邦基金利率,實際上是在提高所有期限的利率,因爲它實際上是最低的貸款利率。由於長期利率的走勢往往與短期利率相同,聯邦基金利率的變化也會影響對長期債券的需求及其市場收益率。

美國貿易逆差鉅額的美國貿易逆差導致外國出口商賬戶每年積累超過1萬億美元的資金,最終流入外國央行。美國國債是規模最大、流動性最強的市場,可以以最小的信用風險投資於此類出口收益。

監管政策銀行監管機構採取更高的資本充足率,要求增加持有優質流動資產,增加了國庫券對銀行的吸引力。

龐大的公共和私人養老金計劃以及保險公司投資組合也必須滿足風險監管機構的要求,同時在提供所需回報和限制回報波動之間找到平衡。它們是美國國債需求的另一個來源。

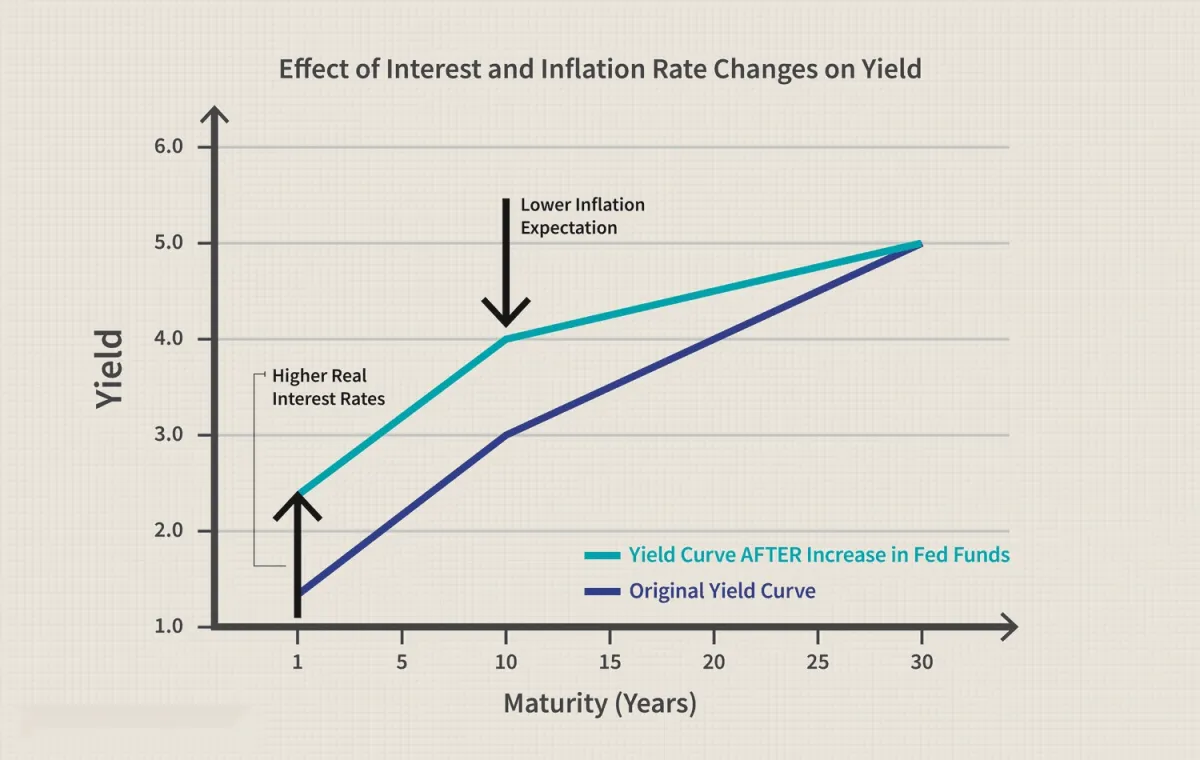

通貨膨脹:如果我們假設美國債務的購買者預期實際回報一定,那麼預期通脹率的上升將推高名義利率(名義收益率=實際收益率+通脹率)。通脹也解釋了爲什麼短期利率比長期利率變動更快:當美聯儲提高短期利率時,長期利率也會上升,以反映未來短期利率上升的預期。然而,通脹預期下降抑制了這種增長,因爲短期利率上升也意味着未來通脹率下降,因爲它們會抑制貸款和經濟增長:

聯邦基金(短期)的增加往往會使曲線趨於平緩,因爲收益率曲線反映名義利率:更高的名義利率 = 更高的實際利率 + 更低的通脹率。

基礎經濟學

美國經濟走強往往會使企業(私人)債務比政府債務更具吸引力,從而降低對美國債務的需求並提高利率。另一方面,經濟疲軟則會促進“避險資產”,增加對美國國債的需求,從而導致收益率下降。有時人們認爲強勁的經濟會自動促使美聯儲提高短期利率,但這並非必然。只有當經濟增長刺激了不受歡迎的通脹時,美聯儲纔有可能加息。

歸納總結

長期國債收益率與短期利率走勢一致,但兩者之間的利差往往會隨着利率上升而縮小,因爲長期債券對短期利率上升導致未來經濟增長和通脹放緩的預期更爲敏感。債券投資者可以通過縮短固定收益投資的久期來最大限度地降低利率上升的影響。