股票投资策略

炒股技巧:舍小求大,吃亏就是占便宜

- 纵身于股海中的大多数投资人,总想买在股价的低价区,而卖到高价区,以从中获取利润差价。但是人们总难完全抛开过分贪婪的信念和过度的自信,当股价跌到相当低档处时,也往往是市场悲观的气氛弥漫之时,每个人都在等待更低的价位出现,再考虑进场。

炒股技巧:多作思考,不盲从专家

- 各行各业都有专家,股市也一样,“股市无专家”的说法是不对的。专家也可能犯错误,但不能因此就否定股市专家的存在,认为所谓专家和普通投资没有任何区别是不正确的。但专家的称号也不是随便自封的,应是长期实践中被别人认可的。判断成功率高,犯错少,改错快,理论修养高是其重要标志。

炒股技巧:捕捉炒作热点

- 每年股市中总会形成一些炒作的热点,热点的出现最初往往表现在某只领头股出现大幅的上涨,虽然没有得到市场普遍的认同,但股价表现的却异常坚挺。之后随着舆论的升温,市场对其股价的预期发生了变化,短线炒家开始追逐短期的收益,并带动了其相关板块随之升温。当市场中所有的投资者都意识到围绕该股形成的市场热点。

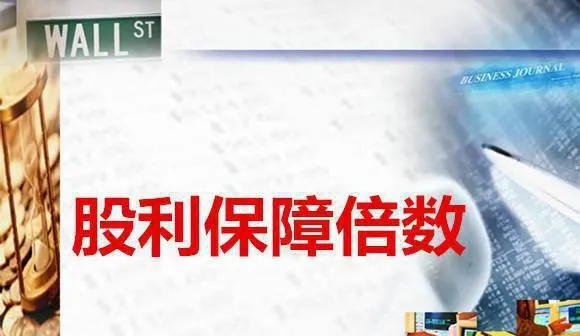

什么是股利保障倍数

- 股利保障倍数是指可分配给股东的利润相对于已经或已决定分配给股东股利的比率,也就是说企业可分配给股东的利润是股东所获得股利的倍数。一般情况下,该项指标越低越好,说明上市公司舍得给股东分红。股利保障倍数的高低也可以反映企业经营者的经营思路和公司的股利发放政策。

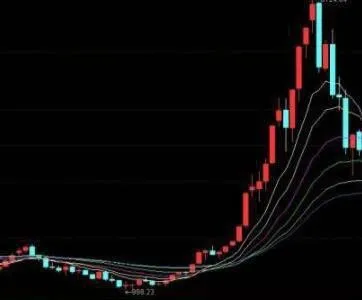

牛股的特征详解,牛股的买卖法则

- 一年内股价能翻一倍以上的个股所具备技术条件有以下五个特征:(一)在历史上没有被经过大幅炒作过。从个股的周K线图走势与组合,我们直观知道哪些个股已经过主力介入和大资金大幅炒作过,而哪些个股却长期未能受到主力与大资金的青睐。(二)股票股价经长期下跌下形成较长的底部箱体。

什么是净利润增长率及运用时的注意事项

- 净利润增长率该指标的计算,与主营业务收入增长率相似。把本期的净利润数,与去年同期的净利润数相比,算出增减百分比。净利润增长率=(本期净利润数/去年同期的净利润数)×100%-100%净利润,是上市公司经营成果的最终体现,更是股东获得回报的体现。应该说,股票投资者追求上升趋势的所有核心因素,最终都是与净利润增长挂钩的。

什么是销售毛利率

- 销售毛利率这个指标的计算公式是销售毛利率=(销售收入-销售成本)/销售成本其基本原理,就是初步销售的利润在销售成本中所占的比率。这项指标,是反映公司赢利能力的。销售毛利率在上市公司的实际经营过程中,经常会随着市场变化而有一些变化。不过,销售毛利率高,不一定就是很好的公司,销售毛利率相对低,也不一定就是差公司。

什么是总资产周转率

- 总资产周转率这个指标的计算公式是总资产周转率=销售收入/总资产其基本原理,就是反映公司应用总资产的效率。该指标是一项营运能力指标。经济活动中,我们经常会发现这种现象:一个能干的企业家,在公司规模比较小的时候,经营的非常好,赢利能力很强;但是,当他获得更多的资产后,公司规模扩大,他反而经营不好,赚钱能力下滑。

什么是总市值与流通市值

- 总市值与流通市值除了财务指标,在趋势分析中,还要用到很多其他类别的指标。这里,我们仅仅介绍一下流通性指标与定价指标。总市值与流通市值,在趋势分析中也经常占据着较重要的地位。虽然,这个指标很少会成为核心因素,但是,它经常会成为主要因素。总市值,计算公式如下总市值=当前股票价格×总股本数量总市值,标志着公司的总体规模大小。

什么是主营业务收入增长率

- 主营业务收入增长率这个指标的计算很简单,公式如下主营业务收入增长率=(本期主营业务收入/上年同期的主营业务收入)×100%-100%这项指标,是趋势性投资者在分析趋势时,使用频率最高的指标。一个公司是否进入成长期,主营业务收入增长率高不高,是一个最直接的标志。如果该指标不高,则不能证明公司进入成长期。

什么是每股经营活动现金流净额及运用注意事项

- 每股经营活动现金流净额这个指标,主要是用来衡量公司经营质量与实际获得现金收益的能力,实际上属于安全性指标。由于每股收益主要是从财务盈亏角度计算,所以,不能反映上市公司真实获得的现金。为此,投资者就必须关注每股经营活动现金流净额。现金流,基本上存在如下几种大致情况。①每股收益与每股现金流大致相当。

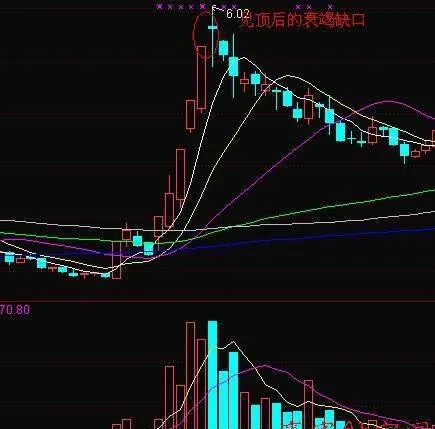

消耗性缺口卖出信号,消耗缺口的操作建议

- 消耗缺口意味着推动股价上升的多方力量已经殆尽,股价上涨乏力,此时大多数投资者已经赚得盆满钵满,所以看到股价上涨乏力,就会产生很大抛压。消耗缺口下上升行情将逆转,投资者最好在当日盘中就立刻离场。在股价出现突破缺口和持续缺口后,股价短期内有很大的涨幅,价格已经达到了一个高位,若此时再次出现缺口,此缺口即为消耗缺口。

【公司价值的评估过程】怎样预测现金流量?

- 财务理论和经济理论都没有提供一套切实可行的原则指导我们如何进行这种预测。现金流量预测更多的是产业经济学、会计学、统计学以及管理学内容。在实际预测操作中,经验和判断力也具有同等重要的意义。

【加权平均资本成本的估计】怎样计算银行债务的成本?

- 银行债务成本=长期期望的平均基准利率+r%其中,r%为贷款银行设定的利息加成。

【公司价值的评估方法】基于直接比较的评估方法

- 直接比较法的关键是选择可比公司和挑选与资产价值存在因果关系的那些可观测变量。(1)选择可比公司要使直接比较法真正有用,必须找到一种方法,使得不需要对有关公司未来现金流量做详细的预测就可以确认出可比公司。一个常用的方法是依靠行业分类。

【估算在最后期限公司的持续经营价值】怎样利用直接比较模型?

- 常态增长模型依赖于均衡状态的严格定义,公司必须达到一种均衡的状态,从而销售的增长、利润率以及投资收益率保持在一个稳定的水平。有关均衡状态相对不严格的定义是,当某公司成为其所在行业中成熟的公司时,便进入均衡状态。根据这一均衡状态的定义,一个公司的持续经营价值可以通过以现有的成熟公司作为可比公司,运用直接比较法来进行估算。

【估算在最后期限公司的持续经营价值】怎样利用常态增长模型?

- 按照常态增长模型到最后期限,公司将到达一个相对均衡的状态,其实际增长率将保持在一个相对平稳的水平。要使增长率保持不变,必须具备一系列条件。具体来说,随着公司接近最后期限,预测的现金流量应该具备如下特征:①实际的销售增长应该接近于一种均衡水平。

【公司价值的评估方法】基于股票和债券市场价值的评估方法

- 加总公司所有发行在外的证券的市场价值即得公司价值。当市场有效时,股票价值等子评估当天的股票市场价格。当市场无效时,股票价值等于最近一段时期中股票,市场价格的平均值。银行债务的市场价值假定等于其账面价值。

炒股自我管理之莫贪小利

- 莫贪小利股市里投资人的最大敌人,就是“贪”和“怕”。因为“贪”所以会追高,追高就容易套牢;因为“怕”才会杀低。杀低就容易亏钱。投资人若不能脱出这种“贪小利,易躁进”的心理牢笼,往往会失去赚钱的大好时机。

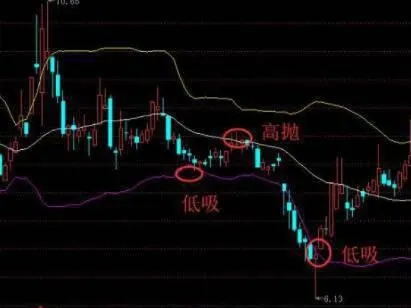

不要贪图眼前利益且要更新观念

- 不贪眼前利益每一位股市投资人都听说过逢低承接,逢高出脱的说法,虽然“高”和“低”是属于难以比较出来的观念,经常在事后才能衡量出来,但是仍有若干基本分析和技术分析的数字,可以概略地作出提供衡量高低的工具,只是“贪”和“怕”在作崇,使之忽略了该进的低价和该卖的高价,甚至反向操作地抢进高价,猛杀低价。