回顾一下2008年金融危机及其后崩盘期间的一些主要参与者,看看他们在危机后的几年里表现如何。回顾一下这些关键参与者在金融市场陷入混乱时的表现,以及他们现在的表现。

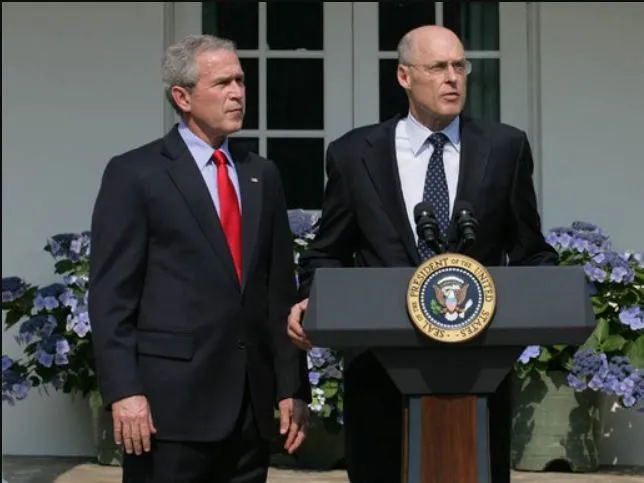

财政部长亨利·保尔森

在布什政府执政的最后一年,亨利·“汉克”·保尔森对经济政策产生了重大影响。在2006年进入财政部之前,他曾担任高盛首席执行官。他担任财政部长期间的一个著名决定是让雷曼兄弟破产,导致股市下跌近5%。为了避免重蹈覆辙,他帮助推动了银行救助计划在国会获得通过。

2010年,保尔森出版了《边缘》一书,记录了他在金融危机期间的经历和观察。

2011年,保尔森创立了保尔森研究所,该研究所设在芝加哥大学,专注于研究美国和中国的环境和经济政策。他是该研究所的主席,也是“风险商业项目”的联合主席,该项目致力于探索气候变化的经济影响。

保尔森出现在 2018 年 HBO 纪录片《恐慌:金融危机不为人知的故事》中。

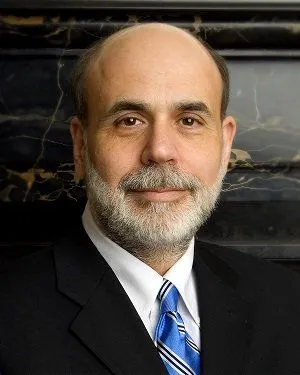

美联储主席本·伯南克

金融危机期间,伯南克执掌国家货币政策委员会,是量化宽松政策的代表人物。这项政策包括降低利率并向经济注入更多资金,以鼓励银行放贷和消费者消费。尽管许多政界人士和经济学家担心量化宽松政策会刺激通货膨胀和新的资产泡沫。一些经济学家,包括诺贝尔经济学奖得主保罗·克鲁格曼,对伯南克的努力表示赞赏,甚至坚称他帮助控制了危机,避免了一场更大的金融灾难。

伯南克于 2002 年至 2005 年担任美联储理事会成员,并于 2006 年至 2014 年担任美联储主席,后由珍妮特耶伦接任。

如今,伯南克是布鲁金斯学会的杰出研究员,经常撰写博文,并就经济政策进行分析和评论。2015年,伯南克出版了一本书,名为《行动的勇气》,描述了他在金融危机期间的经历。他于2021年成为美国国家科学院院士。

伯南克于2022年出版了另一本书《21世纪货币政策:从大通胀到新冠疫情的美联储》,详细介绍了美联储在新冠疫情及其经济后果期间为防止金融体系崩溃而使用的货币政策工具。

纽约联储主席蒂莫西·盖特纳

雷曼兄弟破产时,盖特纳掌管着美联储最有权势的部门。几个月后,他出任美国总统巴拉克·奥巴马的财政部长。一方面,华尔街谴责他监管过度。另一方面,进步派人士则视他为银行的工具。在财政部任职期间,盖特纳还因未能在2001年至2004年期间全面申报和缴纳所得税而卷入争议。盖特纳为此道歉,并向美国国税局偿还了未偿债务。

他现任私募股权公司华平投资集团 (Warburg Pincus) 总裁,该公司经营“邮寄贷款”机构 Mariner Finance,通过短期高息贷款赚钱。

自2014年起,盖特纳担任私募股权公司华平投资集团(Warburg Pincus)的董事总经理。他偶尔在耶鲁大学管理学院授课,并担任耶鲁大学金融稳定项目顾问委员会主席。

盖特纳出版了两本书,分别是《压力测试:对金融危机的反思》(2014 年)和《救火:金融危机》(2019 年)。

雷曼兄弟首席执行官理查德·富尔德

作为雷曼兄弟的最后一任首席执行官,理查德·“迪克”·富尔德的名字与金融危机密不可分。他带领雷曼兄弟涉足次级抵押贷款业务,并使这家投资银行成为将债务打包成债券出售给投资者的领军企业之一。尽管富尔德向政策制定者发出了恳求,但其他银行还是获得了救助,而雷曼兄弟却最终倒闭。

富尔德声称,他离开雷曼兄弟时从未获得过“金色降落伞” ,但他在任职期间确实赚了超过4.66亿美元。如今,富尔德保持着低调的公众形象,但他是Matrix Private Capital Group的负责人,这是一家他于2016年参与创立的高端财富管理公司。2022年,富尔德加入Oasis Pro Markets担任战略顾问。

摩根士丹利首席执行官约翰·麦克

雷曼兄弟倒闭后,麦克担心摩根士丹利会成为下一个,于是他与保尔森、伯南克和盖特纳争夺救助,同时试图从日本和中国的投资者那里获得融资。最终,他勇敢地与政策制定者对抗,摩根士丹利获准成为一家银行控股公司,这为增加流动性和参与救助计划创造了机会。

麦克于2010年卸任首席执行官,并于2012年辞去董事会主席一职。最近,麦克担任LendingClub和Lantern Credit等金融科技公司的董事会成员,并担任Lantern Credit的董事会主席。他还担任私募股权公司KKR的高级顾问。2022年,麦克出版了回忆录《近距离接触与全力以赴》,讲述了他作为华尔街顶级金融高管的生活和策略。

高盛首席执行官劳埃德·布兰克费恩

另一家参与将有毒抵押贷款债务打包成证券的投资银行是劳埃德·布兰克费恩领导的高盛,该公司被允许转型为一家银行控股公司,并获得了100亿美元的政府资金,最终得以偿还。2009年,布兰克费恩甚至为该公司在金融危机中所扮演的角色道歉。

布兰克费恩是危机中少数保住职位的高管之一。布兰克费恩曾于2006年至2018年担任高盛首席执行官;2019年,他出任高盛高级董事长。

截至 2022 年,布兰克费恩拥有约 2,298,00 股高盛股票,价值约 8.87 亿美元。

摩根大通首席执行官杰米·戴蒙

在戴蒙的领导下,摩根大通收购了贝尔斯登和华盛顿互惠银行,试图遏制日益加剧的经济不稳定。摩根大通从美联储的不良资产救助计划(TARP)中获得了数百万美元。然而,在后来的几年里,戴蒙坚称公司不需要这笔钱,他们只是在政策制定者的胁迫下才同意继续推进。

与布兰克费恩一样,戴蒙也成功掌控了公司。事实上,在处理了危机时期收购引发的法律问题后,摩根大通的经营状况相当良好。戴蒙仍然是首席执行官。2022年,戴蒙因在法国拓展业务而荣获法国最高荣誉勋章——法国荣誉军团勋章。

美国银行首席执行官肯·刘易斯

在声称美国银行对大型收购不感兴趣后不久,刘易斯就主持了美国银行在危机时期对Countrywide Financial和美林证券的收购。在接下来的几个月里,刘易斯从危机的救星之一(甚至荣获2008年度银行家奖)摇身一变,成了危机的“恶棍”。美国银行几乎不堪收购带来的巨额亏损而崩溃,刘易斯本人也因使用某种手段获得美林证券交易的批准而受到调查。

如今,刘易斯基本上淡出了公众视野。他同意支付1000万美元来和解纽约州的一项调查,甚至不得不卖掉他价值数百万美元的房产之一。不过,刘易斯仍然有足够的剩余资金,为他的母校佐治亚州立大学捐赠一个教席。

标准普尔总裁凯瑟琳·科贝特

尽管其他评级机构在金融危机爆发前也采取了与标准普尔类似的做法,但科贝特却是这些机构领导人中最引人注目的一位。《时代》杂志将她列为金融危机25大责任人之一。批评人士认为,标准普尔收取公司费用来评估其产品的风险程度存在利益冲突。

尽管科贝特离开标准普尔时名誉扫地——该公司后来不得不向美国政府支付15亿美元的罚款——但她仍然继续在多家公司董事会任职。目前,她是她于2008年创立的Cross Ridge Capital公司的负责人,也是万通互惠理财的董事。她还继续在金融科技领域提供咨询服务。

乔治·W·布什总统

总统对经济和市场究竟有多大的影响力,这值得商榷。然而,布什在金融危机和大衰退爆发前夕担任总统,这一事实使他成为关键人物。他政府推行的减税和赤字支出政策对国家形势无济于事。然而,有理由认为,导致金融危机的许多经济问题始于前几届政府,而前总统比尔·克林顿签署废除《格拉斯-斯蒂格尔法案》(该法案将商业银行和投资银行业务分开)的决定也起了一定作用。

如今,布什保持低调,主要出现在一些备受瞩目的公共场合,比如参议员约翰·麦凯恩的葬礼。他大部分时间都待在德克萨斯州的家中,磨练自己的绘画技巧。