回顧一下2008年金融危機及其後崩盤期間的一些主要參與者,看看他們在危機後的幾年裏表現如何。回顧一下這些關鍵參與者在金融市場陷入混亂時的表現,以及他們現在的表現。

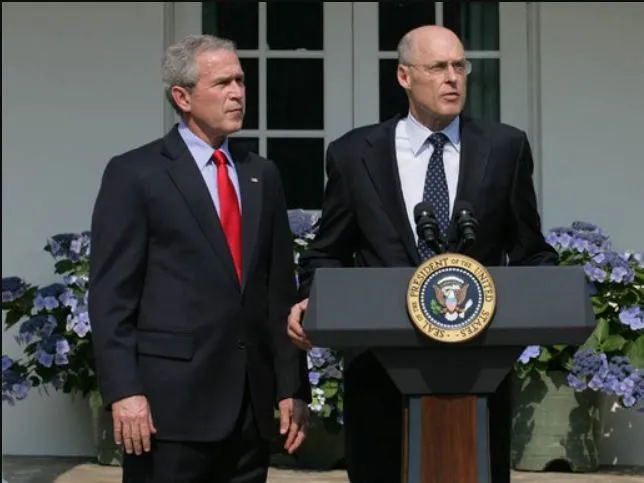

財政部長亨利·保爾森

在布什政府執政的最後一年,亨利·“漢克”·保爾森對經濟政策產生了重大影響。在2006年進入財政部之前,他曾擔任高盛首席執行官。他擔任財政部長期間的一個著名決定是讓雷曼兄弟破產,導致股市下跌近5%。爲了避免重蹈覆轍,他幫助推動了銀行救助計劃在國會獲得通過。

2010年,保爾森出版了《邊緣》一書,記錄了他在金融危機期間的經歷和觀察。

2011年,保爾森創立了保爾森研究所,該研究所設在芝加哥大學,專注於研究美國和中國的環境和經濟政策。他是該研究所的主席,也是“風險商業項目”的聯合主席,該項目致力於探索氣候變化的經濟影響。

保爾森出現在 2018 年 HBO 紀錄片《恐慌:金融危機不爲人知的故事》中。

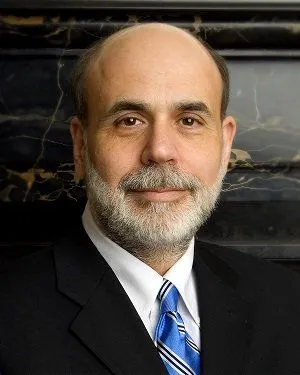

美聯儲主席本·伯南克

金融危機期間,伯南克執掌國家貨幣政策委員會,是量化寬鬆政策的代表人物。這項政策包括降低利率並向經濟注入更多資金,以鼓勵銀行放貸和消費者消費。儘管許多政界人士和經濟學家擔心量化寬鬆政策會刺激通貨膨脹和新的資產泡沫。一些經濟學家,包括諾貝爾經濟學獎得主保羅·克魯格曼,對伯南克的努力表示讚賞,甚至堅稱他幫助控制了危機,避免了一場更大的金融災難。

伯南克於 2002 年至 2005 年擔任美聯儲理事會成員,並於 2006 年至 2014 年擔任美聯儲主席,後由珍妮特耶倫接任。

如今,伯南克是布魯金斯學會的傑出研究員,經常撰寫博文,並就經濟政策進行分析和評論。2015年,伯南克出版了一本書,名爲《行動的勇氣》,描述了他在金融危機期間的經歷。他於2021年成爲美國國家科學院院士。

伯南克於2022年出版了另一本書《21世紀貨幣政策:從大通脹到新冠疫情的美聯儲》,詳細介紹了美聯儲在新冠疫情及其經濟後果期間爲防止金融體系崩潰而使用的貨幣政策工具。

紐約聯儲主席蒂莫西·蓋特納

雷曼兄弟破產時,蓋特納掌管着美聯儲最有權勢的部門。幾個月後,他出任美國總統巴拉克·奧巴馬的財政部長。一方面,華爾街譴責他監管過度。另一方面,進步派人士則視他爲銀行的工具。在財政部任職期間,蓋特納還因未能在2001年至2004年期間全面申報和繳納所得稅而捲入爭議。蓋特納爲此道歉,並向美國國稅局償還了未償債務。

他現任私募股權公司華平投資集團 (Warburg Pincus) 總裁,該公司經營“郵寄貸款”機構 Mariner Finance,通過短期高息貸款賺錢。

自2014年起,蓋特納擔任私募股權公司華平投資集團(Warburg Pincus)的董事總經理。他偶爾在耶魯大學管理學院授課,並擔任耶魯大學金融穩定項目顧問委員會主席。

蓋特納出版了兩本書,分別是《壓力測試:對金融危機的反思》(2014 年)和《救火:金融危機》(2019 年)。

雷曼兄弟首席執行官理查德·富爾德

作爲雷曼兄弟的最後一任首席執行官,理查德·“迪克”·富爾德的名字與金融危機密不可分。他帶領雷曼兄弟涉足次級抵押貸款業務,並使這家投資銀行成爲將債務打包成債券出售給投資者的領軍企業之一。儘管富爾德向政策制定者發出了懇求,但其他銀行還是獲得了救助,而雷曼兄弟卻最終倒閉。

富爾德聲稱,他離開雷曼兄弟時從未獲得過“金色降落傘” ,但他在任職期間確實賺了超過4.66億美元。如今,富爾德保持着低調的公衆形象,但他是Matrix Private Capital Group的負責人,這是一家他於2016年參與創立的高端財富管理公司。2022年,富爾德加入Oasis Pro Markets擔任戰略顧問。

摩根士丹利首席執行官約翰·麥克

雷曼兄弟倒閉後,麥克擔心摩根士丹利會成爲下一個,於是他與保爾森、伯南克和蓋特納爭奪救助,同時試圖從日本和中國的投資者那裏獲得融資。最終,他勇敢地與政策制定者對抗,摩根士丹利獲准成爲一家銀行控股公司,這爲增加流動性和參與救助計劃創造了機會。

麥克於2010年卸任首席執行官,並於2012年辭去董事會主席一職。最近,麥克擔任LendingClub和Lantern Credit等金融科技公司的董事會成員,並擔任Lantern Credit的董事會主席。他還擔任私募股權公司KKR的高級顧問。2022年,麥克出版了回憶錄《近距離接觸與全力以赴》,講述了他作爲華爾街頂級金融高管的生活和策略。

高盛首席執行官勞埃德·布蘭克費恩

另一家參與將有毒抵押貸款債務打包成證券的投資銀行是勞埃德·布蘭克費恩領導的高盛,該公司被允許轉型爲一家銀行控股公司,並獲得了100億美元的政府資金,最終得以償還。2009年,布蘭克費恩甚至爲該公司在金融危機中所扮演的角色道歉。

布蘭克費恩是危機中少數保住職位的高管之一。布蘭克費恩曾於2006年至2018年擔任高盛首席執行官;2019年,他出任高盛高級董事長。

截至 2022 年,布蘭克費恩擁有約 2,298,00 股高盛股票,價值約 8.87 億美元。

摩根大通首席執行官傑米·戴蒙

在戴蒙的領導下,摩根大通收購了貝爾斯登和華盛頓互惠銀行,試圖遏制日益加劇的經濟不穩定。摩根大通從美聯儲的不良資產救助計劃(TARP)中獲得了數百萬美元。然而,在後來的幾年裏,戴蒙堅稱公司不需要這筆錢,他們只是在政策制定者的脅迫下才同意繼續推進。

與布蘭克費恩一樣,戴蒙也成功掌控了公司。事實上,在處理了危機時期收購引發的法律問題後,摩根大通的經營狀況相當良好。戴蒙仍然是首席執行官。2022年,戴蒙因在法國拓展業務而榮獲法國最高榮譽勳章——法國榮譽軍團勳章。

美國銀行首席執行官肯·劉易斯

在聲稱美國銀行對大型收購不感興趣後不久,劉易斯就主持了美國銀行在危機時期對Countrywide Financial和美林證券的收購。在接下來的幾個月裏,劉易斯從危機的救星之一(甚至榮獲2008年度銀行家獎)搖身一變,成了危機的“惡棍”。美國銀行幾乎不堪收購帶來的鉅額虧損而崩潰,劉易斯本人也因使用某種手段獲得美林證券交易的批准而受到調查。

如今,劉易斯基本上淡出了公衆視野。他同意支付1000萬美元來和解紐約州的一項調查,甚至不得不賣掉他價值數百萬美元的房產之一。不過,劉易斯仍然有足夠的剩餘資金,爲他的母校佐治亞州立大學捐贈一個教席。

標準普爾總裁凱瑟琳·科貝特

儘管其他評級機構在金融危機爆發前也採取了與標準普爾類似的做法,但科貝特卻是這些機構領導人中最引人注目的一位。《時代》雜誌將她列爲金融危機25大責任人之一。批評人士認爲,標準普爾收取公司費用來評估其產品的風險程度存在利益衝突。

儘管科貝特離開標準普爾時名譽掃地——該公司後來不得不向美國政府支付15億美元的罰款——但她仍然繼續在多家公司董事會任職。目前,她是她於2008年創立的Cross Ridge Capital公司的負責人,也是萬通互惠理財的董事。她還繼續在金融科技領域提供諮詢服務。

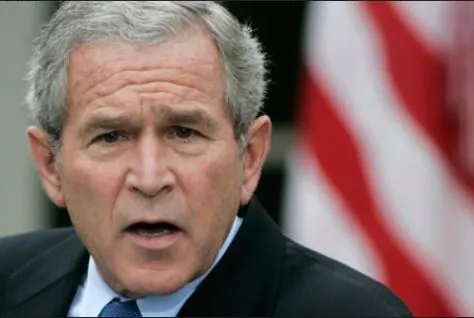

喬治·W·布什總統

總統對經濟和市場究竟有多大的影響力,這值得商榷。然而,布什在金融危機和大衰退爆發前夕擔任總統,這一事實使他成爲關鍵人物。他政府推行的減稅和赤字支出政策對國家形勢無濟於事。然而,有理由認爲,導致金融危機的許多經濟問題始於前幾屆政府,而前總統比爾·克林頓簽署廢除《格拉斯-斯蒂格爾法案》(該法案將商業銀行和投資銀行業務分開)的決定也起了一定作用。

如今,布什保持低調,主要出現在一些備受矚目的公共場合,比如參議員約翰·麥凱恩的葬禮。他大部分時間都待在德克薩斯州的家中,磨練自己的繪畫技巧。