择时

如何判断股价估低了?

- 我预测主要的市场底部时,用过几个极有价值的指标,市场底部形成有很多征兆,其中一个是基本因素。道琼斯工业股价指数股利率有十分重要的意义,股利率是投资人从所投资企业得到的现金股利金额。 道琼斯工业股价指数股利率低于3%时,通常代表股市高点形成,这个原则过去极为准确。

历经142年的成功经历是什么?

- 我拥有的股价资料,可以回溯到1854年那么久远(参阅第一章)。这种四年现象似乎从1858年开始出现,这一年市场接近重要的底部,但大底实际是在1859年出现。下一个指标在4年后的1862年年初出现,市场展开整个19世纪最强有力的多头市场之一。接着是1866年,我们可以在这一年秋季看到股市低点,然后展开两年半的多头市场。

股价上涨的机会出现在什么时候?

- 我们回顾一下到目前为止所学到的东西。长期来说,大多数重要的买进机会都在尾数为2或3的年份出现。我们可以把四年现象跟这一点结合,寻找到的机会对我们更为有利。因此,理想的买点应该是尾数为2,又符合四年循环买点的年份。过去这种年份包括1932年与1942年,这两年都出现过一生难逢的绝佳买进机会。

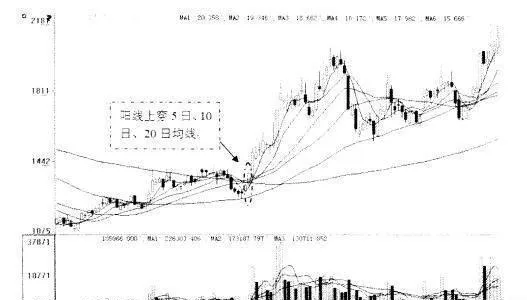

2478点的大波段转折预测实例

- 大盘从2132点涨到波段最高点2478点,之后终结了创新高之路,经过两个多月的震荡,做成大双头,随后大盘展开了五浪结构的深幅下跌,一直跌到1949点才出现大波段反弹(图3-21)。图3-21 大盘走势图如图3-21所示,大盘见大波段最高点2478点的时间是2012年2月27日(周一)。

飙升临界的K线形态的选股政策、反弹行情中的应用

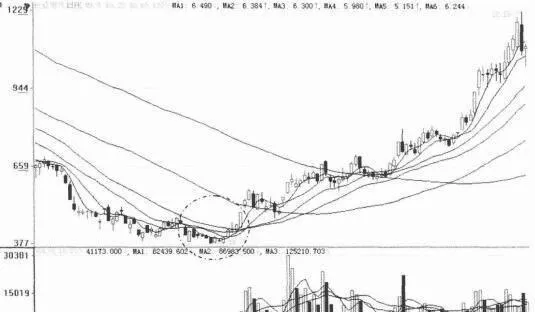

- 飙升临界的K线形态的选股政策如下。中长期趋势向上时的应用大盘中长期趋势向卜时均可参考飘升临界的K线结构选股。飘升临界的K线结构的选股核心是在长期或中长期趋势向上的前提下,不同投资周期投资者的投资成本趋于一致,且在某一交易日同时被向上突破,之后股价上涨开始多头排列状态的概率很高。据此买入后,可以20日线作为持股依据。

飘升临界的K线形态分析

- 飘升临界飘升临界是K线与均线结合的产物,指横盘整理或下跌过程当中,某天一根长阳线突破短期均线系统(如5日、10日、20日均线)时的形态,它的形态含义主要是指“一阳穿三线’,即一根K线在某一天同时上穿三根均线,出现此形态后。股价经常出现中长期的上升趋势。

曙光初现形态选股注意点

- 运用曙光初现形态选股时,投资者必须注意以下几个要点。曙光初现是一个见底标志,预示价格下跌动能耗尽,后市可能转而上扬。投资者可以制定建多策略,但最初还要轻仓,也不要被第一天的大阴线所迷惑,还要观看第三天走势是否上涨。

买在起涨点的选股方法

- 字星在K线图中,有一种只有上下影线,没有实体或实体极其微小的特殊的K线形态,即十字星。十字星是不容易出现的K线形状,十字星的出现表示在交易中股价出现高于或低于开盘价成交,但收盘价与开盘价在同一价位或者相近,往往预示着市场到了一个转折点。十字星有阴阳之分,但在操作中差别不太大,由于不易分出阴阳。

长下影线十字星、T形光头十字星、曙光初现

- 长下影线十字星是指下影线较长的十字星。在上升趋势中途出现长下影线十字星,一般表示股价的上升趋势未改,股市将暂时休整,持股的投资者可坚守,空仓的投资者可以适当买进,在持续下跌之后的低价区出现长下影线十字星,则暗示买盘增强,卖盘减弱,如果次日再次下探不能创新低,那么股价转向上升的可能性在增大,此时投资者可以部分资金介入。

理性的市场没有泡沫或股灾

- 在这些高管的自我辩护中,可以看出。他们仅仅是将波动率视作衡量风险的标准,并未将流动性、杠杆及其他风险要素考虑进来。持这一观点的甚至包括行业中的翘楚,例如花旗集团旗下有12个或者更多的抵押贷款子公司(那些从事抵押贷款的公司),它们清楚这些产品到底有多糟。

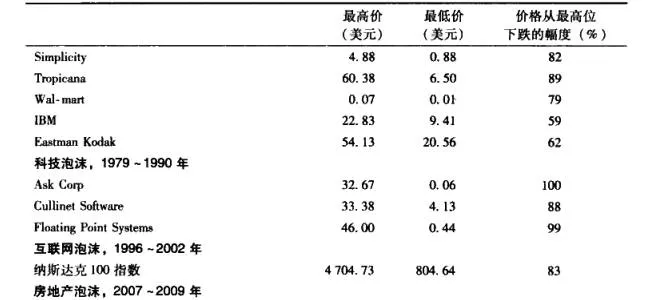

当代的股灾更严重

- 市场泡沫有很多相似之处,但最近的萦荣和萧条周期有一个很重要的不同之处。荷兰、法国、英国在泡沫破裂之后仍然欣欣向荣。虽然有很多投机分子失去了他们的房子、生意、贵重金属和其他有价值的资产,但其国家的经济仍然强劲,在泡沫之后的年份中持续增长。

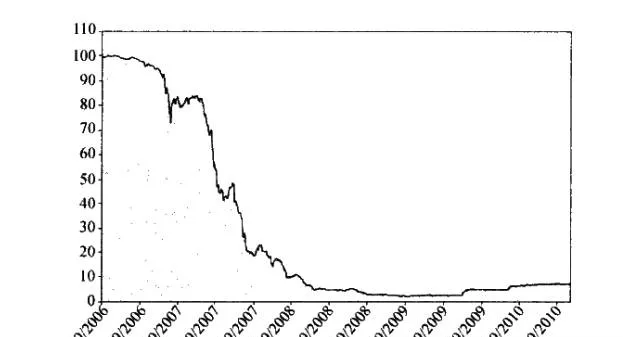

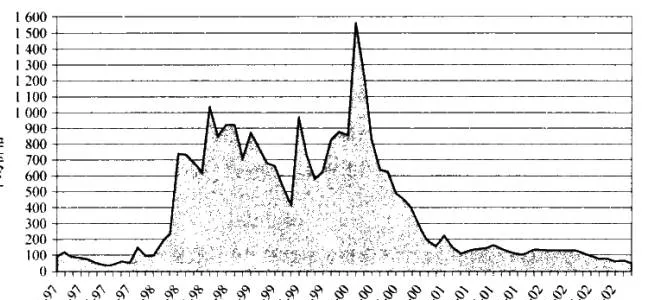

恐慌与股灾:抵押贷款投资级指数的崩溃

- 图5-1显示,被认为波动率较低的具有投资级(一种较高的债券评级)质量的ABX-HE-BBB投资抵押贷款指数(Investment Mortgage Index)陷入了黑洞,其2009年4月的低位较2006年7月19日的价格下跌了98%。

理论上不会发生的股灾

- 1987年股灾最让我吃惊的是它下跌得如此凶猛,尽管我知道投资组合保险和指数套利相互作用的危险性,也知道有上百亿的资金投资其中,但我预料中最可怕的场景还不及真实的情况吓人。尽管有很多解释。但没有一个大事件应为这次股灾负责,市场也没有被高估。当然,市场上确实有一些担优的情绪。市场永远有担优的情绪,但还没超过警戒线。

1987年大股灾

- 1987年大股灾是自1929~1932年金融危机以来最严重的市场恐慌。芝加哥交易所期望将交易范围从小麦、大豆、奶牛期货、牲畜和其他商品之中拓展开来。芝加哥商品交易所鼓急于改变的,是它在过去很多年里因为从事操纵市场和其他高风险活动而处于与法律对抗的位置上。在其历史上.有很多次差点就被关闭。

2006~2008年的房市泡沫和大股灾

- 现在我们对2000年年初到年中的房地产泡沫已相当熟悉了。金融系统的相互作用、复杂性以及大最大型投资机构参与不道德交易,已经超过了该理论的范筹。我们可以简要理顺的是,有效市场假说的部分理论在这场泡沫被无限吹大的过程中起到了煽风点火的作用。这场危机与LTCM的倒下性质相似,只不过规模更加庞大。

有效市场假说的主要支柱在1987年大股灾中被摧毁

- 依我看,很多支持有效市场假说的主要支柱在1987年大股灾中被摧毁了。其中的瓦点需要说明一下:1. 流动性枯竭。有效市场假说的一个重要假设是市场中的流动性永远充戈,这被证明是不真实的。上面的事例就是最好的证据。专家和投资组合保险管理人时流动性缺少认识是导致1987年大股灾的主要原因。

股市中最重要的规则是什么?

- 你现在大概已经知道,想抓住飙股,或是想永远持有“成长股”愚不可及。如果连基金都抓不住飙股,而且很少基金能够办到,我们几乎不可能持续一贯地找到飙股。投资这种所谓的机会股,基本上完全是以题材与谣言为中心,或是注意已经上涨一大段的股票,希望这些股票还会继续再涨。寻找这种股票根本不能算是投资方法,比较像赌博。

为什么股价会波动

- 从长期来看,股票上下波动有自己的原因,比如盈余、债务、内部人增持等。这些因素很重要,任何长期观察股市历史的人都会知道。事实上,我认为分析这些基本面因素是在股市中长期持有股票的最佳研究方法之一。为什么股价会波动然而,从短期或中期来看,股价波动,有时相当剧烈。其中很多波动无疑是随机而不可预测的。

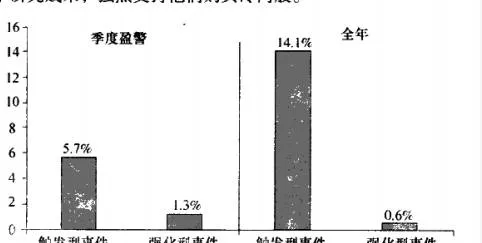

如何用情绪指标操作股票

- 用情绪指标操作我有许多不同的方法使用情绪指标。最有趣的方法是,当大多数的投资顾问都看涨时,沽出看涨期权(从买入看涨期权的一方收到其支付的费用,买入的账户就会从你这里获得以一定价格买入股票的信用保证)。你不会得到比这笔权利金更多的钱,但是你的利润是确定的。然而,如果你看错了,从买方支付的权利金中可以冲减一部分亏损。

什么导致投资顾问过度看多和看空

- 什么导致投资顾问过度看多和看空正如你所看到的,事实十分明显,但是为什么会这样呢?情绪指标的背后是什么在发挥作用呢?这个指标的推动力是股市的运行。股票涨势越强、越久,人们就越看好。只有一件事才会使他们看好股市,就是强劲的上涨;也只有一件事才会让他们看空,就是股价下跌。这里存在着矛盾之处。