择时

季节性因素和股票价格

- 商品交易者为金融市场带来了一个独特的观察角度,多年来普遍的看法是,商品价格受季节因素的影响。我会推荐给你一本我的书——《确定性商品交易:季节性因素如何影响商品价格(SureThingCommodityTrading:HowSeasonalFactorsInfluenceCommodityPrices),写于1973年。

炒股不要急于买进

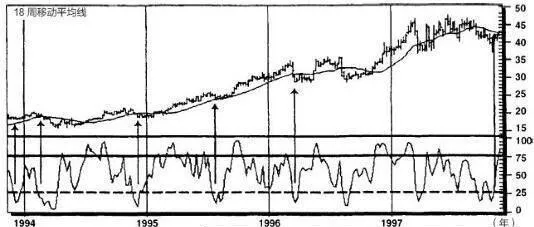

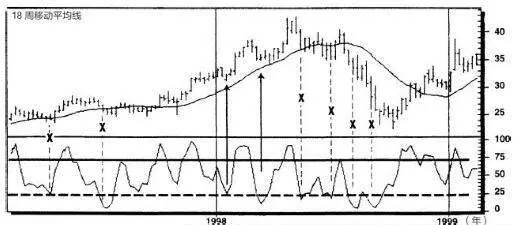

- 图9-10中菲利普·莫里斯(PhilipMorris)公司股价走势图显示,情绪指标指示了很多买进机会。按这些指标操作很多情况下都会赚钱,直到1999年集体诉讼使该公司股价暴跌。请注意,没有出现能采取行动的买点,因为周收盘价都低于18周移动平均线。

进一步了解情绪指标

- 进一步了解情绪指标相信现在你应该知道,我们找到了真正有价值的指标。你可能会问,有没有办法可以过滤掉这个指标发出的一些不太适当的预测呢?当然,方法是有的,但是别指望可以避开所有的雷区,因为这永远不可能。作为股票的长期投资者,我注意到,整体行情走势将要上涨时,会出现25%的最佳买进信号。

自取灭亡的形态是什么样的?

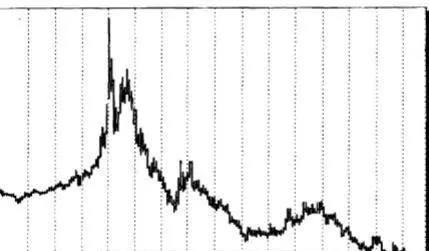

- 我要让你看一张自取灭亡的型态。这么多年来,我发现这张简单的线型图十分可靠。坦白说,我没有靠着这种线型图赚过钱,却用这种图表避免赔钱——不赔钱同样也很重要。1962年,我第一次在糖价图表中看到这种型态。从长期来看,砂糖曾经出现过惊人涨势,让人极为愉快地赚到大钱,看来糖价似乎不可能下跌。

资金管理的方法:总有一种适合你

- 资金管理可以有多种方法,也有许多准则可遵循。但是,所有优越的投资资金管理系统都有一个共同的宗旨:在赚钱时,增加交易单位、合约或股数;在亏损时,减少它们的数量。这是正确的资金管理技术的本质,这个基本道理可以通过多种方式实现。我下面要说明资金管理系统的几种主要方法,希望你能找到适合你的。

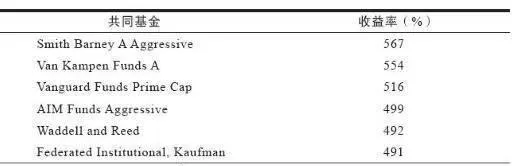

如何了解基金的操作状况?

- 每星期五,你可以了解大型投资机构买什么股票。这一天,《投资人日报》会揭露最大型共同基金25只大的持股。你可以很方便地看出这些基金持有什么股票,也可以很方便地找出值得长期投资的股票,放在我们的各种评价模型中研究。

股价上涨的原因有什么?

- 就我所知,只有两个原因会使股价上涨。第一个原因是公司的名声提高,成为有关新展望与潜在获利的报道题材。大家喜欢新事物与创新,投资人总是寻找市场上最新的创新,认为这样会推升股价。

股价上涨的另外原因有什么?

- 股价上涨的第二个原因比较稳定,就是公司赚钱。公司赚钱,股价就会上涨,多么新奇的概念!看盈余比率之类的指标有很多种方法,但是我认为,利用这种指标最重要的方法,是看盈余是不规则还是持续一贯。你应该已经知道,投资人喜欢持续一贯,以消除对未来的问题和恐惧,市场厌恶未知数,厌恶一切不可靠的东西。

最好的投资目标有什么?如何选择投资目标?

- 我们的目标不是要在个别决定中大赚一票,而是找出能够持续赚钱的方法,然后持续采用这种方法。如果我们可以打败大盘,就胜过华尔街80%最高明的专家,长期就能赚到大笔财富,这样我就很满足了!那么要怎么达成这种目标?这种投资其实只有两个重点。第一,找到显然会胜过大盘、会上涨、会让投资人得到报酬的股票。

如何“折价”买股票?案例分析

- 因为题材、谣言、消息和整体市场状况的关系,连盈余持续成长的好股都可能涨涨跌跌。买进这种股票最好的时机,是这种股票处在我所说的“折价”状况时。我说的折价是相对于公司的盈余而言。我们要寻找的型态是盈余持续增加,目前的年度盈余数字高于一季前揭露的金额,也就是公司仍然赚钱,盈余成长率继续增加的情况。

资金管理中好的、坏的或丑陋的方面

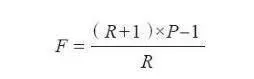

- 我用这个公式创造出了惊人的交易成绩。在很短的时间内,我以很少的资金起家,到财富飙升,成为现实生活中的传奇人物。我的方法是根据凯利公式来计算动用多少比率的资金,再除以保证金金额。

瑞恩·琼斯和固定比率交易法

- 我的另一位朋友瑞恩·琼斯(RyanJones),也在试图解决资金管理的问题,就像着了迷一样。他最初是我研讨会的学生,后来我去参加他关于我最喜欢的资金管理方面的研讨会。瑞恩很深入地思考了这个问题,并花费了数千美元,研究出一种称为固定比率交易法(fixedfractionaltrading)的解决方案。

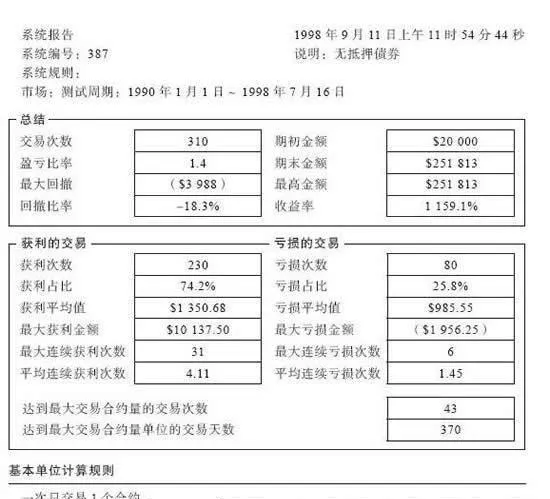

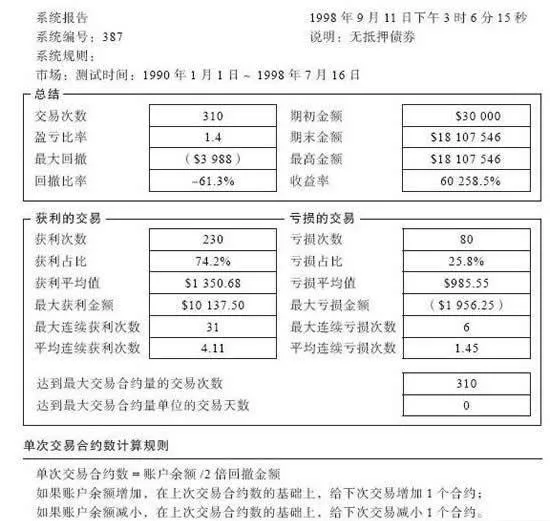

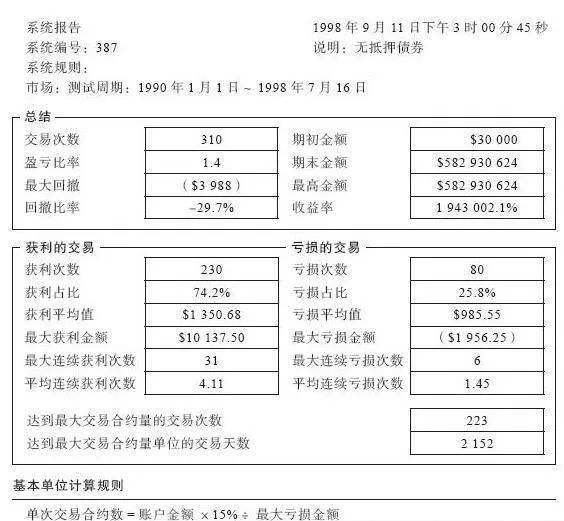

展望新的方向:资产的回撤

- 展望新的方向:资产的回撤我的交易经历伴随着惊人的波动蹒跚前行,我们继续寻找能够改进的方法,可以避免交易过程中的上下浮动。通过研究,我们得出一个基本的观点,就是我们需要公式来知道下一次交易应该交易多少份合约或股数。其中一个方法是用账户余额除以保证金再加上过去该方法在历史上出现过的最大回撤。这个方法很有道理。

现在我对最大亏损金额的交易此类问题的解决方案

- 在与拉尔夫和瑞恩交谈中,我知道了导致账户金额剧烈波动的原因,不是系统的准确率,也不是盈亏比率或回撤,而是最大亏损金额的交易。我来解释一下,这是一个非常重要的概念。在开发投资方法中,我们很容易欺骗自己,创造了准确率90%的方法,能为我们赚大钱,但最终也会害死我们。

比较稳妥短期投机方法

- 声名狼藉的投机者杰西·利弗莫尔(JessLivermore)总结得非常好,他写道:“我相信这样是比较稳妥的说法,即短期投机亏损的钱很少,相比之下那些放任投资不管的投资人亏损的金额是极为惊人的。明智的投资人会立刻行动,所以能够将亏损控制在最低水平。

投资什么股票

- 投资什么股票我认为可以稳当地说,几乎所有的股市投资策略都可以归类为两种。第一种似乎最受欢迎,这种策略包括购买热门股、流行股、大家茶余饭后都会讨论的股票,以及新闻媒体传播的股票。第二种是避开热门股的策略。 投资什么股票未来永远会有热门股——一些股票上涨超过其他股票。热门股就是这样。

如何增加你的投资回报:第一个规则

- 与大众普遍接受的观念反其道而行,对一些人而言是一种巨大的财富。——弗朗西斯·斯科特·菲茨杰拉德·基大部分投资者都搞错了:他们认为投资只是找到一两只热门股,或是找到极好的不动产,买下来再卖出,得到可观的利润。其实这并不是投资世界中真正赚钱的方式。事实根本不是这样,其实投资是让你的资本获得回报的生意。

传统经济与新兴经济

- 历史学家思考过去,投资者思考未来。……其中一方获利远超另一方。新兴经济应该解决人类的所有问题。销售、市场与企业生存的所有活动,几乎永远都会剧烈变化。新兴经济承诺带来彻底的创新,同时推翻过去的规则,这些使我们的生活变得更加轻松,使投资者变得更富有。对此,我似曾相识。

持续下注一贯归票会得到报酬

- 我十分愿意看见群众追逐当时的热门股,参与他们所说的“趋势投资”的游戏——希望有人比他们更傻,会以更高的价格买走他们用高价购买的股票。这就是这种游戏的真谛;他们寻找令人激动的、具备煽动性故事的股票,这样通常只会让投资者离赚钱越来越远。只有一种方法可以把钱拿回来,就是股价的轨迹继续上涨。

如何增加你的投资回报:最好的投资目标

- 最好的投资目标我们的目标不是要在单个的决策中大赚一票。而是找出能够持续赚钱的方法,然后持续地使用这种方法。如果我们可以打败指数,我们就打败了80%的华尔街聪明的头脑,并随着时间积累财富。我很高兴这样做。最好的投资目标那么要怎样达成这个目标呢?这种投资其实只有两个方面。