炒股

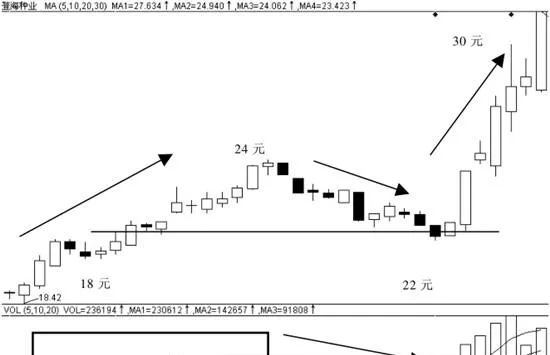

缠论中枢交易机会解读:调整中枢提供卖点

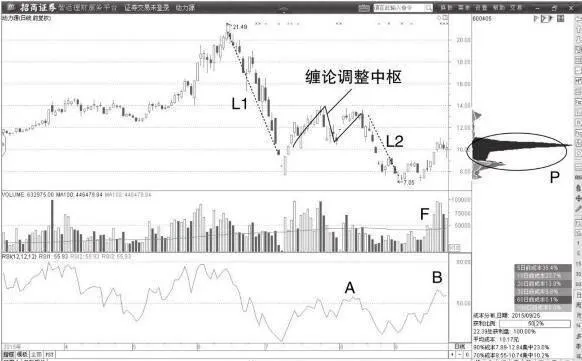

- 调整中枢提供卖点在价格回落期间,我们判断缠论调整中枢形态出现的时候,确认价格高位卖点就减少了持股风险。事实上,我们可以在缠论调整中枢形态的高位卖出股票,以便减少持股带来的损失。缠论调整中枢形态的上限可以是首次股价反弹的高位,当然也可以是价格第二次反弹的高点。确认高位卖出股票的机会以后,就可以在反弹过程中确认做空机会。

缠论中枢与价格反转:低位反转买点

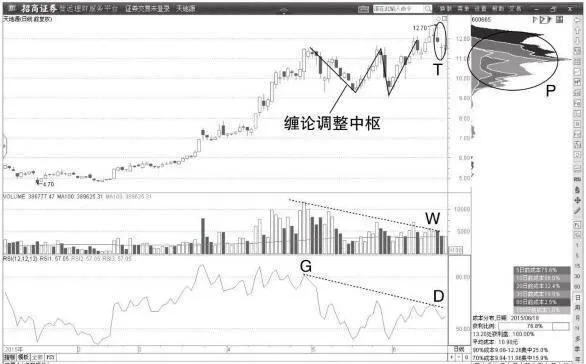

- 缠论调整中枢形态可以是价格单边回落趋势中的中继形态,也可以成为股价最终触底上升的形态特征。如果缠论调整形态出现以后股价探底上升,那么确认买点我们可以有机会获得高收益。确认缠论调整中枢形态成为股价低位反转的起始形态,我们可以通过成交量放大、筹码向低位转移以及价格低位横盘时间过长的背驰形态来看。

缠论中枢与价格反转:高位反转卖点

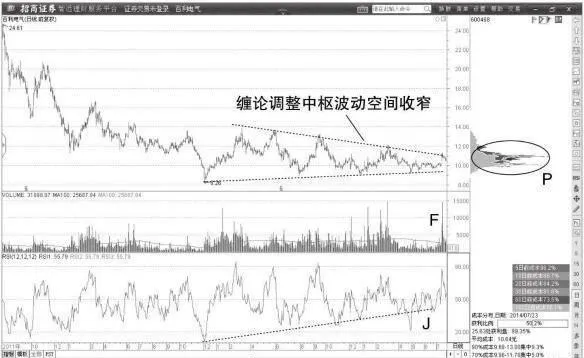

- 缠论中枢与价格反转在价格单边运行的时候,我们发现缠论调整中枢形态并不会影响价格运行趋势。不过,如果缠论调整中枢形态持续时间过长,价格继续单边运行概率可能会减小。缠论调整中枢形态会改变价格运行节奏,同时也会减少价格单边上涨的潜力。

缠论中枢的超短线交易机会:缠论中枢与价格回落趋势

- 在价格回落期间,我们会发现股价多数时间里出现回落的走势,价格下跌趋势明显,使得投资者高抛交易的机会并不多。但是,缠论调整中枢出现以后,投资者高抛卖出股票的机会就增多了。由于股价持续下跌空间较大,场外投资者建仓热情增加。投资者在某个价位低吸买入股票的时候,价格进入缠论调整中枢形态。

大牛股的缠论中枢

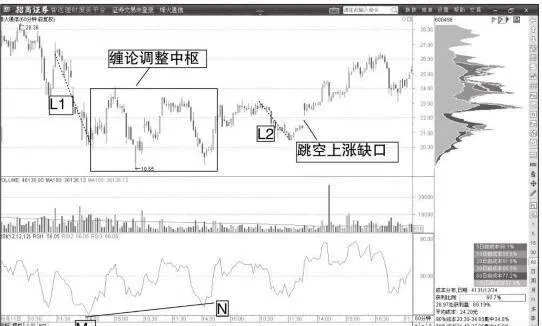

- 大行情与大缠论中枢缠论调整中枢形态出现在单边趋势中,该形态可以成为价格单边趋势运行的支撑形态。当然,也可以成为单边趋势出现前的压力位。实战当中,我们会发现缠论调整中枢的形态规模越大,对今后价格影响越是深远。规模庞大的缠论中枢形态出现以后,我们会发现股价不止一次地出现双向波动。

缠论中枢交易机会解读:调整中枢提供买点

- 缠论中枢交易机会解读缠论调整中枢形态出现在单边趋势中,如果投资者想要获得更低的建仓成本或者更高的抛售价格,都可以选择在缠论调整中枢形态中买卖股票。在价格上升的时候,我们可以发现缠论调整中枢形态的高位是不错的卖点,是投资者高抛卖出股票的价位。而缠论调整中枢形态的下限则是低吸买入股票的机会。

背驰的区间确认法:60分钟K线区间确认买点

- 60分钟K线区间确认买点60分钟K线中,价格出现背驰形态,我们可以确认回落趋势中的买点。60分钟K线图中,价格下跌期间出现的背驰交易机会与价格上涨期间出现的背驰相似。我们通过分析价格背驰、指标背驰等信息,都可以确认买点。按照60分钟K线的运行节奏,确认买点的时候,我们会发现这种低吸交易机会一定早于日K线图。

获利筹码0状态综合应用买点分析

- 获利筹码0状态综合应用买点分析当一只股票连续暴跌之后,会出现大量的套牢盘,如果套牢盘过大,反弹或者上涨的概率很小;一旦出现技术真空,也就是出现100%套牢盘,即获利比率为0的状态,那么,股价很容易在这个时候产生转折点,就像前面我阐述的底部大阴量策略一样,底部向下的交易力量全部衰竭之后,就要产生反转向上的动能。

主力震荡出货时的量价分析

- 主力震荡出货时的量价分析当股价向下震荡时,向下抛出的卖单具备连续性,并且卖单比较均衡,成交量比较真实,并且在向下震荡至箱体底部或较低价位时仍有较大的抛单。这些较低价位的抛单出来后,股价仍呈弱势,股价借助题材或者大盘的反弹向上震荡时,买单往往不具备连续性,或者是持续性假买单,绝大部分为主力诱多时的对敲盘。

高位筹码交换及出货型的筹码分布

- 高位筹码交换及出货型的筹码分布如上图所示是对华邦制药(002004)的分析。华邦制药(002004)在2009年8月到9月初期放量,并且突破累积了大量的底部筹码,相对价格区间为24元到28元左右,这是该股启动初期的底部筹码密集区。

筹码单峰突破买点形态

- 筹码单峰突破买点形态在单峰密集区,流通筹码实现了充分换手;上方的筹码割肉,在单峰密集区被承接;下方的筹码获利回吐,在单峰密集区被消化。几乎所有的筹码在单峰密集区实现了换手。正确地研判单峰密集的性质是判明行情性质的关键所在。因此,根据股价所在的相对位置,单峰密集又可分为低位单峰密集和高位单峰密集。

横盘震荡出货的个股类型

- 横盘震荡出货的个股类型横盘震荡出货是最适合绩优大盘股的,或者适合常被炒作的故事性题材股。因为绩优大盘类个股往往给投资者一种安全、稳定的错觉,但是经过股价日积月累的上涨,偏高的股价早已消化了个股基本面上的一切优势。

拉升中的筹码流动情况

- 拉升中的筹码流动情况在拉升过程中,观察底部筹码是否松动和高位筹码是否增加;如果股价上涨的同时底部筹码并没有大幅变动,主力的原始筹码不变,或者即使有少量减少,但是在上涨途中有新的主力进驻,重新在高位形成筹码峰突破,这种空中加油的方式,则代表上涨行情没有结束;如果股价上涨的同时底部筹码开始松动,有明显减少迹象,此刻,

短线快赢选股法

- 短线快赢选股法短线,其实就是投机的一种,是A股市场里大多数投资者向往并一直进行的操作,也是大多数投资者尝试这些极限运动的伤心之处。为什么?因为短线不仅要把握快、狠、准三大原则,更是要求在狙击目标上有较高的要求,而不是随便狙击一只小兔、一只绵羊,我们要狙击一头野牛或者野马。

量价二次买入:一次建仓的量价分析案例

- 量价二次买入:一次建仓的量价分析案例一次性建仓拉升进入上涨,在市场中也是常见的,这表现出主力很顽强,即入即做的直接性,在量价配合上往往以量价齐升为主。多次擒牛的代表作,上升趋势中成功地反复操作典型。买入点(1)2010年4月初期,第一次操作价位13元左右买进,18元左右卖出,获利近40%。

缩量产生的买入时机

- 缩量产生的买入时机缩量在量价二次买入法运用中显得尤为重要,主要体现在个股的第一次放量之后的缩量行为,表面上呈现出交易从活跃到快速冷却的过渡,实际上是主力运作资金的体现,从大量资金进驻导致盘面活跃,到交易放缓直到几乎没有交易导致快速缩量,最终是用不交易的假象来蒙蔽散户错误地认为此股无庄,其实主力早已经在爆发期进驻了。

量价二次买入操作对象必须是有量能历史的股票

- 量价二次买入操作对象必须是有量能历史的股票既然是量价结合产生的二次买入,那么第一要求就是所选择的个股要有量,而且历史要有量,只有当一只股票历史产生过量能,才容易分辨后期是继续放量突破还是刚刚进入建仓阶段。

提前挖掘符合二次买入的股票

- 提前挖掘符合二次买入的股票提前挖掘符合二次买入法的股票,其实讲的就是量价结合的前瞻性,在1.1.4节我大概介绍过,本节就这种前瞻性给予具体定位。从大周期来看每一只股票都有历史量价的结合,而且都有过异动。

如何使量价分析变得更加直观化?

- 有过股市实战经验的读者应该能感觉到,我们在通过其他技术指标来分析股价的过程中,往往不能直接看出买卖双方的意愿。但是,如果我们能够熟练掌握量价关系这个分析工具的话,就可以从量上更直观地看出买卖双方的意愿,让分析研究更直观化。

被动性上涨的二次买入

- 被动性上涨的二次买入所谓被动性,即主力在放量建仓之后进行的回调并不在主力的正常控制范围内,甚至在大环境恶劣的情况下过分调整导致了主力被动下跌的走势,而后进入的二次买入的被动上涨,表现为以主力自救为首要任务,以快速反弹到建仓平均成本位为第一目标。