缩量产生的买入时机

缩量在量价二次买入法运用中显得尤为重要,主要体现在个股的第一次放量之后的缩量行为,表面上呈现出交易从活跃到快速冷却的过渡,实际上是主力运作资金的体现,从大量资金进驻导致盘面活跃,到交易放缓直到几乎没有交易导致快速缩量,最终是用不交易的假象来蒙蔽散户错误地认为此股无庄,其实主力早已经在爆发期进驻了。

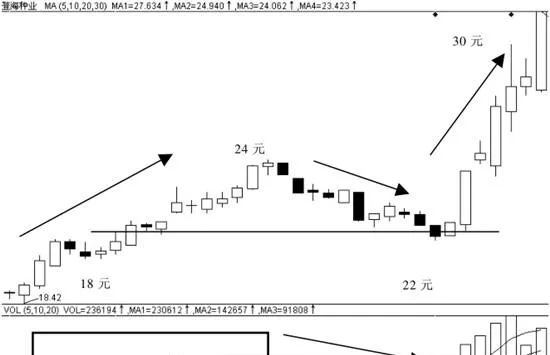

而在缩量的时候产生的买入时机是非常重要的,大部分个股通过对第一次爆发后的量和价的分析可以找到这个缩量价跌的最大杀跌目标,从而达到抄底的目的。如下图所示是对登海种业(002041)的分析。

登海种业(002041)从18元进行小幅度放量缓慢地上涨到第一个目标位24元,从24元缓跌到22元左右就是一个快速缩量的过程。而这次买入机会就存在于这个缩量的低点。

需要明确的两点是:

·第一次放量上涨过程中的平均成本,即图1.9中显示的22元。

·回调的位置,一旦到达了22元附近就产生缩量买入的机会。进入主升之后,要求大阳有效反击,突破24元之后的主升才能有保障,最终缩量低吸从22元启动,以24元突破,一周之内上涨到30元附近。

从买入成本上讲,缩量时期的买入机会大大降低了主升浪的价格成本,为后期突破加仓做好了潜伏。