择时

股市的基本原则是什么?

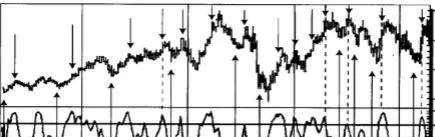

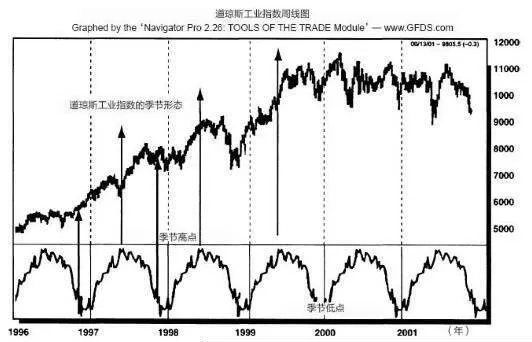

- 第一个规则是这些过度看多或过度看空的区域通常是行情反转的时候。公元前500年,赫拉克里斯(Heraclitus)说过:每一个趋势一定都会过度发展,造成趋势自行逆转。 上图好比这种现象的证明。

美国股票市场的四年现象:经历142年的成功记录

- 经历142年的成功记录我拥有的股价数据可以回溯到1854年那么久(见第1章)。四年现象最早出现在1858年,这一年市场处于一个大底之中(事实上底部大约在1859年出现)。下一次现象在4年后的1862年年初出现,之后股市开始了整个19世纪最强而有力的一个牛市。

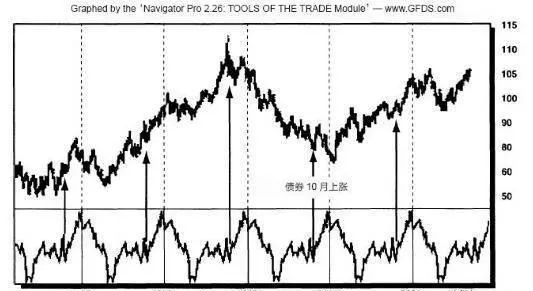

美国股票市场的四年现象:惊人的10月效应

- 10月效应的原因如果投资者通过研究股市数据,并发现结论与之前的认知有显著不同时,他们总是会觉得奇怪,为什么会有这种现象?现象背后的原因是什么? 我认为股价在10月份左右见底有一个很有说服力的解释。这个解释主要是两个影响因素共同作用的结果。首先,企业会在10月份公布季度盈亏,使这个月成为一年中情绪低落的时段。

美国股票市场的四年现象:持续的第八年因素

- 持续的第八年因素当我指出尾数为7的年份出现市场低点的现象时,这种周期或形态中还有一个重要的部分。简单来说,就是尾数为2和8的年份具有独一无二的力量,会开始重大的涨势,涨势通常在这一年的前3个月开始,这种情形几乎跟尾数为7的年份是低点一样明确。

美国市场的四年现象:简单的做法

- 简单的做法这种四年现象极为简单,甚至连小孩都知道怎么利用它。我们可以设想,有一个14岁的小孩,只需要在1986年10月的买点上加4年,他都可以预测到1990年秋季会出现市场低点。那时,这位想象中的小孩已经长大到18岁,他会看到长达一年半的牛市已经开始。

美国股票市场的四年现象:2002年的意义

- 2002年的意义我们现在看看能不能把这种现象理解得更清楚一点,我们预期每隔4年市场会出现底部。上次是在1998年出现,我们只要在1998年加上4年,就可以预测出下一次的买进时机。如果我没算错的话,2002年将会出现重大的买入机会。

美国股票市场的四年现象:惊人的10月效应

- 惊人的10月效应对股市的投机者而言,10月是最危险的月份。其他危险的月份还有7月、1月、9月、4月、11月、5月、3月、6月、12月、8月和2月。 ——马克·吐温马克·吐温不知道他这样诙谐的说法,实际上指出了大部分股市的底部。

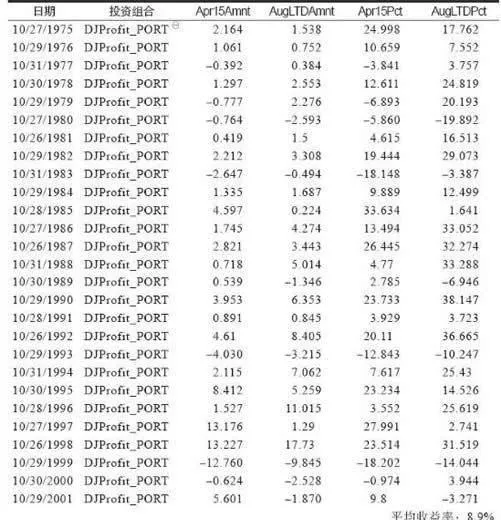

利润率增幅最大的股票

- 首先,假设我们在10月买进道琼斯指数过去12个月利润率增幅最大的5只成分股(见表11-4)。 表11-4 道琼斯工业指数中12个月利润率增幅最大的5只成分股投资组合注:道琼斯工业指数5只利润率增幅最大的成分股投资组合。许多作者认为,这是选股的最佳价值指标。

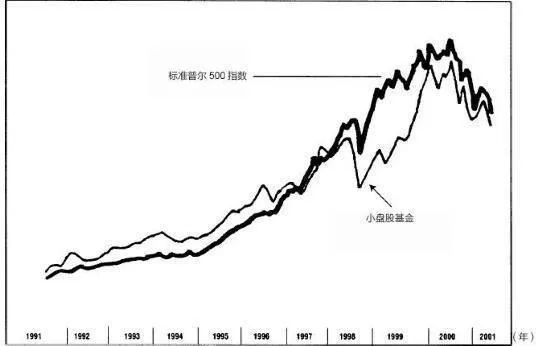

长期投资的成功之道

- 你认识谁不重要,重要的是你知道什么事情……以及你在将来会知道的事情。到现在,你应该已经认识到买卖股票的时机及买卖什么样的股票很重要。目前你所了解到的是真实的市场,一些很重要的事情。这些事情主要是指你买入和卖出股票的盈利,也包括基金或公司内部人的买卖活动。

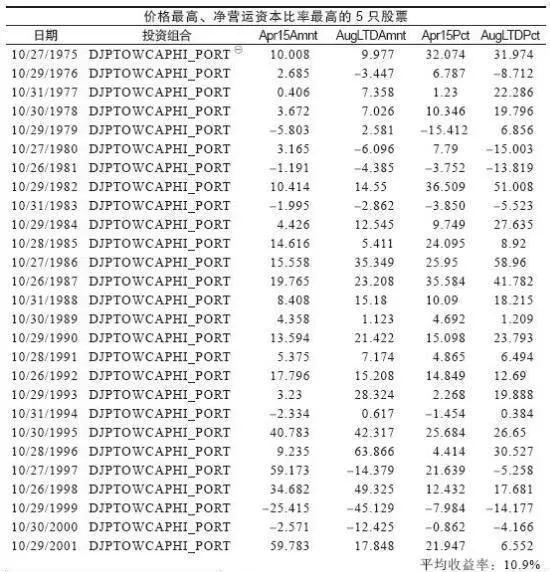

炒股价格很重要

- 我们可以将上述指标与股价比较,作为筛选股票的标准。表11-6说明了买进道琼斯指数中5只价格最高、净营运资本比率最高的股票的结果。表11-6的续表是关于5只价格最低、净营运资本比率最低的股票的结果。两种方法的结果差别较大,你从这些指标中就能看到。低价股的表现要好于高价股,其中有一定道理。

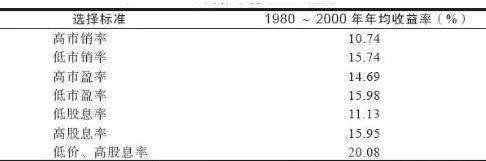

股息率、现金流、市销率等选股标准

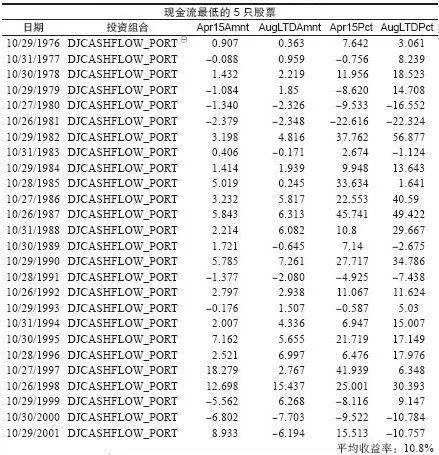

- 我的研究成果如表11-7和表11-8所示,请留意利用这些价值指标买进和持有股票的期间的差异,由此这些指标对投资业绩产生不同的影响。例如,选择现金流最高的5只股票,平均收益率为11.2%;而选择现金流最低的5只股票,平均收益率为10.8%。看起来这个指标还有点用。

当市场低点来临时你该如何操作

- 在不远的将来,股票会遇到压力而下跌。大多数投资者会观望或懊恼刚刚遭受的损失,这时正是你开始找寻投资机会的好时机。你可以参考投资顾问情绪指标,或参考任何其他的情绪指标来确定市场低点是否即将到来。

股市明灯是什么?

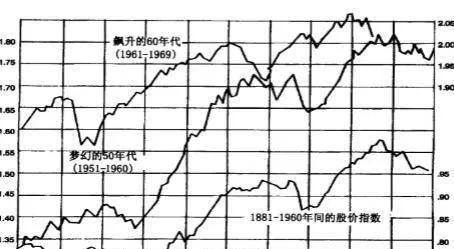

- 我很年轻时,信奉古德(Edson Gould)的研究结果。他出版过一本投资顾问杂志,叫做《寻找与预测》(Finding andForecasts)。我多么希望自己当时更注意他说的话。他的确有很多深奥难解的预测方式,却始终围绕联邦储备委员会(Federal Reserve Board)的行动和他所说的十年股价型态。

何时才是股市的最佳时机?

- 这种市场资讯会跟人的思想开玩笑。我相当清楚地证明了四年现象的力量,深感满意。接着又想,如果我知道这点,这种事情将来就不会有效。因此,我的头脑中有了一个新想法,准备从无法预见的未来找到更多的例子,来验证我的发现。我忐忑不安地等待,希望谁也不知道我的“小秘密”,不知道我看出这种跟4年有关的东西将来会有效。

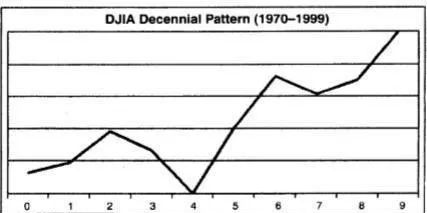

掌握十年型态意味着什么?

- 显然,有些年份比较适于买进。我研究的重心是找出最好的年份,找出最具爆发力、最可能大幅上涨的年份。不错,你可以靠着买进和长抱20年赚钱,其中没有什么高明的地方,我却希望在有利时下注。掌握这种十年型态意味着买股票时又增加另一个机会。19世纪60年代发现的指标显示,尾数为7的年份年底都是大好买点。

时隔几年会出现股市底部?

- 这种四年现象极为简单,甚至连小孩都知道该怎样办。只要在1986年10月的买点上加上4年,想象的14岁小孩就应该可以预测到,1990年秋季会出现市场低点。这时想象中的小孩已经长大到18岁,会看出长达一年半的多头市场已经开始。想象一下,这个小孩遵照这么简单的、只需要四根手指的波段操作技巧,就可以打败专家。

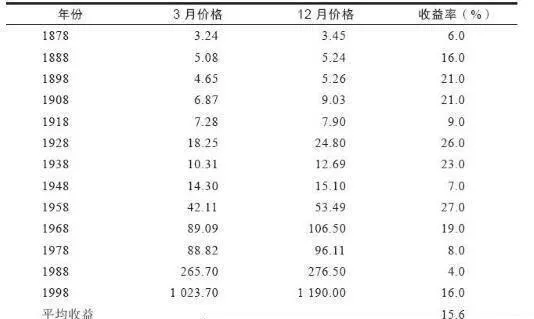

为什么会说尾数为5的年份让人惊奇?发生了什么?

- 我从老朋友贺希(Yale Hirsch)那里,学到很多跟市场有关的知识(他从我这里只学到怎么钓鱼)。贺希在这种重要的价格波动型态中,发现了第二个重点。贺希在他所写的《星期一别卖股票》这本书里指出,在这种十年型态的中段,市场确实都会震荡走高。表1.1显示10年中每年的平均涨幅。贺希写书时,一共有10个年代可以研究。

八年因素是什么?

- 我指出尾数为7的年份是市场低点的现象时,这种循环或型态中还有一个重要的部分。简单地说,就是尾数为2和8的年份具有独一无二的力量,会开始重大的涨势,涨势通常在这一年的前3个月开始。这种情形几乎跟尾数为7的年份是低点一样明确。例如,1987年,市场严重超卖,股价可能被低估,隔年是尾数为8的年份,股价走势一帆风顺。

十月效应的原因是什么?

- 大家看着股市资料,寻找重要趋势时,总是会觉得奇怪:为什么有这种现象?是什么原因造成的? 我相信股价在10月触底主要有两个影响因素:第一,企业会宣布每季盈余,在一年的这个时间,盈余通常不很好。简单地说,企业放出利空消息,市场吸收这种消息后,通常会造成10月的股价下跌,利空消息使卖压涌出,造成市场超卖。

2002年发生了什么?有什么意义?

- 我们现在看看能不能把这种现象整理得清楚一点;我们预测每隔4年,市场会出现底部,上次是在1998年出现,因此我们只要再加上4年,应该可以预测出下一次的买进时机。如果我的计算没错,2002年会出现重大的买进机会。1998年的低点在10月出现,我预测下一个市场低点大约会在同样的时间,也就是在2002年秋季出现。