惊人的10月效应

对股市的投机者而言,10月是最危险的月份。其他危险的月份还有7月、1月、9月、4月、11月、5月、3月、6月、12月、8月和2月。

——马克·吐温

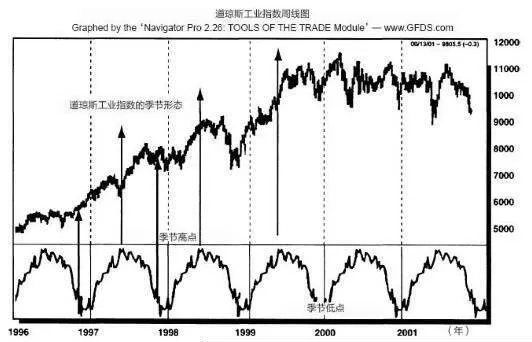

马克·吐温不知道他这样诙谐的说法,实际上指出了大部分股市的底部。如图3-1所示,《创世纪》金融数据服务的数据(GenesisFinancialDataService)展示了从1970年开始到现在,以道琼斯工业指数为基准所表现的股价季节性形态。下方小的重复的曲线是将这期间的股价进行月度平均得到的,这很有趣(前面我们计算每年的股价,现在重点关注每月股价)。用这种方式,该图展示了过去股价交易的季节性形态。这条曲线将整体趋势从数据中分离出来,这样可以看出逐月股价波动的形态。我们很快就会发现,在这些年中的某些时段里,股价会呈现明显的上涨或下跌趋势。

图3-1 道琼斯工业指数的季节性形态

如图3-2所示,过去30年来,大部分重大的股市买点都出现在10月份。这些上涨,一般会延续到次年四五月份左右。之后市场最可能震荡,或者走平,甚至可能出现下跌。在某些年份中,股价只是停滞不前,也可能出现持续下跌,跌到下一年10月的低点。这种极为有力的结构,年复一年地出现。这些现象的存在是无可争辩的,至少过去30年来股价的走势都是这样。当然,问题是未来股价仍将会延续这种模式交易下去吗?

图3-2 10月效应

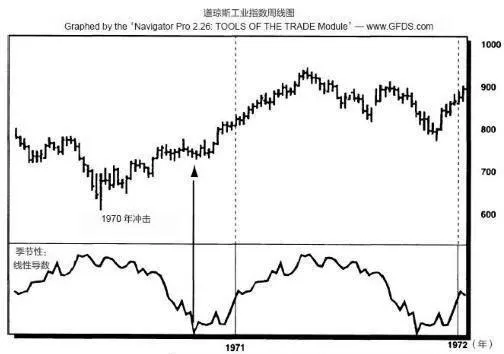

我还是认为未来不一定会跟过去完全一模一样。但是回顾过去了解这种影响力多强大,其中包含了人性,从中也可以得到许多启发。换句话说,如果1970年以前的数据中也存在这种影响,就表明这种现象是很强大的,至少在我看来,这表示确实存在某种10月效应:这是投资人可以用于择时的一种工具,并且这种工具相当确切。

耶尔·赫希也从这个方向开展了一些研究,想了解哪些月线最可能出现市场底部。他研究了1949~1975年的股市。他只是判断了在每年的单个月份中,出现多少次重要的转折点。在他计算的26年里,一共有65次市场底部。出现市场底部、反转或反弹最少的月份是4月。出现最多市场反转的月份是10月,65次市场底部中有10次在10月出现。第二多市场出现反转的月份是6月。

赫希得出了结论:10月为空头杀手。战后每一次重大的熊市都是在10月份结束,包括1946年、1957年、1960年、1962年、1966年,只有1970年例外。对此我要补充一点,1970年的股市是在当年夏天触底,反弹之后横盘整理,看不出后续的走向,到了这一年10月股价就像百米健将卡尔·刘易斯一样,直奔新高。尽管10月是重要买点的触发月份,但是1970年的下跌及其低点都没有在10月出现。在典型的10月模式中,我们可以一次又一次看到这个月成为股市大涨的跳板。

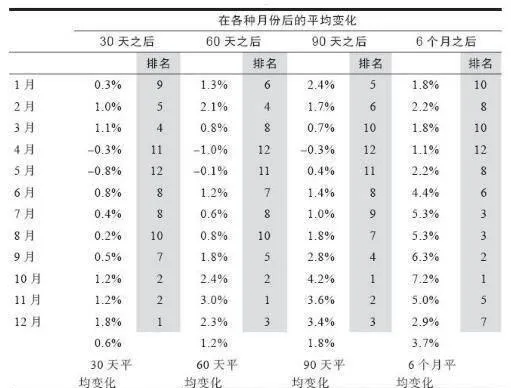

我们还应该关注赫希所做的另一项研究,在这个研究中,赫希记录了标准普尔指数每个月之后30天、60天和90天的表现。这些研究结果列示在表3-1中。请注意这项研究的对象是1949~1975年的数据,因此1975年以后的数据都是研究样本之外的数据。换句话说,我们感兴趣的是:根据过去已经知道的规律,预测未来可能发生的事情。

研究的最终结果是各个月份30天、60天和90天之后的股价涨幅中,10月都排名第一。事实上,如果我们计算10月份之后6个月的股价表现,会发现平均涨幅达到7.2%。下一个涨幅最接近,或者最佳买入月份是9月份,6个月后的平均涨幅为6.3%。持有6个月后收益最差的月份是4月份,理论上,在4月买进之后持有6个月股价平均收益是1.1%。3月和1月也好不到哪里去,这两个月份买进持有6个月之后,都只有1.6%的收益。

表3-1 每个月收盘之后的1个、2个、3个和6个月之后股市的走势

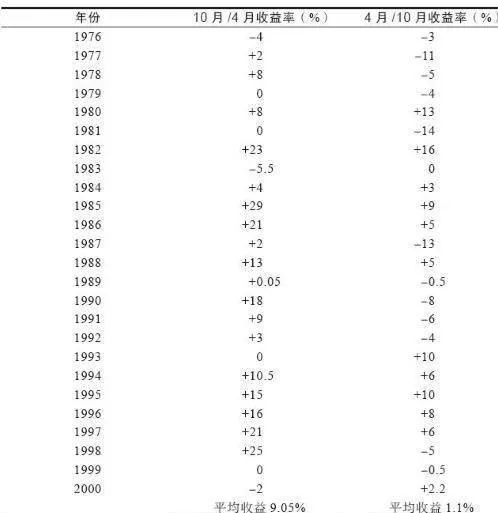

一般来说,在任何月份买进持有6个月后的平均涨幅是3.7%。因此基本上1949~1975年,10月买进股票的收益,大约是市场月度平均收益的2倍。我决定用1975年以后的股市数据来测试这个结论,看看结果如何。表3-2所示的对比数据,让我们对这个结论有更多的理解,应用起来也更有信心。我的假设是在10月的最后一天买进道琼斯工业指数,在4月的最后一个交易日卖出。

表3-2 赫希研究的对比数据

这个策略也是赫希在他著作中描述的策略,其平均年化收益率为9.05%。你应该记住这样并不是持有12个月,只是持有6个月而已。投资人只从事6个月的交易活动,表现跟全年投资、无限期持有、完全暴露在风险中的策略一样好。

这个策略的相反策略是在4月的最后一天买进道琼斯工业指数,在10月的最后一个交易日卖出。前文提到4月是最不适合采取买进持有6个月的策略的月份,1975年之后这种策略的表现的确不好。虽然股市整体持续大幅上涨,这种策略每年却只有1.1%的收益率——居然与使用26年之前的数据研究得出的平均收益率一模一样。

在股市中选择买入和卖出时间与不进行择时真的有区别吗?当然,区别真的很大。事实上,你可以而且应该注意这一点。数据清楚地显示,播种和收获都各有时节。当思考长期投资策略、做出决定以及选择买入时机之时,投资者应该记住的最重要的事情是在10月买进,在4月寻找退场时机。

在10月买股票、在4月卖出的聪明的投资人,赚的钱是在4月买进、10月卖出的人的9倍。我绝对不希望对抗这种趋势,我希望以趋势为友,趋势为我工作,而不是和我作对。虽然未来市场走势可能跟过去不会完全一致,但这是过去51年所展现的趋势——我不愿意违背的趋势。这么重大的差别不能用统计上的异常来解释。

更重要的是,这个结论是基于之前的研究来测试样本之外数据所得到的相同的结论。换句话说,投资人可以利用之前的研究结论。这并非是事后诸葛亮。表3-2显示的是在赫希早期研究后的股市的变化。