我们再讲回国债市场,以前提到过,市场里的最大资金池子是国债市场。所以实际上黄金、铜等这些品种的价格还是要由主力资金来决定的。由于国债是最大的池子,所以我们首先要分析资金在这个池子里是如何流动的。另外,观察长期数据我们发现,某种意义上黄金的价格其实是体现了美国长短期国债收益率的价差,所以持有实物黄金可以用来对冲这个价差。从这个角度而言,黄金的牛市是大周期概念,而所谓“熊市”只是中间的回撤,区別在于回撤的幅度和时间而已。

我们用美国国债打比方,比如二十年期美国国债和两年期的短期美国国债。很明显,长期国债收益率一般而言是高过短期国债收益率的,这个很容易理解,躭像我们在银行定存,存两年定期所有的利息肯定是高过一年定存的利息,更高过短期的,例如三个月,或者是那种活期存款利息。

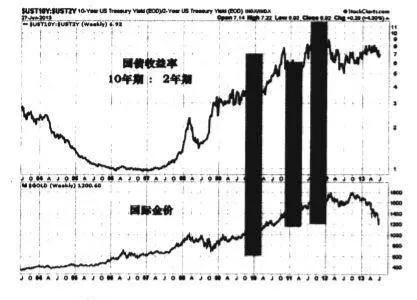

如果五年期定存的利率就更高一些,但是话说回来,到了五年以后,就算收到的利息多,但是我们要承担一个纸币贬值的风险,比如说五年以后可能利息是比短期存款的多一些,但是在过去的五年时间里,纸币丧失了更多的购买力。所以为了对冲这种风险,一般而言投资基金会买一些黄金,去对冲纸币贬值的风险,最近(2013年6月)罗杰斯买黄金抛美国国债就是类似这样的组合。作为普通投资者,我们可以简单把美国债收益率里面的长短期利率差看作是黄金价格运动的方向。或者也可以这样理解,国债收益率长短期的价格差就是黄金价格应该在的位置。我们以美国十年期的国债收益串除以两年期的国债收益率,然后再与金价做一个拟合,如图2-5:

图2-5是美国十年期国债收益率与两年期国债收益率的比值,我们把它与金价对比,大家发现是不是走势大致上是一样的?在过去的十年中,中间有一次意外就是2004年以后国债收益率的比值有一段较长时间的下跌。但是从2006年以后,该国债收益率比值的走势甚至和黄金走势差不多的。黄金回撤它也回撤,上涨它也上涨。从图中的阴影部分我们可以看到2009年年底的回撤,以及2011年夏天由于美国国债危机所导致的金价大幅上涨。然后是美联储所谓的扭转操作,通过卖出短期债券而购入长期债券,从而拉低长期债券的收益率,所以我们可以看到长短期国债收益率比值在2011年9月份开始缩小,同期金价则在创下1920美元高点后持续下跌,因为市场减少持有黄金来对冲风险。但是各位需要注意的是,因为牛市已经结束了,那么长短期国债收益率的剪刀差又出来了,所以依然需要黄金来对冲风险。但是我们会注意到金价走势和国债差走得不一样,背离了。国债长短期收益率的比值在往上走,金价在往下走,也可以说有一个“走错了”。索罗斯把市场形容为“总是错的”,其中就有这个走势背离的含义。所以,“走错了”就是我们所说的第二种交易机会,如果市场要纠错,要么就是金价会往上,要么就是国债收益率比值会往下,也就是说相比持有长期国债,更多人倾向于持有短期国债。这种情况有点类似没有人愿意在银行里存长期定存,甚至一年期都不存了,大家只存短期甚至活期,因为储户对银行不信任。这一点我们可以关注一下,究竞是谁走错了?是黄金走错了,还是国债市场搞错了?所以,作为贵金属的交易员,平时观察美国长短期国债收益率的比值,可以寻找两种交易的机会,一种是两者同向,这个时候可以互相验证走势,则可坚定入场以及持有头寸的信心;另一种是两者背离,这个时候则需观察市场会如何纠错,后面的行情发展往往是较大的而且快速贏利的交易机会。