股票和債券這兩種投資武器,各有優缺點:股票風險大但收益高;債券風險小但收益低。那有沒有既收益高又風險小的投資武器?當然是可轉換公司債券,簡稱“可轉債”,它在國內資本市場中就像皇冠上的鑽石一樣璀璨奪目。

可轉債是債券的一種,票面利率較低,但是允許投資者在規定時間內將債券轉換成該企業的股票,就是可以轉換成股票的債券。轉換前它是債券,可以獲得比純企業債低的票面利率,轉換後就兌換成該企業股票。因此股市下跌時,可轉債有債券屬性的保障底線,股市上漲時,可轉債價格幾乎能與股票同等幅度上漲,萬一企業破產清算,可轉債比股票有優先償還權,可謂進可攻退可守。

看完這段解釋投資者可能還沒感性認識那用例子來說明好了,比如2013年3月民生銀行發佈了可轉債公告(1)證券類型:可轉換爲民生銀行A股股票的可轉換公司債券,該可轉債及未來轉換的民生銀行A股股票將在上交所上市;(2)發行總額:本次擬發行可轉債的總額爲人民幣200億元;(3)票面金額和發行價格:100元張,按面值發行;(4)債券期限:本次可轉債期限爲發行之日起6年,即自2013年3月15日至2019年3月15日;

(5)票面利率:第一年0.6%、第二年0.6%、第三年0.6%、第四年1.5%、第五年1.5%、第六年.5%;(6債券到期償還:可轉債期滿後5個交易日內,以本次發行可轉債面值的106%(含最後1年利息)向投資者兌付全部未轉股的可轉債;(7)付息方式:可轉債每年付息1次,計息起始日爲發行首日,即2013年3月15日;(8)初始轉股價格:10.23元/股;(9)轉股起止日期:自可轉債發行結束之日滿6個月後的第一個交易日起至可轉債到期日止(即2013年9月6日至2019年3月15日)將民生銀行可轉債發行公告提煉一下:()可轉債面值和企業債相同,都是100元,期限爲6年,半年後才能轉股,這也是可轉債的通用規則;(2)每年都發放很低的利息,還要拿出20%用來交稅;(3)初始轉股價10.23元/股,就是1張債券可以轉成100÷10.23=9.775股民生銀行。

可轉債具體交易與轉股過程:(1)民生銀行股票,相對可轉債來說稱爲“正股”,代碼600016;(2)民生可轉債代碼爲“110023”,交易方式和股票相同,但是可以T+0交易,可轉債交易最小單位1手=10張;

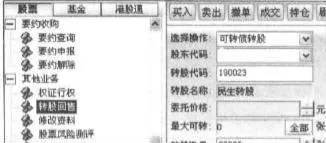

(3)債券轉股的操作代碼爲“190023”,轉股過程如圖所示,在交易軟件中點開“其他業務”欄,再點“轉股回售”,出現上圖界面,只要填“轉股代碼”和“轉股數量”,然後點“確定”即可,但是轉成的股票要收盤交割後才能到賬,以上代碼在可轉債發行公告上均能查到。