籌碼的標註位於籌碼分佈圖的下方,它包括籌碼分佈圖的日期、獲利比例、獲利盤、平均成本、籌碼集中度等要素,如圖1所示。

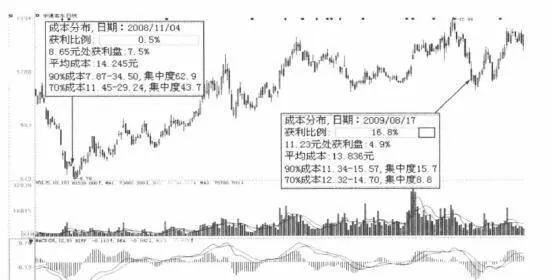

圖1籌碼的標註

下面分別對這些要素進行說明。

(1)日期

大智慧軟件中,籌碼分佈圖隨着光標在K線圖上的左右移動而不斷變動,日期即光標所在K線的日期。

(2)獲利比例

獲利比例已經在籌碼的顏色中略有所述,它以一個百分比的形式來表示光標所在日期收盤價的位置上,所有處於浮盈狀態的籌碼。在實戰中,該比例對判斷市場心理具有重要的參考價值。

當獲利比例較高時,表明大部分籌碼都處於浮盈狀態,此時散戶投資者獲利了結的心理比較強。這種效應積聚到一定程度之後,一旦股價遇到重要阻力位,市場出現下跌趨勢的概率將大大增加。

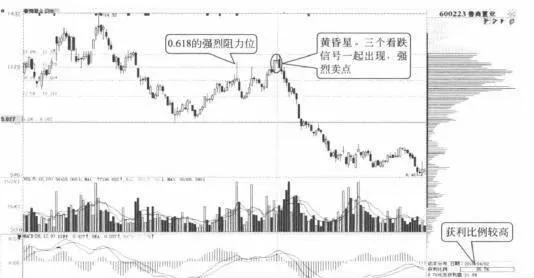

從2010年I月到3月,香商置業(600223)在經過一波較大的下跌走勢後再次向上。如圖2所示。伴隨着股價的上漲,該股籌碼的獲利比例也逐漸上升。

4月2日,投資者從籌碼分佈圖上可以看出,當日該股籌碼的獲利比例達到85.7%的高位,投資者獲利了結的衝動很強。同時該股也達到前期跌幅0.618的重要阻力位。4月6日,該股以一根大陰線的形式形成黃昏星形態。這三個看跌信號疊加在一起,表明市場下跌動能空前強烈,投資者要果斷出場。

圖2魯商置業日K線

實戰經驗

在實戰中,投資者要注意的是,前期重要阻力位還包括前期高點、百分比線、下跌趨勢線、60日均線等。一旦股價逼近這些重要阻力線,而獲利籌碼又很高,投資者就要做好出場的準備。

特別是在下跌趨勢已經確定之後,一旦股價反彈向上,到達一些明顯的阻力位(如60日均線、下跌趨勢線)處受阻,此時籌碼分佈圖中如果顯示獲利比例非常高,就表明這次上漲大多都是短線、超短線投資者的搶反彈走勢,股價還沒有到徹底轉勢的時候。

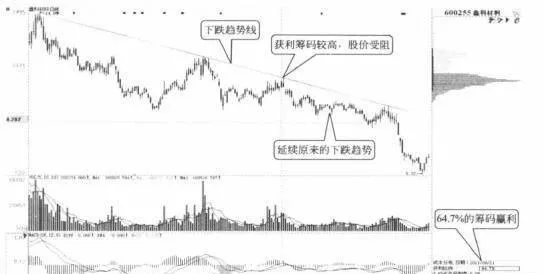

從2011年4月到2012年一月,鑫科材料(600255)一直處於下跌趨勢中,T跌趨勢線顯示出較強的阻力作用。如圖3所示。

9月21日,股價再次通近下跌趨勢線,此時64.7%的籌碼處於贏利狀態,但上方套牢籌碼也形成密集峯,表明下跌動能仍然很強。之後股價再次下坎,延續原來的下跌趨勢。

圖3鑫科材料日K線

另一個投資者需要着重留意的問題就是,當獲利比例較高時,當趨勢性技術指標發出看跌信號,就表明市場有較大可能出現下跌趨勢。投資者要注意積極防範這種風險。

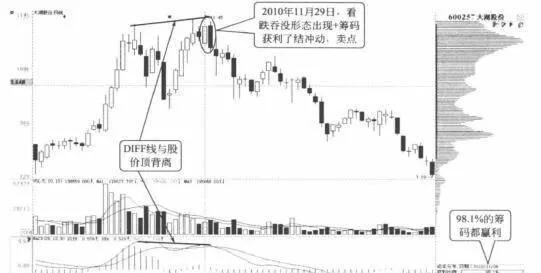

從2010年10月、11月,大湖股份(600257)持續上漲。如圖4所示。11月26日,98.1%的籌碼都處於贏利狀態,它們獲利了結的衝動較強。與此同時,MACD指標中DIFF線與股價形成經典的頂背離形態,預示着下跌動能正在不斷積聚。這兩個看跌信號受加在一起,市場出現下跌趨勢的概率大大增加。

11月29日,K線出現看跌吞沒形態,表明下跌動能開始釋放,仍然持有籌碼的投資者要注意果斷出場。

圖4大湖股份日K線

實戰經驗

在大湖股份的例子中,2010年11月29日的賣點實際上是趨勢性技術指標(MACD ), K線形態與籌碼分佈指標的結合使用。這方面內容在第3章、第7章中有更爲詳細的介紹。

相反,當獲利比例較低時,表明大部分籌碼都處於浮虧狀態,此時許多投資者正在苦苦忍受煎熬,當這種煎熬達到一定程度之後,他們就要“割肉”出場,伴隨而來的還有市場徹底轉勢的到來。因此,投資者一旦看到這種獲利比例非常

低的狀態,要留意股價遇到支撐位或趨勢性技術指標發出看漲信號的情況,這往往是市場由下跌趨勢轉爲上漲趨勢的開始。

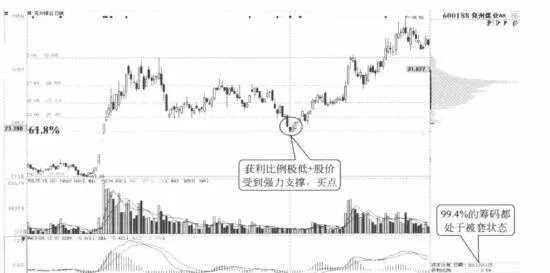

從2010年11月到2011年1月,充州煤業(600188)在經過一波大幅上漲之後不斷地回調。如圖5所示。

2011年I月25日,股價再創階段新低,99.4%的籌碼都處於被套狀態,表明空方動能已經徹底釋放。此時,股價的回調已經到達前期漲幅0.618的支撐位置。在這兩個看漲信號的作用下,股價出現了一波較大的漲勢。投資者可以在股價受到支撐後再次上漲時積極買入。

圖5充州煤業日K線

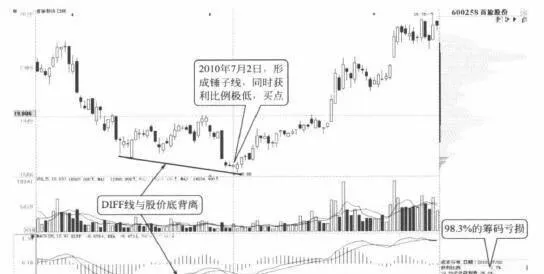

圖6首旅股份日K線

如圖6所示,2010年7月2日,首旅股份(600258)在經過兩個多月的下跌之後,再創新低,當天收盤時98.3%的籌碼都處於虧損狀態。這表明下歡動能已經得到了相當的釋放。

7月初,該股MACD指標出現“DIFF線與股價底背離”的看漲形態,它與7月2日極低的獲利比例和K線錘子線形態結合在一起,使得市場上漲動能大大增加。投資者可以在這一天積極買入。

(3)獲利盤

獲利盤是指在某個固定的交易日,光標上下移動改變價位後,在該價位下獲利籌碼的比例。

(4)平均成本

平均成本是指在某個交易日,所有籌碼價位的加權平均數。它表明了整個籌碼分佈的重心所在,如果股價在其之下,說明大部分籌碼都是虧損的。

(5)籌碼集中度

籌碼集中度包括兩個方面內容:大部分籌碼所在的價格區間以及籌碼在區間的集中度。其中,集中度是表明籌碼

密集程度的指標,其數值越高,表明籌碼越分散,反之則越集中。

在大智慧軟件中,籌碼集中度有90%的籌碼所在的價格區間以及這些籌碼的集中度,還有70%的籌碼所在的

價格區間以及這些籌碼的集中度,如圖7所示。

在實戰中,通過籌碼集中度可以知道籌碼是否已經集中,集中到何種程度。如果股價在高位,而籌碼集中度很高,就表明市場下跌動能較強;如果股價在低位,且籌碼集中度很高,就表明下跌動能已經釋放得較爲徹底,股價接下來出現上漲走勢的概率較大。

在利用籌碼集中度時,投資者要注意與其他技術分析工具的互相配合。

圖7籌碼集中度

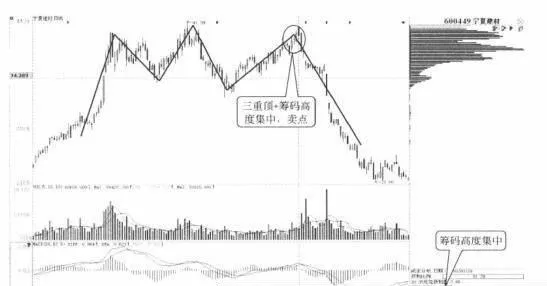

如圖8所示,從2009年I1月底到2010年3月底,寧夏建材(600449)在經過一波上漲走勢後在高位不斷震盪。3月29日,股價創出階段性新高,形成三重頂看跌形態。同時該股90%的籌碼分佈在33.60 - 39.92元的狹窄區間,集中度只有8.6,表明籌碼分佈非常集中,市場下跌動能較強。這兩個看跌信號疊加在一起,市場出現跌勢的概率大大增加,投資者要注意防範風險。

圖8寧夏建材日K線

投資者在應用籌碼集中度時,還必須注意以下兩個重要看點。

看點1:籌碼集中度之間的比較

不同板塊、不同種類股票的籌碼屬性有很大的不同,導致籌碼集中度也有很大的差異。因此,比較不同板塊、不同種類股票的籌碼集中度,意義並不是很大。

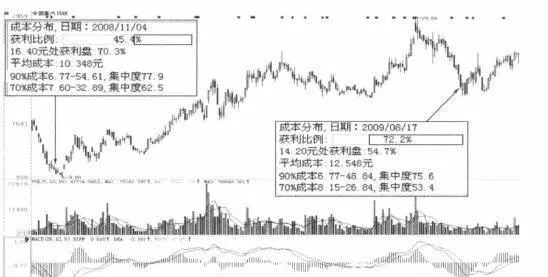

從2008年10月到2009年8月.伴隨着大盤由熊轉牛,同處汽車板塊的中國重汽(000951)和宇通客車(600066)也隨之出現一波較大的上漲趨勢。如圖9、圖10所示。

圖9中國重汽日K線

圖10宇通客車日K線

2008年11月4日是這波上漲趨勢的起.點.當天中國重汽的籌碼集中度爲77.9,表明該股籌碼分佈較爲分散。2009年8月17日,股價經過大幅上漲之後,其籌碼集中度爲75.6。比較後,投資者會發現,該股經過大漲後,籌碼集中度並沒有多少變化。

宇通客車則恰恰相反,2008年11月4日,該股籌碼集中度爲62.9,表明籌碼分佈較爲分散。2009年8月17日,經過大漲後,籌碼集中度已經達到15.7,表明籌碼集中度大大增加。

同屬汽車板塊,面時相似的行情,兩者的籌碼集中度變化卻有很大不同,這與兩公司的股東結構有很大關係。

看點2:盤整走勢中籌碼集中度的趨勢

當股價處於盤整走勢時,籌碼會有一個逐漸集中的趨勢,籌碼集中度會逐漸變小。這也是市場重新進行蓄勢的過程,投資者要警惕市場反轉的出現。

從2009年5月到2010年8月,東方電氣(600875)出現了一年多的盤整走勢。如圖11所示。在這個過程中,股價在一個通道中不斷震盪。投資者隨便選取三個時間.點,可以清晰地看到籌碼逐漸集中的趨勢。這表明市場在不斷地蓄勢。

2010年9月3日,股價在經過長期蓄勢後,突破通道上邊線,買點出現。

圖11東方電氣日K線(復權)