缩量跌不深陷阱

市场中流行这样一句话:“股市中什么都可以骗人,惟有量是真实的。”经典理论认为趋势需要成交量来确认,认为成交量的大小与股价的上升或下跌成正比关系,

例如,成交量增加价格才能涨、缩量跌不深、天量之后有天价,因而值得期待,并认为成交量往往是不会骗人的,而股价则容易受主力或大户操纵,这些观点在一般情况下是正确的,但也有片面的地方,甚至有时候是错误的。

缩量主要是说市场里的各投资者和机构看法基本一致,大家朝一个方向看时,没有人卖(或买),这样就造成了有股票的不卖、没股票的买不到,自然也就没量了。缩量下跌是指股票价格或大盘指数在下跌的同时,成交量相对前几个交易日有明显下跌。

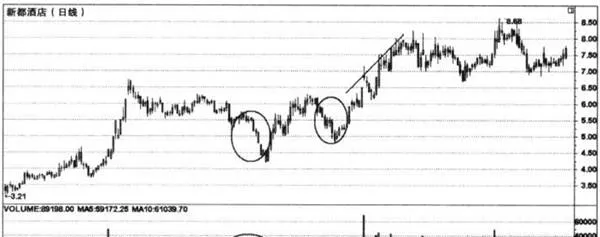

对于大盘而言,缩量下跌通常是个调整过程或分歧阶段,短期涨跌要看后面的消息方向,利空消息将导致下跌,反之向上。放量下跌后继续跌的可能性比较大,但是不是一路下跌到底,而是会在中间出现短暂的调整,那是出现下跌后多空分歧造成的。缩量下跌形态如下图所示。

在实战操作中,许多主力机构不但经常利用股价来骗人,同时也常常利用成交量来骗人、设置陷阱,让许多对技术分析似懂非懂的投资者上当、受骗,以达到主力机构操作的目的。成交量萎缩往往意味着抛压在减弱,属于正常的量价配合关系。

然而许多累计升幅巨大的个股主力机构就是利用投资者的这种惯性思维、利用缩量阴跌的方式缓慢出货,让高位套牢的投资者产生缩量不会深跌的麻痹思想、丧失警惕性、错过及时止损出局的较佳机会,一步步掉入深套的陷阱。

市场上有这样一种认识,认为股价的上涨必须要有量能的配合:如果是量增价涨,则表示上涨动能充足,预示股价将继续上涨;反之,如果缩量上涨,则视为无量空涨,量价配合不理想,预示股价不会有较大的上升空间或难以持续上行。实际情况其实不然,具体情况要具体分析,典型的现象是上涨初期需要量价配合,上涨一段后则不同了,主力控盘个股的股价往往是越上涨成交量反而越萎缩,直到再次放量上涨或高位放旦滞胀时反而预示着要出货。

总结、

在具体的股市操作中,往往会出现无量阴跌天天跌的现象,只有在出现恐慌性抛盘之后,再次放量才会有所企稳。其实放量下跌说明抛盘大的同时接盘也大,反而是好事,尤其是在下跌的末期,其显示出有人开始抢反弹。

由于弱势反弹主要是靠市场的惜售心理所支撑的,止跌反弹的初期往往会出现在恐惧中单针见底,因此需要放量,但之后的上攻反而会呈现缩量反弹天天涨的现象,这时不必理会某些市场人士喋喋不休的放量论调,因为弱势反弹中一旦再度放量。就说明筹码已松动了,预示着新一轮下跌的开始。