期權和衍生品交易

歐洲期貨交易所(Eurex):其定義、歷史和交易技術

- 什麼是Eurex?歐洲期貨交易所(Eurex)是全球最大的期貨和期權市場之一。它主要交易歐洲衍生品,但也爲來自全球700多個地點的交易者提供電子交易渠道。歐洲期貨交易所位於德國法蘭克福附近。它是歐洲期貨交易所集團的一部分,現在由德意志交易所集團所有。

指數攤銷掉期(IAS)定義

- 什麼是指數攤銷掉期(IAS)?指數攤銷掉期 (IAS),也稱爲攤銷利率掉期,是一種利率掉期協議,其本金金額在掉期協議有效期內逐漸減少。它與增值本金掉期相反,增值本金掉期的名義本金會增加。通常,本金價值的減少與參考利率掛鉤,例如倫敦銀行同業拆借利率(LIBOR)。重點摘要指數攤銷掉期是一種場外交易 (OTC) 衍生合約。

掉期銀行:它是什麼,它如何運作,它的好處

- 什麼是掉期銀行?掉期銀行是充當兩個交易對手(雙方希望達成利率或貨幣掉期協議,並可能保持匿名)之間的經紀人的機構。掉期銀行將交易雙方撮合到一起,通常會從雙方收取少量溢價,以促成掉期交易。關鍵點掉期銀行是一家爲希望達成利率或貨幣掉期協議的兩個匿名交易對手提供經紀服務的機構。

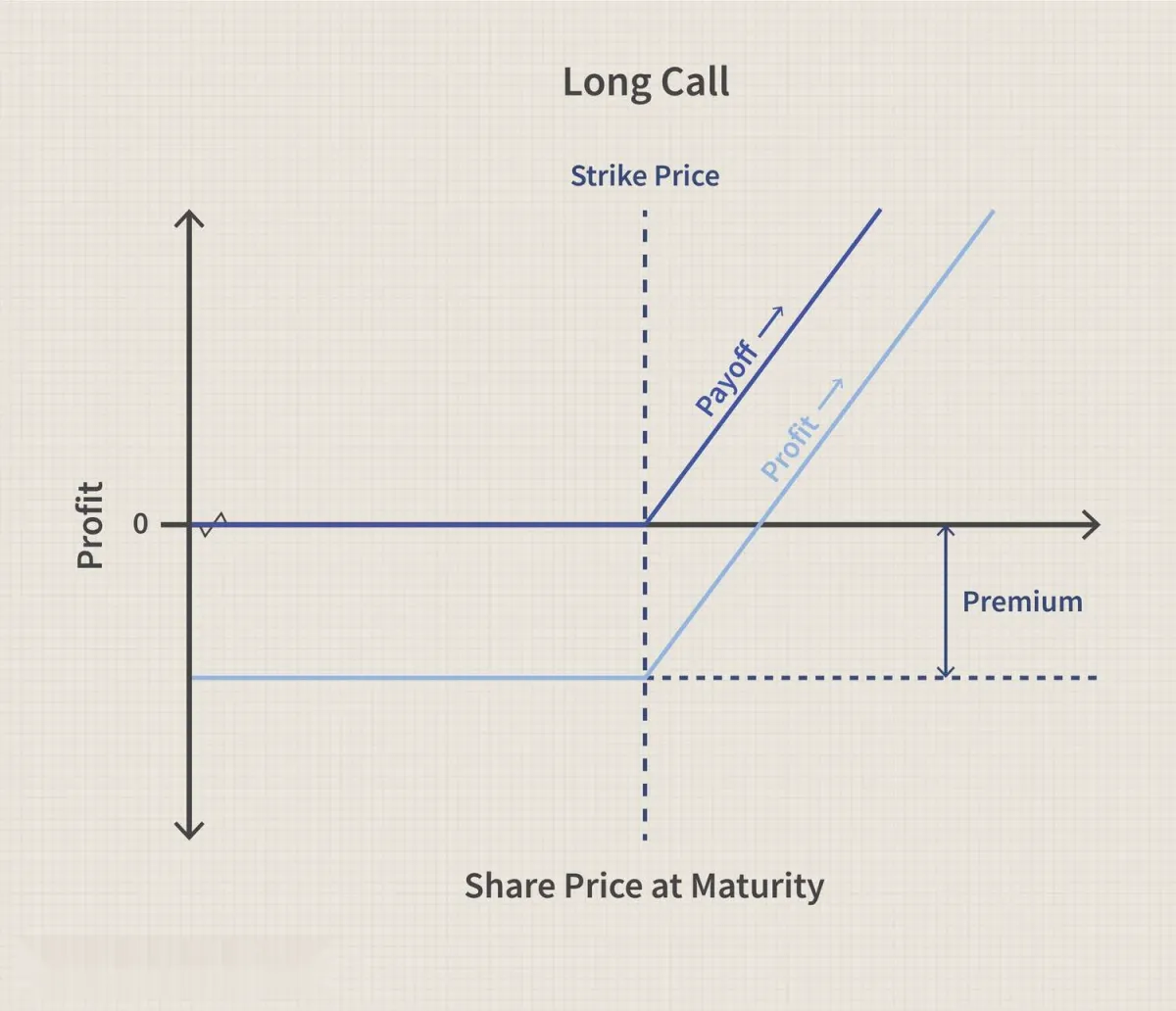

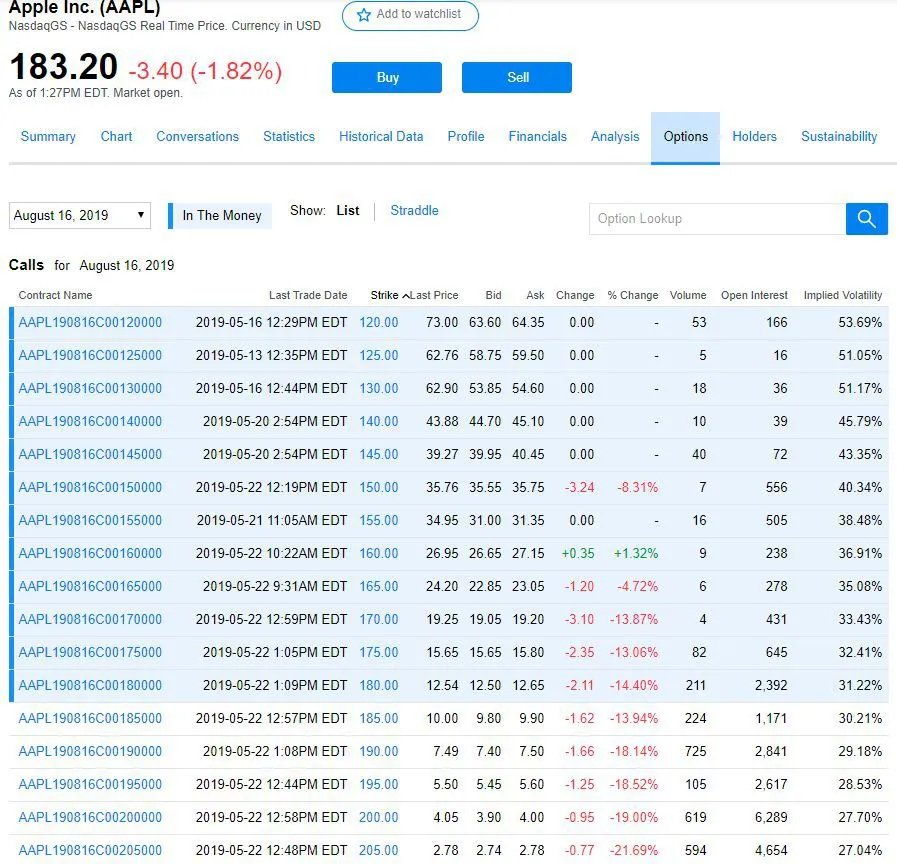

看漲期權:金融、看漲期權和看漲期權拍賣中的定義

- 什麼是呼叫?在金融領域,呼叫通常意味着兩件事之一。看漲期權是一種衍生合約,賦予持有者在指定時間內以指定價格購買指定數量標的證券的權利,但沒有義務。集合競價是指在規定時間內,買方設定一個可接受的最高買入價格,賣方設定一個可接受的最低賣出價格,在交易所出售證券。在此過程中,買賣雙方的匹配可以提高流動性並降低波動性。

附加認股權證定義

- 什麼是附帶認股權證?附加認股權證是一種甜頭,用於吸引投資者投資於提供主要認股權證和附加認股權證的公司。概要附加認股權證是指在現有認股權證行使後激活的股票認股權證。它們用於吸引投資,並在公司股價上漲時爲公司創造潛在現金。附加認股權證的行使價格高於主要認股權證,且其到期日可能相同或更晚。

債券期權

- 什麼是債券期權?債券期權是一種以債券爲標的資產的期權合約。與所有標準期權合約一樣,投資者可以通過債券看漲期權或債券看跌期權建立許多投機頭寸。一般而言,所有類型的期權(包括債券期權)都是衍生產品,允許投資者對標的資產價格走勢進行投機性押注或對沖投資組合中的某些資產風險。概要債券期權是以債券作爲標的資產的期權合約。

長腿定義

- 什麼是長腿?多頭是價差或組合策略中的多頭部分,涉及同時持有兩個或多個頭寸。多頭可能與空頭形成對比,空頭是期權價差或組合中的任何合約,個人持有空頭頭寸。重點多頭腿是指以多腿衍生品策略購買的頭寸。在期權價差交易中,一個多頭腿也會與一個或多個空頭腿配對。價差的多頭需要支付溢價來購買這些合約,其成本可以通過空頭的銷售來抵消。

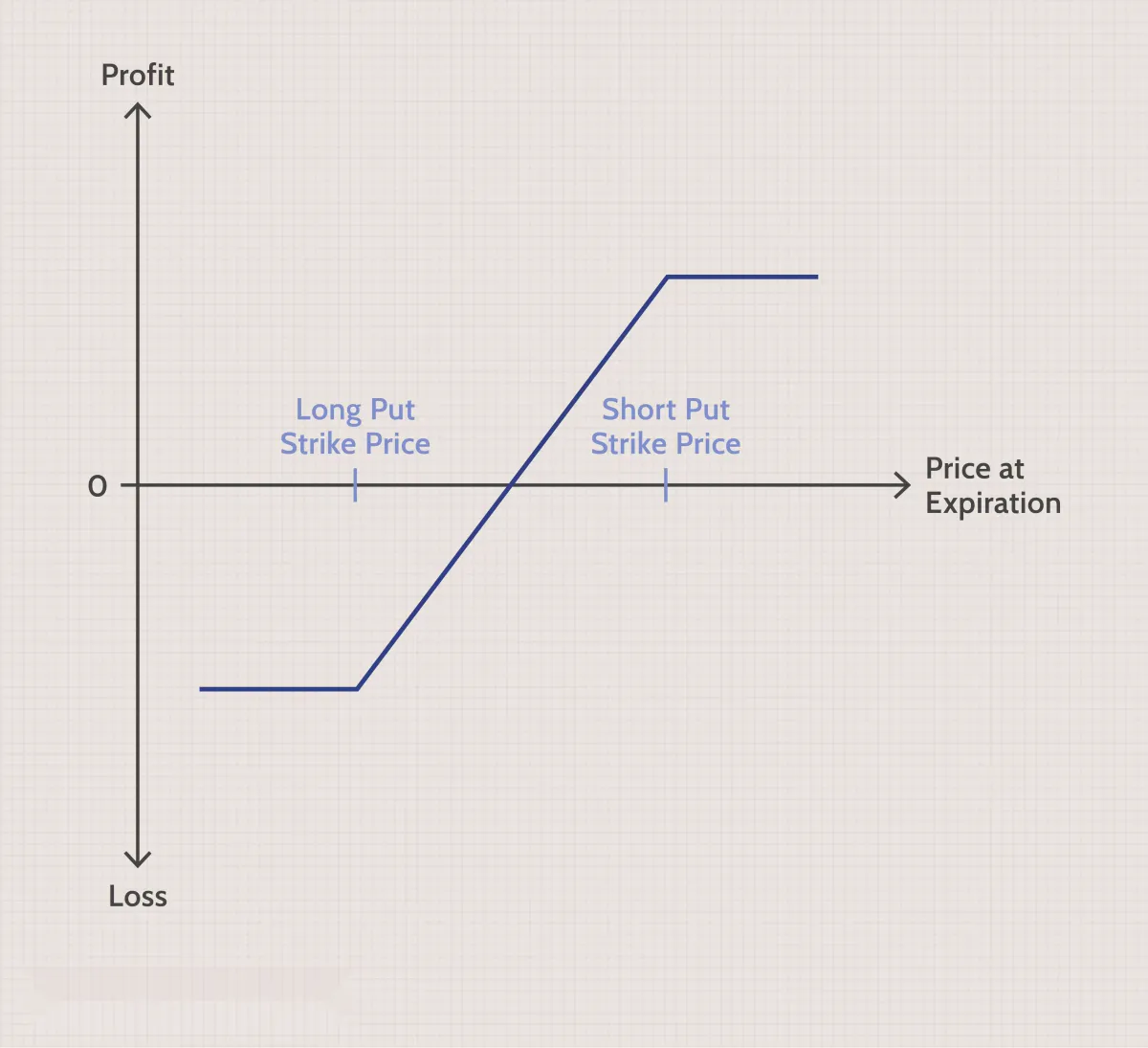

垂直擴展定義

- 什麼是垂直價差?垂直價差涉及同時買入和賣出相同類型(即看跌期權或看漲期權)和到期日但執行價格不同的期權。“垂直”一詞源於執行價格的位置。這與水平價差或日曆價差形成對比,水平價差或日曆價差是指同時買入和賣出具有相同執行價格但不同到期日的同一類型期權。

直接期權定義

- 什麼是直接選擇權?直接期權是單獨買入或賣出的期權。此類期權不屬於價差交易或其他類型的期權策略(其中購買多個不同的期權)。摘要直接期權是單獨購買的期權,不屬於多腿期權交易的一部分。直接期權包括看漲期權和看跌期權,可以指針對單一基礎證券購買的任何基本期權。直接期權在交易所進行交易,類似於股票等證券資產。

裸買權定義

- 什麼是裸買權?裸看漲期權是一種期權策略,投資者在公開市場上寫出(出售)看漲期權而不擁有標的證券。這種策略有時被稱爲無擔保看漲期權或無對沖看漲期權空頭,與備兌看漲期權策略形成對比,在備兌看漲期權策略中,投資者擁有看漲期權所對應的標的證券。裸看漲期權可與裸看跌期權進行比較。

雙貨幣互換定義

- 什麼是雙重貨幣互換?雙幣掉期是一種衍生交易,允許投資者對沖與雙幣債券相關的貨幣風險。雙幣債券是一種債務工具,其息票以一種貨幣計價,本金則以另一種貨幣計價,這可能會使持有人面臨匯率風險。雙重貨幣互換涉及提前同意按照預定的匯率將雙幣債券的本金或利息支付兌換爲特定貨幣。

信用利差定義

- 什麼是信用利差?信用利差是美國國債與期限相同但信用質量不同的其他債務證券之間的收益率差。美國國債與其他債券發行之間的信用利差以基點爲單位,收益率差異 1% 相當於利差 100 個基點。例如,收益率爲 5% 的 10 年期國債和收益率爲 7% 的 10 年期公司債券的信用利差爲 200 個基點。

彌散性多形性膈疝

- 什麼是 MJSD? MJSD 是三月、六月、九月和十二月的首字母縮寫。這些是財政年度(FY) 每個季度的最後幾個月。它們標誌着公司可以發佈收益和股息報告的時期結束。這些月份也是報告利息的期間,以及某些金融衍生品合約(如期貨和期權)的到期日。上市公司也會在這些月份提交季度報告和年度報告。