如果您投資股票,就應該關注債券市場。如果您投資房地產,就應該關注債券市場。如果您投資債券或債券ETF ,就更應該關注債券市場。

債券市場是預測通脹和經濟走向的重要指標,而通脹和經濟走勢直接影響着從股票、房地產到家用電器和食品等各種商品的價格。對短期利率、長期利率以及收益率曲線的基本瞭解,可以幫助您做出各種財務和投資決策。繼續閱讀,瞭解更多信息。

要點

- 債券市場可以幫助預測經濟走向,因此瞭解利率和收益率曲線如何影響您的投資非常重要。

- 正常的收益率曲線顯示,債券收益率隨着到期時間的延長而穩步上升,但最長期限的收益率則略有趨於平緩。

- 陡峭的收益率曲線最終不會趨於平緩。這表明經濟正在增長,未來通脹可能還會上升。

- 平坦的收益率曲線表明,短期債券和長期債券的收益率差別不大。這表明存在不確定性。

- 罕見的收益率曲線倒掛預示着未來麻煩不斷。短期債券的收益優於長期債券。

利率和債券收益率

利率和債券收益率這兩個術語對投資者來說非常重要,尤其是那些投資於固定收益市場的投資者。這兩個術語經常互換使用,但需要注意的是,它們之間存在區別。

利率是指借款人向貸款機構支付的金額。利率通常以本金餘額的百分比表示。這意味着您借錢需要支付利息,而當您投資某些資產(例如債券、存款證(CD) 或儲蓄賬戶)時,也可以賺取利息。

大多數債券都有一個利率來決定其票面支付,但借入或投資債券的實際成本取決於其當前債券收益率。收益率是折現率,可用於使債券所有現金流的現值等於其價格。債券價格是投資所能獲得的所有現金流的現值之和。

債券的收益通常以到期收益率(YTM) 來衡量。YTM 是指假設投資者持有債券直至到期,並將票息款項用於再投資,則投資者獲得的年化總收益。YTM 是衡量特定債券年化收益的標準指標。

短期利率與長期利率

債券的期限多種多樣,從最短一個月到三十年不等。期限較長的債券通常利率更高。因此,瞭解短期利率、長期利率以及介於兩者之間的許多點至關重要。雖然所有利率都相互關聯,但它們並不總是同步變動。短期利率可能下降,而長期利率可能上升,反之亦然。瞭解這些利率之間的關係(以及它們之間的所有點)將有助於您做出明智的投資決策。

短期利率

短期利率的基準由各國央行設定。在美國,美聯儲公開市場委員會(FOMC)設定聯邦基金利率,這是所有其他短期利率的基準。其職責是通過低利率促進經濟增長,同時抑制通脹。平衡這些目標並非易事。

聯邦公開市場委員會定期提高或降低聯邦基金利率,以鼓勵或抑制企業和消費者的借貸。其目標是保持經濟平穩運行——不太熱也不太冷。

借貸活動對經濟有直接影響。如果聯邦公開市場委員會發現經濟活動放緩,它可能會降低聯邦基金利率以增加借貸並刺激經濟。然而,它也擔心通貨膨脹。如果短期利率維持在過低水平的時間過長,則有引發通貨膨脹的風險。

長期利率由市場力量決定。這些力量主要在債券市場發揮作用。如果市場認爲聯邦基金利率過低,未來通脹預期就會上升。長期利率將會上升,以彌補債券或貸款未來現金流帶來的購買力損失。

另一方面,如果市場認爲利率過高,則情況正好相反。長期利率下降,因爲市場認爲未來利率會下降。

美聯儲自2018年以來首次加息,在2022年3月的FOMC會議上,央行表示將加息25個基點至0.25%至0.5%的目標區間,以對抗通脹。

解讀收益率曲線

收益率曲線指的是美國國庫券、票據和債券的收益率,按到期日從短到長排序。收益率曲線描述了利率期限結構的形狀及其相應的到期時間(以年爲單位)。

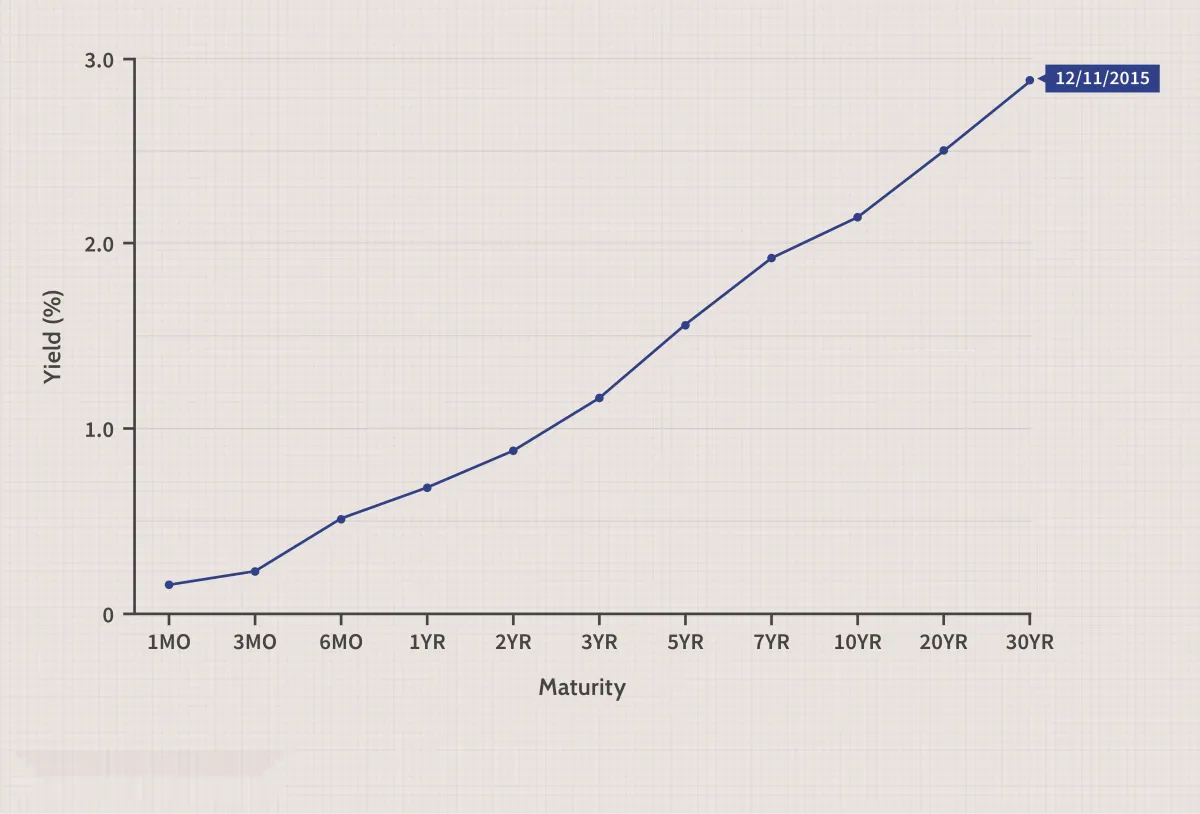

該曲線可以用圖形表示,其中到期時間位於圖表的 x 軸,到期收益率位於圖表的 y 軸。爲了說明這一概念,我們以美國財政部於 2015 年 12 月 11 日發佈的美國國債收益率曲線爲例,如下圖所示:

美國國債收益率曲線

上圖顯示,短期債券的收益率較低,隨着債券期限延長,收益率穩步上升。期限越短,我們越有可能預期收益率與聯邦基金利率的走勢同步。觀察收益率曲線上更遠的點,可以更好地瞭解市場對未來經濟活動和利率的共識。

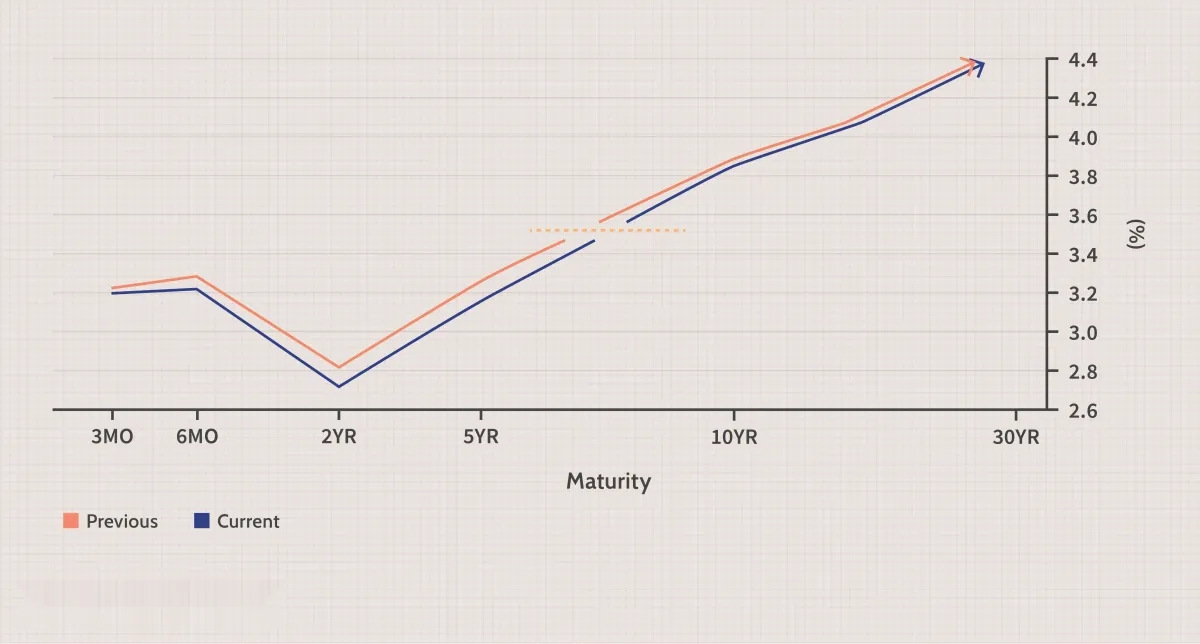

下面是 2008 年 1 月收益率曲線的另一個歷史示例。

美國國債

| 賬單 | 到期日 | 折扣/收益 | 折扣/收益變化 |

|---|---|---|---|

| 3個月 | 2008年4月3日 | 3.12/3.20 | 0.03/-0.027 |

| 6個月 | 2008年7月3日 | 3.10/3.21 | 0.06/-0.074 |

| 票據/債券 | 優惠券 | 到期日 | 當前價格/收益率 | 價格/收益率變化 |

|---|---|---|---|---|

| 2年 | 3.250 | 2009年12月31日 | 101-011/2 / 2.70 | 0-06+/-0.107 |

| 5年 | 3.625 | 2012年12月31日 | 102-04+ /3.15 | 0-14 3/4 / 0.100 |

| 10年 | 4.250 | 2017年11月15日 | 103-08 / 3.85 | 0-11 1/2 / -0.044 |

| 30年 | 5.000 | 2037年5月15日 | 110-20 / 4.35 | 0-05 1/2 / -0.010 |

收益率曲線的斜率告訴我們,債券市場基於債券交易員對經濟活動和通脹的預期,對未來短期利率的走勢進行了預測。這條收益率曲線在短期端呈倒掛狀態。這表明交易員預期未來兩年短期利率將下降。簡而言之,他們預期美國經濟將放緩。

收益率曲線的最佳用途是瞭解經濟的走向,而不是試圖做出準確的預測。

收益率曲線的類型

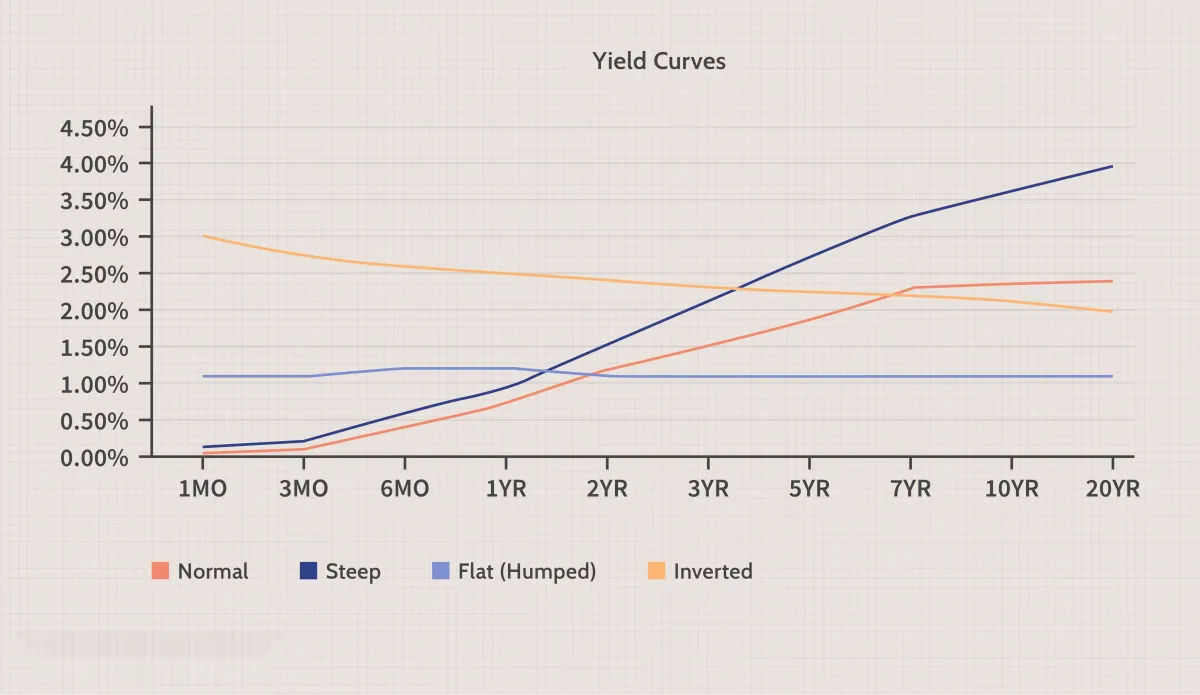

收益率曲線有幾種不同的形態:正態(變化幅度較大)、倒掛和平坦。如下圖所示。

正常收益率曲線

如上圖橙色線所示,正常的收益率曲線一開始收益率較低,期限較短的債券收益率較低,隨着期限較長的債券收益率上升。正常的收益率曲線呈向上傾斜。一旦債券達到最高期限,收益率就會趨於平緩並保持穩定。這是最常見的收益率曲線類型。期限較長的債券通常比期限較短的債券具有更高的到期收益率。

例如,假設兩年期債券的收益率爲1%,五年期債券的收益率爲1.8%,十年期債券的收益率爲2.5%,十五年期債券的收益率爲3.0%,二十年期債券的收益率爲3.5%。當這些點在圖表上連接起來時,它們會呈現出正常的收益率曲線形狀。這樣的收益率曲線表明經濟狀況穩定,並且應該在整個正常的經濟週期中保持穩定。

收益率曲線陡峭

圖中的藍線顯示了一條陡峭的收益率曲線。它的形狀與正常的收益率曲線相似,但有兩個主要區別。首先,較高期限的收益率不會在右側趨於平緩,而是持續上升。其次,所有期限的收益率通常都高於正常曲線。

這樣的曲線意味着經濟增長正朝着積極的好轉方向發展。這種情況伴隨着更高的通脹,這通常會導致利率上升。貸款機構往往要求高收益,這反映在陡峭的收益率曲線上。期限較長的債券風險較高,因此預期收益率較高。

平坦的收益率曲線

平坦收益率曲線,也稱爲駝峯收益率曲線,表示所有期限的收益率相似。少數中期債券的收益率可能略高,導致平坦曲線上出現輕微的駝峯。這些駝峯通常出現在期限爲六個月至兩年的中期債券上。

正如“持平”一詞所暗示的,短期債券和長期債券的到期收益率幾乎沒有差別。兩年期債券的收益率可能爲6%,五年期債券的收益率爲6.1%,十年期債券的收益率爲6%,二十年期債券的收益率爲6.05%。

這種平坦或隆起的收益率曲線暗示着經濟形勢的不確定性。它可能出現在經濟高增長期的末期,而高增長期正引發通脹和經濟放緩的擔憂。也可能出現在央行預計加息的時候。在高度不確定的時期,投資者要求所有期限的收益率都趨於一致。

收益率曲線倒掛

黃線所示的倒掛收益率曲線形狀與正常收益率曲線相反,呈向下傾斜。倒掛收益率曲線意味着短期利率高於長期利率。

收益率曲線倒掛雖然罕見,但卻強烈暗示着嚴重的經濟放緩。從歷史上看,收益率曲線倒掛的影響往往預示着經濟衰退即將到來。兩年期債券的收益率可能爲 5%,五年期債券的收益率爲 4.5%,十年期債券的收益率爲 4%,十五年期債券的收益率爲 3.5%。

歷史收益率曲線準確度

收益率曲線會隨着經濟形勢的變化而變化,這取決於利率、通貨膨脹、工業產出、GDP 數據和貿易平衡等許多宏觀經濟因素的發展。

雖然收益率曲線不應該用來預測確切的利率數字和收益率,但密切跟蹤其變化有助於投資者預測經濟的短期至中期變化並從中獲益。

正態曲線會長期存在,而倒掛的收益率曲線則很少見,可能幾十年內都不會出現。收益率曲線變爲平緩陡峭的形狀更爲常見,並且通常先於預期的經濟週期出現。

例如,2007年10月收益率曲線趨於平緩,隨後全球經濟陷入衰退。2008年末,收益率曲線變得陡峭,準確地預示了美聯儲放鬆貨幣供應後經濟進入增長階段。

利用收益率曲線進行投資

解讀收益率曲線的斜率有助於制定各種自上而下的投資決策。如果您投資股票,且收益率曲線顯示未來幾年經濟將放緩,您可以考慮將資金轉移到在經濟低迷時期表現良好的公司,例如消費必需品公司。如果收益率曲線顯示未來幾年利率應該上升,那麼投資奢侈品製造商和娛樂公司等週期性公司是明智之舉。

房地產投資者也可以利用收益率曲線。雖然經濟活動放緩可能會對當前房地產價格產生負面影響,但收益率曲線急劇陡峭化(表明存在通脹預期)可能被解讀爲近期房價將上漲。

當然,這也適用於債券、優先股或存單的固定收益投資者。當收益率曲線變得陡峭(預示高增長和高通脹)時,精明的投資者傾向於做空長期債券。他們不想被鎖定在價值會隨着價格上漲而縮水的回報中。相反,他們會購買短期證券。

如果收益率曲線趨平,就會引發對高通脹和經濟衰退的擔憂。明智的投資者傾向於做空短期證券和交易所交易基金(ETF),並做多長期證券。

你甚至可以利用收益率曲線的斜率來判斷是否該買新車了。如果經濟活動放緩,新車銷售可能會放緩,製造商可能會增加返利和其他銷售激勵措施。

收益率曲線有哪些不同類型?

收益率曲線有多種形狀。正常收益率曲線呈上斜,收益率在債券達到最高期限後趨於平緩並保持穩定。另一種類型是陡峭曲線。這種曲線可能預示着經濟正在改善,從而導致通脹上升和利率上升。平坦或駝峯狀的收益率曲線在所有期限級別上都具有相對相似的收益率。倒掛收益率曲線向下傾斜,與正常曲線相反。這種收益率曲線通常預示着經濟衰退即將來臨。

什麼是債券收益率?

債券收益率代表投資者從債券中獲得的總回報。該回報來自債券的票面收益。投資者可以使用簡單的票面收益率來計算債券收益率。但這種方法忽略了債券價格或貨幣時間價值的任何變化。

利率和債券收益率有什麼區別?

利率和債券收益率這兩個術語通常可以互換使用,但兩者之間存在一些明顯的區別。利率是貸款機構向消費者收取的借款金額。它也是指投資的收益。債券收益率是投資者從債券中獲得的總回報。