作爲一名行爲學家,我始終告誡大家要警惕“確認偏誤”—刻意尋找支持自己觀點的信息,迴避不符合自己口味的信息。因此,爲免遭到對自身偏見視而不見(我以前確實這樣做過)的指責,我現在有必要提一下,EMH支持者的辯護,本身就是在維護自身信仰,這是最頑固的護短行爲—因爲現實已經無可爭議地告訴我們,積極型管理根本就不會帶來超越普通人的業績。著名金融學家馬克•魯賓斯坦把這稱爲EMH的“核彈”,並指出:作爲行爲學家,我們根本就沒有與之匹敵的武器,在他們的面前,無效和非理性證據更是不足掛齒。

然而,我還是要辯解,無論在理論上,還是在實證中,這種觀點都是有缺陷的。它在邏輯上的錯誤顯而易見:它把沒有證據和證據不存在混爲一談。也就是說,如果EMH誘使積極型投資者把目光集中到錯誤的業績信號上(即:預測),這種積極型管理當然也就不能超越大盤。

在實證方面,EMH的“核彈”效應同樣值得懷疑。我想通過兩個證據來說明EMH論點的可疑性。首先是達特茅斯大學喬納森•萊維林的研究。

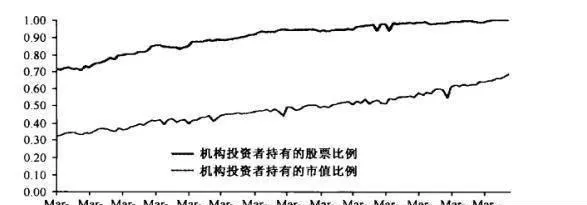

在最近發表的一篇論文中,萊維林分析了美國機構投資者在1980一2007年間的股票總體持有情況。他發現,從根本上看,這些機構投資者的投資基本屬於市場型組合。在某種程度上,這一點絲毫不值得奇怪,因爲機構投資者對整個市場的持有比例從1980年的30%左右上升到2007年底的70%(見圖1-11)。這不僅證明了積極型管理是零和遊戲的觀點(在扣除交易成本之後,甚至已經是負數遊戲了),也驗證了凱恩斯的論點—在市場上,每個職業投資者都在絞盡腦汁想做得比別人更聰明。

圖1-11 機構投資者的持股情況,1980-2007年間的美國股票市場(單位:%)

但萊維林也指出,就總體而言,機構投資者並不會去刻意超越市場。他根據一系列特徵把全部股票劃分爲五類,並對機構資金投資於每一類股票的比例(佔機構投資者對所有五類股票的投資)與每一類股票佔全部市場組合的比重(每一類股票的市值佔全部五類股票的市值)進行比較—也就是說,他的研究對象是機構投資者對某一特徵賦予的權重與市場賦予該特徵的權重之間的相互關係。

按照我們的說法,機構投資者最擔心的是職業風險(失去自己的飯碗)和經營風險(管理資金的損失),而並非正在做的事情是否正確!

第二個需要提醒各位注意的是,蘭迪•科恩、克里斯托弗•波爾克及伯恩哈德•希裏的一篇論文。文中,他們對美國基金經理在1991-2005年間提出的各類“最佳思路”進行了分析。“最佳思路”表示爲基金經理實際持有比例及其在市場指數中所佔權重之間的最大差異。

這些最佳思路的表現令人震撼。通過對全部積極型基金經理業績排名的前25%的“最佳思路”進行研究,科恩等人發現,他們的年均回報率爲19%,相比之下,市場大盤的年均收益率則是12%。這就是說,基金經理最有信心的那些股票,在業績上要遠遠勝過市場大盤。

由此,我們可以推斷出,這些基金經理持有的其他股票拖累了他們的整體業績。過分關注相對業績以及對落後於隨機性基準的顧慮,是業績不足的主要原因。

有一件事始終讓我難以忘懷:一家大型基金公司要求價值投資經理按“完全組合”進行操作。他們的意思就是,基金經理在選擇持有股票時,應儘量保證整個組合接近於由全部股票構成的全市場指數!

這恰恰反映了科恩等人的觀點:“共同基金經理的以往拙劣表現,並不是因爲他們缺乏優秀的選股能力,而是因爲鼓勵他們過度多元化的制度性因素。”因此,這就像約翰•鄧普頓爵士說的那樣:“如果你不能做到與衆不同,你就不可能創造出超人一等的業績。”

由此可見,所謂的EMH核彈,更多的不過是晚會上的煙花而已,而絕不是什麼大規模殺傷性武器。EMH肯定會讓大偵探福爾摩斯大失所望,因爲就像福爾摩斯說的那樣:“在掌握證據之前就去妄下結論,絕對是不可饒恕的錯誤。因爲這樣做的人,實際上就是在削足適履,而不是用理論去反映現實。”

如希勒所言,EMH是“經濟思想史上最顯而易見的錯誤”。EMH的理想歸宿就是歷史的垃圾箱。我們必須放棄以EMH去教書育人,不要再用毫無意義的EMH爲那些無辜者去洗腦。對此,美國銳聯資產管理有限公司創始人、黃事長羅伯•阿諾特曾提到一個非常有說服力的小故事,在一次爲200多位金融學教授進行的演講中,他問聽衆,有多少人曾教授過EMH理論—幾乎在場的所有人都舉起了手。之後,阿諾特又問他們,有多少人相信EMH—只有兩個人繼續舉着手。

英國註冊金融師協會似乎也接受類似的觀點,他們發現,67%的被調查者認爲,市場的行爲方式並非理性。有一位記者曾諮詢過我對這個問題的看法,我只說了一句話,“狗屁!”但還是有76%的人認爲。行爲金融學的勢力還不足以推翻現代組合理論,併成爲投資學的基礎。這當然是毫無意義的廢話。成功的投資者並不是因爲有了EMH和MPT,纔會真正成爲成功的投資者。實際上,絕大多數成功的長期投資者都是價值投資者,他們對EMH和MPT的大部分理論和觀點不以爲然。

既然如此,我們最終是否會徹底廢EMH呢?對此,我本人持悲觀態度。當投資者問及這場危機可以帶來哪些教訓的時候,GMO主席傑里米•格蘭瑟姆回答,“在短期內,教訓深刻,在中期內看,教訓一般,從長期上看,毫無意義。歷史已經無數次演繹了這個規律”。而約翰•肯尼思•加爾佈雷斯則指出,市場最大的特徵之一,就是“金融思想的極端短暫性……在人類發展的進程中,極少有什麼領域像金融界那樣,能夠寫進歷史的記載幾乎微乎其微。”