不斷萎縮的股利

格林厄姆最喜歡、同時也是更嚴格的選股方法,就是關注同時滿足如下三項標準的股票:收益率至少達到AAA級債券收益的2倍,股息率至少爲AAA級債券收益的2/3以及債務總額不超過有形資產賬面價值的2/3。除此之外,我又補充了一項標準,即:“格林厄姆&多德市盈率”不得超過16倍。

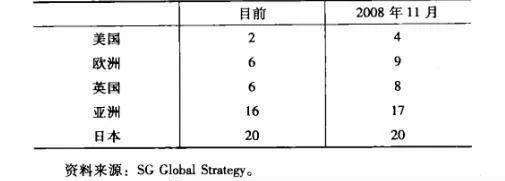

表33-1 符合格林厄姆標準的大盤股比例(%)(不包括金融類股票)

表33-1爲通過這四項標準的大盤股在各國/地試的百分比。儘管目前市場尚低於2008年11月的水平,但真正的深度價值投資機會卻並不多。原因很明顯,股利也在不斷萎縮。因此,在以前進行的篩選中,儘管會出現輝瑞和諾基亞這樣的股票,但股利水平馬上會隨之下降。

公司質量與深度價值

這就是說,通過深度價值篩選的股票質量令人驚歎。我在進行這樣的篩選時,經常會在合格股票目錄中看到很多從未聽說過的名字(當然,這並不妨礙我買進這些股票)。但我那時看到的名字卻無人不知,無人不曉。比如說,在通過篩選的股票目錄,美國有微軟,英國有BP,歐洲有諾華,日本有索尼,而亞洲則有鮮京電信。這表明,投資者完全可以用來自全球的深度價值股構築一個分散化投資組合,然後靜觀其變,輕輕鬆鬆地等上幾年。