交易者常常在对可用的期权策略知之甚少的情况下就开始进行期权交易。有许多期权策略既可以限制风险又可以最大化回报。只需付出一点努力,交易者就可以学习如何利用股票期权提供的灵活性和力量。

以下是每个投资者都应该了解的 10 种期权策略。

要点

- 期权交易可能听起来很复杂,但大多数投资者可以使用许多基本策略来提高回报、押注市场走势或对冲现有头寸。

- 当您已经拥有基础股票的现有头寸时,可以使用备兑看涨期权、项圈期权和组合看跌期权。

- 价差涉及买入一个(或多个)期权并同时卖出另一个(或多个)期权。

- 当市场上涨或下跌时,多头跨式套利和扼杀套利。

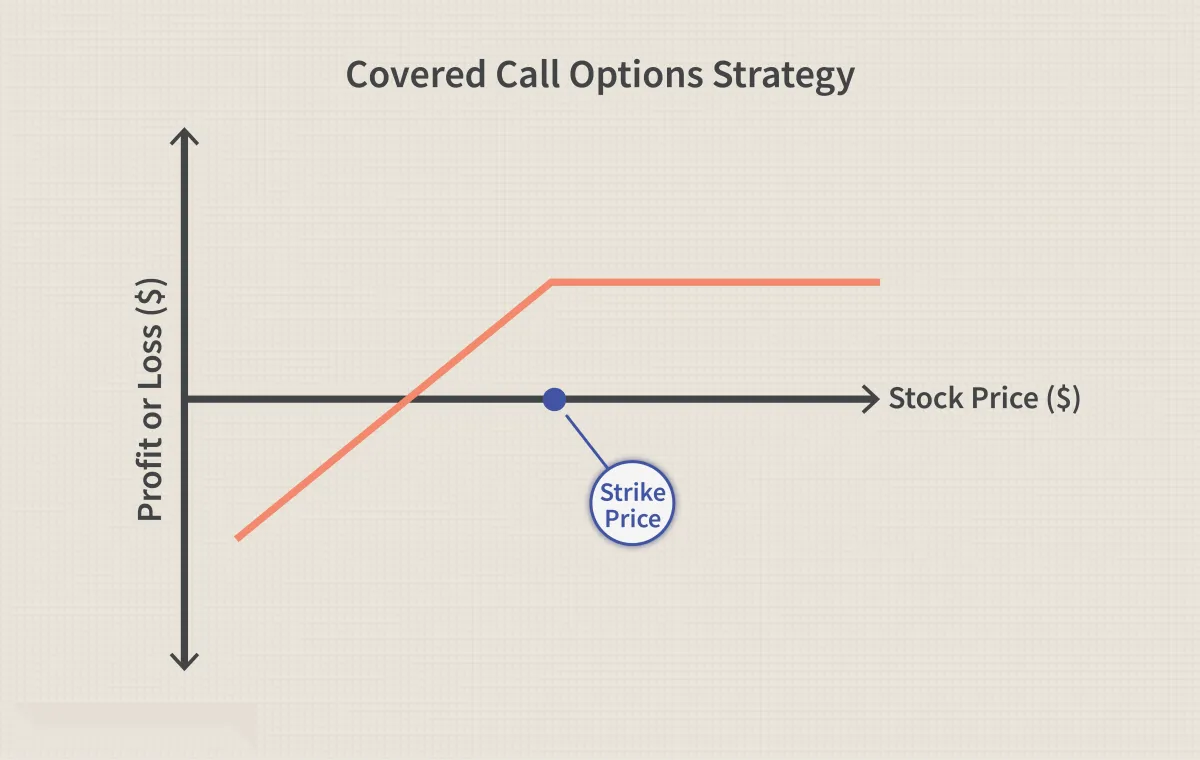

1. 备兑看涨期权

对于看涨期权,一种策略就是购买裸看涨期权。您还可以构建基本的备兑看涨期权或买-卖。这是一种非常受欢迎的策略,因为它可以产生收入并降低单独做多股票的风险。权衡是您必须愿意以设定价格(空头执行价格)出售您的股票。为了执行该策略,您可以像平常一样购买标的股票,同时卖出或卖出这些相同股票的看涨期权。

例如,假设投资者使用股票的看涨期权,每个看涨期权代表 100 股股票。投资者每购买 100 股股票,他们就会同时卖出一份看涨期权。这种策略被称为备兑看涨期权,因为如果股价快速上涨,投资者的空头看涨期权将被多头股票头寸所覆盖。

当投资者持有该股票的短期头寸并对其方向持中立看法时,可以选择使用此策略。他们可能希望通过出售看涨期权溢价来产生收入,或防止标的股票价值潜在下跌。

在上面的损益 (P&L) 图中,可以观察到,随着股价上涨,看涨期权带来的负损益被多头股票头寸所抵消。由于投资者通过出售看涨期权获得溢价,因此当股票通过执行价格上涨时,他们收到的溢价使他们能够以高于执行价格的水平有效出售股票:执行价格加上收到的溢价。有担保看涨期权的损益图看起来很像空头裸看跌期权的损益图。

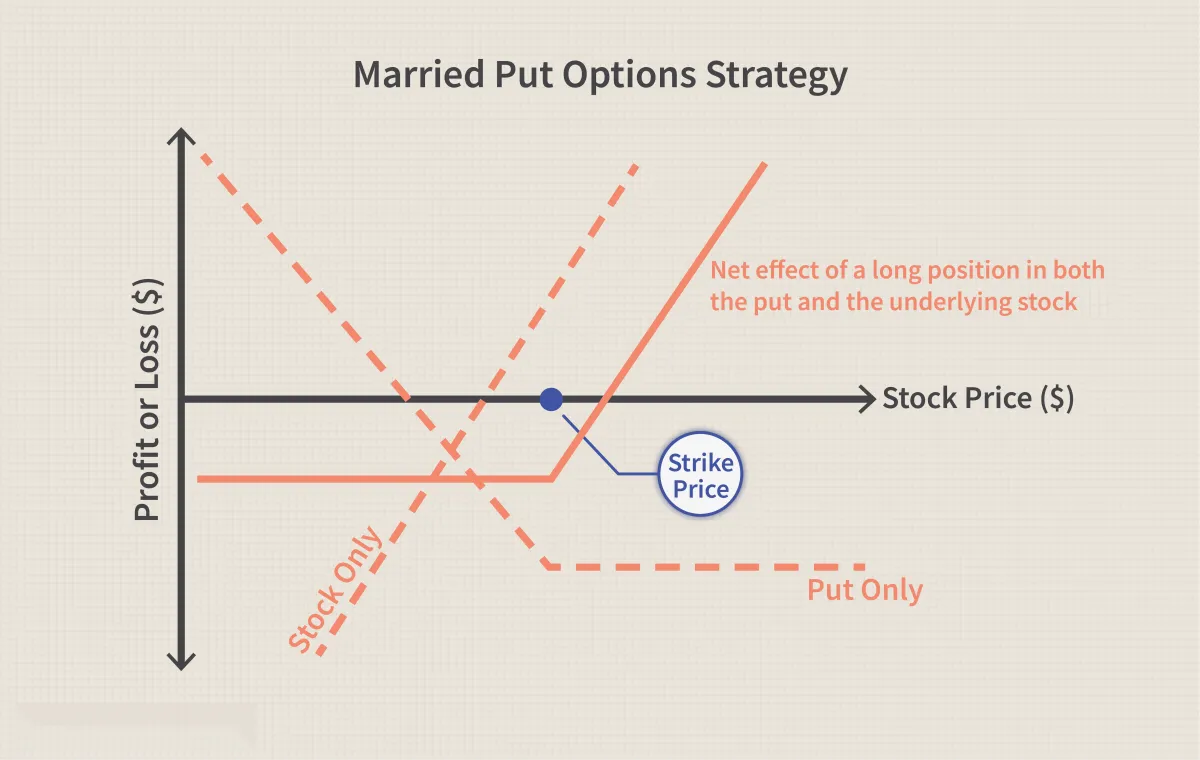

2. 已婚看跌期权

在结合看跌策略中,投资者购买资产(例如股票),同时购买同等数量股票的看跌期权。看跌期权的持有者有权以执行价格出售股票,每张合约价值100股。

投资者可以选择使用此策略来保护持有股票时的下行风险。该策略的作用类似于保险单;它在股票价格大幅下跌时建立了价格下限。这就是为什么它也被称为保护性看跌期权。

例如,假设投资者购买 100 股股票,同时购买一份看跌期权。这种策略可能对这位投资者有吸引力,因为如果股价发生负面变化,他们可以免受下行风险的影响。与此同时,如果股票价值上涨,投资者将能够参与每一个上涨机会。该策略的唯一缺点是,如果股票价值不下跌,投资者将损失为看跌期权支付的权利金。

在上面的损益图中,虚线是多头股票头寸。将多头看跌期权和多头股票头寸结合起来,可以看到,随着股价下跌,损失是有限的。然而,该股票能够参与高于看跌期权费用的上涨。组合看跌期权的损益图看起来与多头看涨期权的损益图类似。

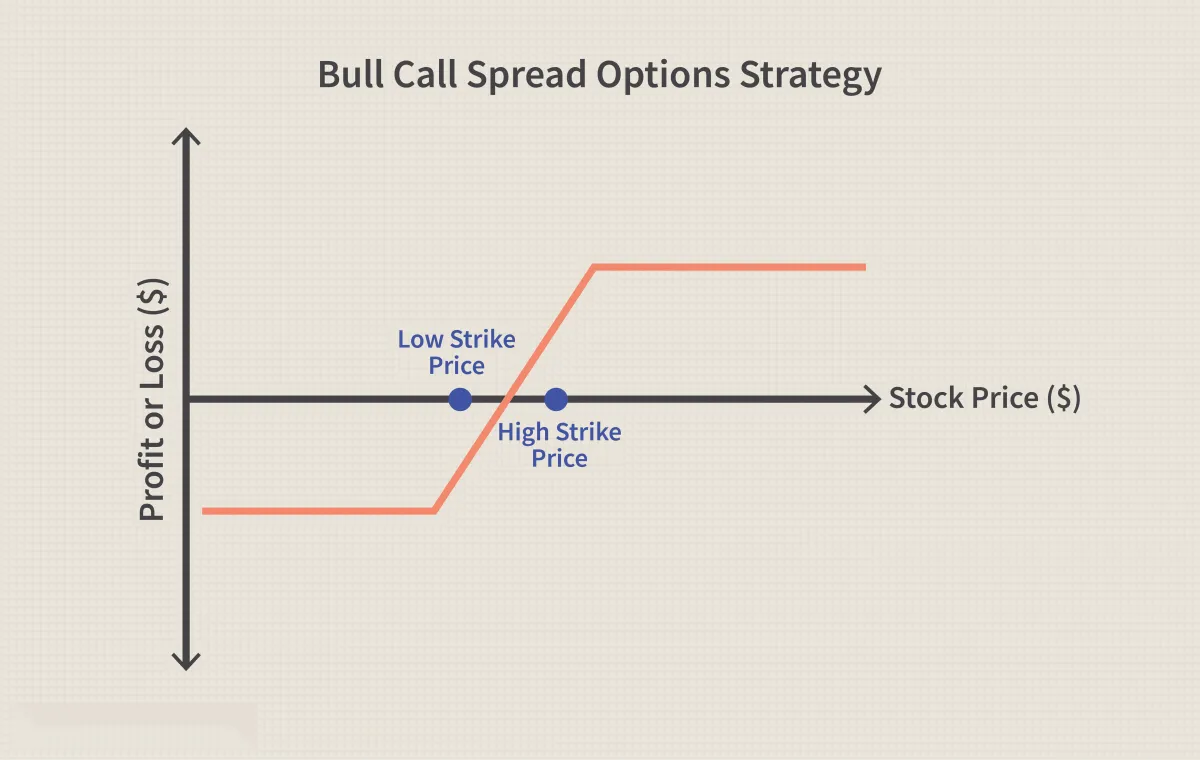

3. 牛市看涨期权价差

在牛市看涨期权价差策略中,投资者同时以特定的执行价格买入看涨期权,同时以更高的执行价格卖出相同数量的看涨期权。两种看涨期权将具有相同的到期日和标的资产。

当投资者看好标的资产并预计资产价格适度上涨时,通常会使用这种类型的垂直价差策略。使用这种策略,投资者能够限制交易的上涨空间,同时减少净溢价支出(与直接购买裸看涨期权相比)。

从上面的损益图中,您可以观察到这是一个看涨策略。为了正确执行该策略,交易者需要股票价格上涨才能从交易中获利。牛市看涨期权价差的缺点是您的上涨空间有限(即使用于溢价的金额减少)。当直接看涨期权价格昂贵时,抵消较高溢价的一种方法是出售更高行使价的看涨期权。这就是牛市看涨期权价差的构建方式。

4. 熊市看跌期权价差

熊市看跌期权价差策略是垂直价差的另一种形式。在该策略中,投资者同时以特定的执行价格购买看跌期权,并以较低的执行价格出售相同数量的看跌期权。两种期权都是针对相同的标的资产购买的,并且具有相同的到期日。当交易者对标的资产持看跌情绪并预计资产价格下跌时,可以使用此策略。该策略提供有限的损失和有限的收益。

在上面的损益图中,您可以观察到这是一个看跌策略。为了成功执行该策略,股价需要下跌。当使用熊市看跌期权时,您的上涨空间有限,但您花费的权利金会减少。如果直接看跌期权价格昂贵,抵消高溢价的一种方法是出售较低行使价的看跌期权。这就是熊市看跌期权价差的构建方式。

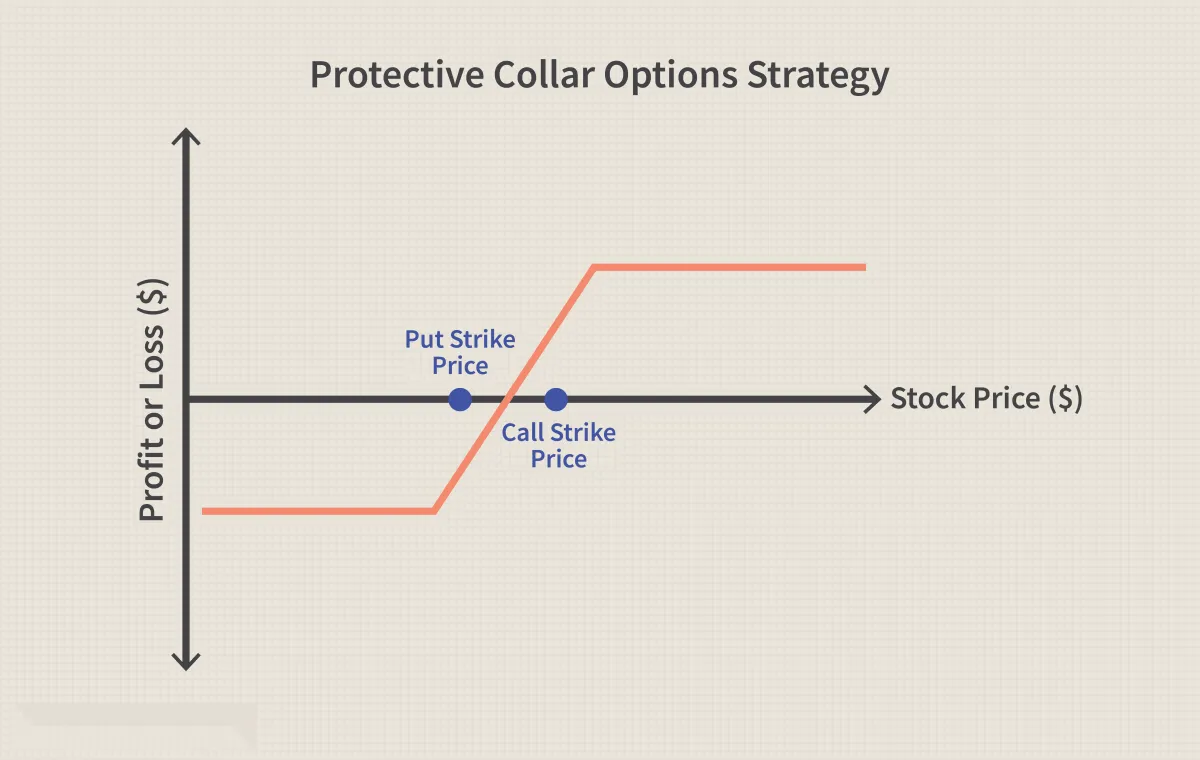

5. 防护环

当您已经拥有标的资产时,通过购买虚值(OTM) 看跌期权并同时卖出虚值看涨期权(相同到期日)来执行保护套策略。投资者在持有股票多头头寸并获得大幅收益后,通常会使用此策略。这使得投资者能够获得下行保护,因为多头看跌期权有助于锁定潜在的销售价格。然而,代价是他们可能有义务以更高的价格出售股票,从而放弃获得进一步利润的可能性。

该策略的一个例子是,如果投资者截至 1 月 1 日以 100 美元的价格持有 100 股 IBM 股票。投资者可以通过卖出一份 IBM March 105 看涨期权并同时买入一份 IBM March 95 看跌期权来构建保护套。在到期日之前,交易者将受到低于 95 美元的保护。代价是,如果 IBM 在到期前以 105 美元的价格进行交易,他们可能有义务以 105 美元的价格出售其股票。

在上面的损益图中,您可以观察到保护套是备兑看涨期权和多头看跌期权的混合体。这是一种中性的交易设置,这意味着投资者在股票下跌时受到保护。权衡可能有义务在空头看涨期权行使价时卖出多头股票。然而,投资者可能会很乐意这样做,因为他们已经体验到了相关股票的收益。

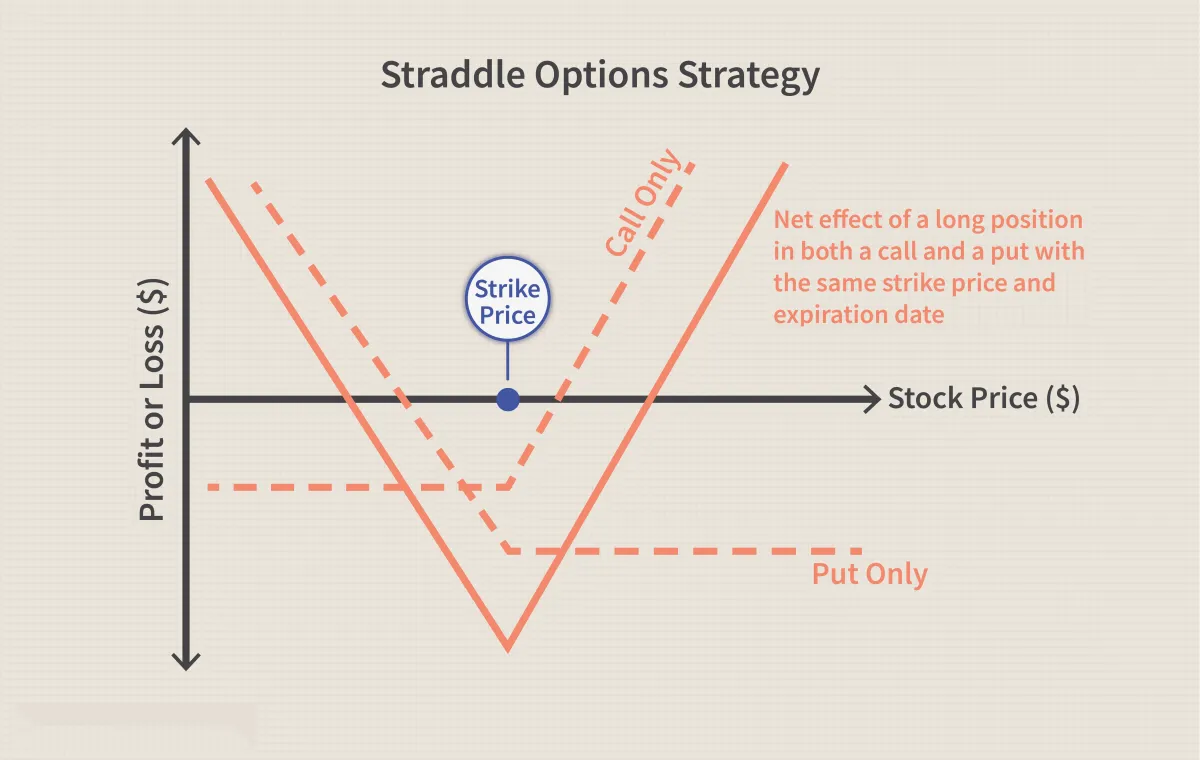

6. 长跨式

当投资者同时购买具有相同执行价格和到期日的同一标的资产的看涨期权和看跌期权时,就会出现多头跨式期权策略。当投资者认为标的资产的价格将大幅超出特定范围,但他们不确定该走势将采取哪个方向时,他们通常会使用此策略。

理论上,这种策略可以让投资者有机会获得无限收益。同时,投资者可能遭受的最大损失仅限于两个期权合约的成本总和。

在上面的损益图中,请注意有两个盈亏平衡点。当股票朝一个方向或另一个方向大幅波动时,这一策略就会有利可图。投资者并不关心股票的走势,只关心它的走势比投资者为该结构支付的总溢价更大。

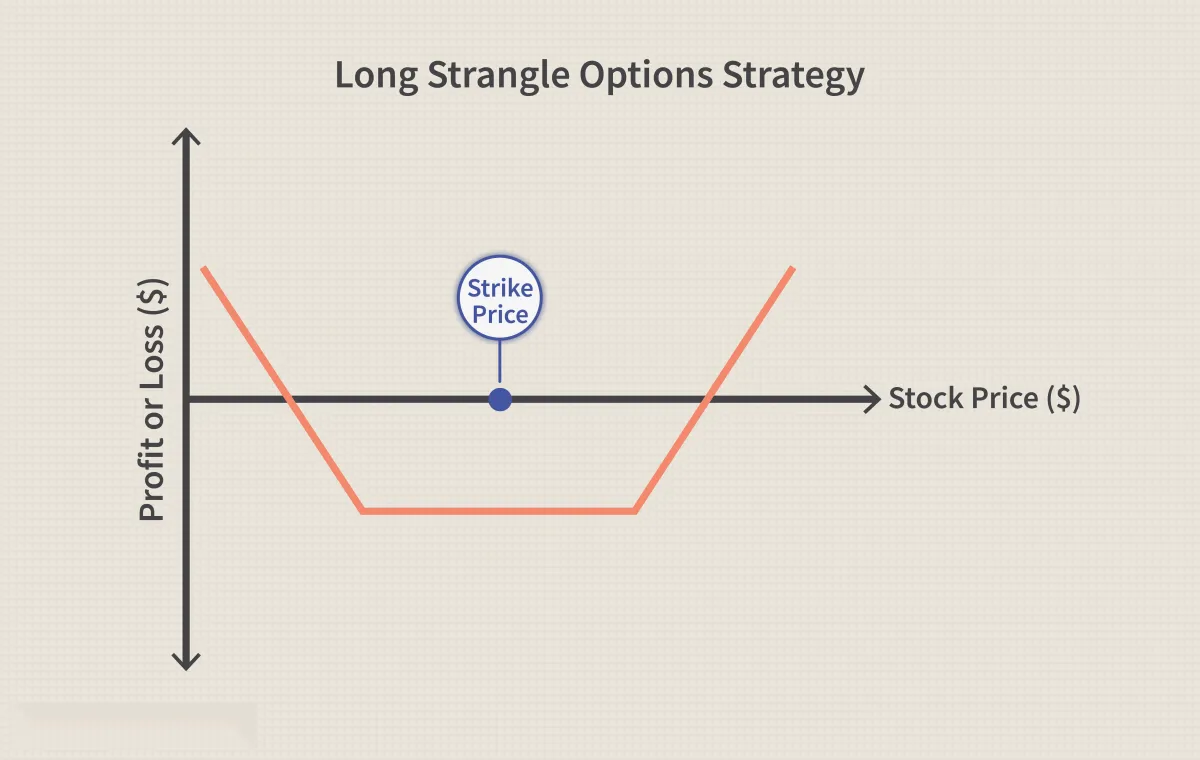

7. 长勒绞

在多头宽跨式期权策略中,投资者购买具有不同执行价格的看涨期权和看跌期权:对同一标的资产同时购买价外看涨期权和价外看跌期权相同的到期日期。使用此策略的投资者认为标的资产的价格将经历非常大的变动,但不确定变动的方向。

例如,该策略可以押注于一家公司的收益发布新闻或与美国食品和药物管理局 (FDA) 批准药品股票相关的事件。损失仅限于两种选择的成本(即花费的溢价)。宽式期权几乎总是比跨式期权便宜,因为购买的期权是价外期权。

在上面的损益图中,请注意橙色线如何说明两个盈亏平衡点。当股票价格(无论上涨还是下跌)出现大幅波动时,这种策略就会有利可图。投资者并不关心股票的走势,只关心股票的走势足以将一种期权或另一种期权置于价内。它需要超过投资者为该结构支付的总溢价。

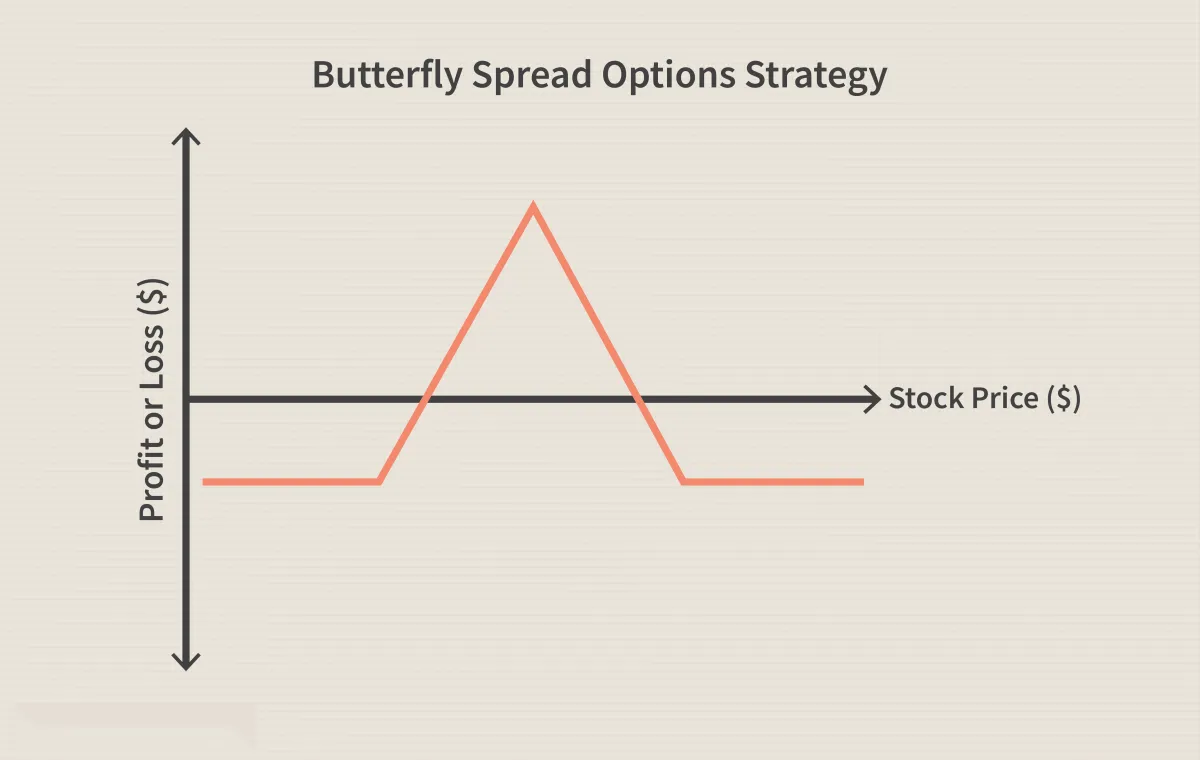

8. 多头看涨期权蝴蝶价差

之前的策略需要结合两种不同的头寸或合约。在使用看涨期权的多头蝶式价差中,投资者将结合牛市价差策略和熊市价差策略。他们还将使用三种不同的执行价格。所有期权均针对相同的标的资产和到期日。

例如,可以通过以下方式构建多头蝶式价差:以较低的执行价格购买一份实值看涨期权,同时卖出两份平值看涨期权并买入一份虚值看涨期权。平衡的蝴蝶展开将具有相同的翅膀宽度。此示例称为“呼叫飞行”,它会产生净借方。当投资者认为股票在到期前不会有太大变动时,他们会进入多头蝴蝶看涨期权价差。

在上面的损益图中,请注意当股票在平价 (ATM) 行使价点之前保持不变直至到期时,如何获得最大收益。股票走势距离 ATM 罢工越远,损益表的负变化就越大。当股票以较低的行使价或以下的价格结算时(或者如果股票以较高的行使价或以上的价格结算),就会出现最大损失。该策略的上行空间和下行空间均有限。

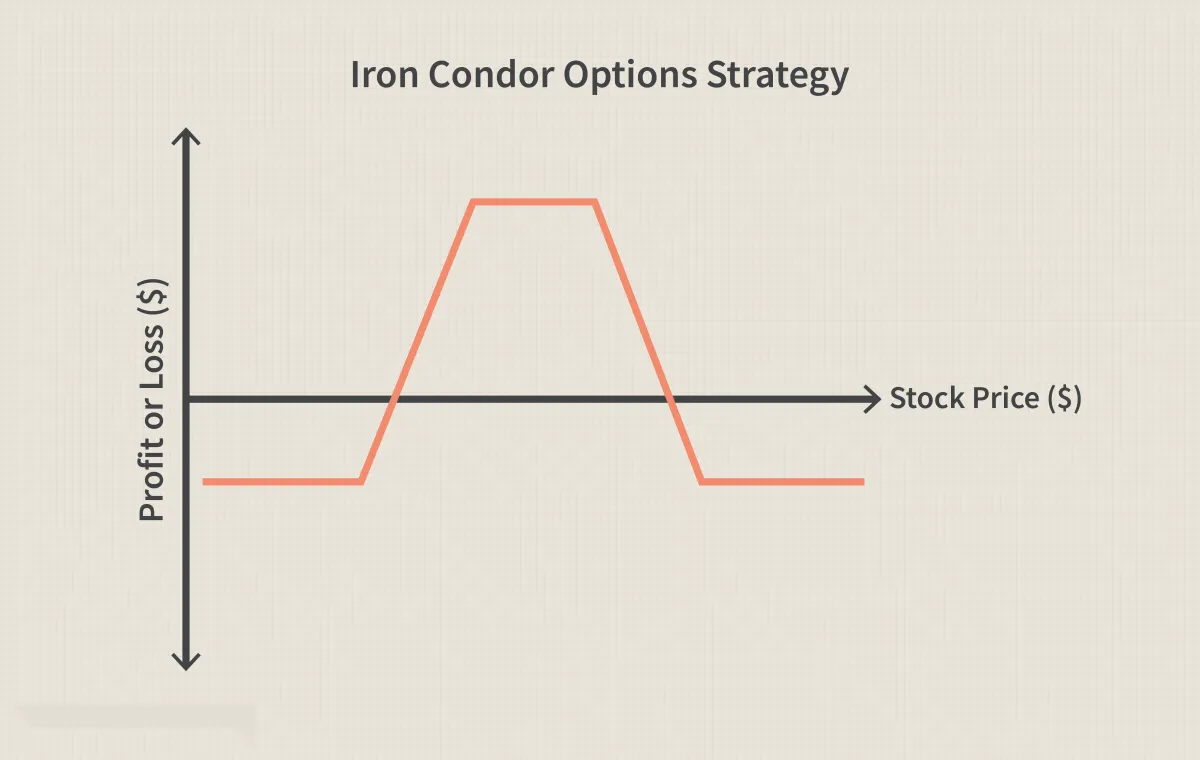

9. 铁秃鹰

在铁秃鹰策略中,投资者同时持有牛市看跌期权价差和熊市看涨期权价差。铁秃鹰的构造方法是卖出一份价外 (OTM) 看跌期权并买入一份行使价较低的 OTM 看跌期权(牛市看跌期权价差),然后卖出一份价外看涨期权并买入一份行使价较高的 OTM 看涨期权(牛市看跌期权价差)。熊市看涨期权蔓延。

所有期权都具有相同的到期日并且基于相同的标的资产。通常,看跌期权和看涨期权具有相同的价差宽度。这种交易策略在结构上赚取净溢价,旨在利用波动性较低的股票。许多交易者使用这种策略是因为其认为赚取少量溢价的可能性很高。

在上面的损益图中,请注意当股票保持在相对较宽的交易区间时如何获得最大收益。这可能会导致投资者赚取构建交易时收到的总净信用额。股票在空头行使价中移动得越远(看跌期权越低,看涨期权越高),损失就越大,直至最大损失。

最大损失通常明显高于最大增益。考虑到结构以较小增益完成的可能性较高,这在直观上是有道理的。

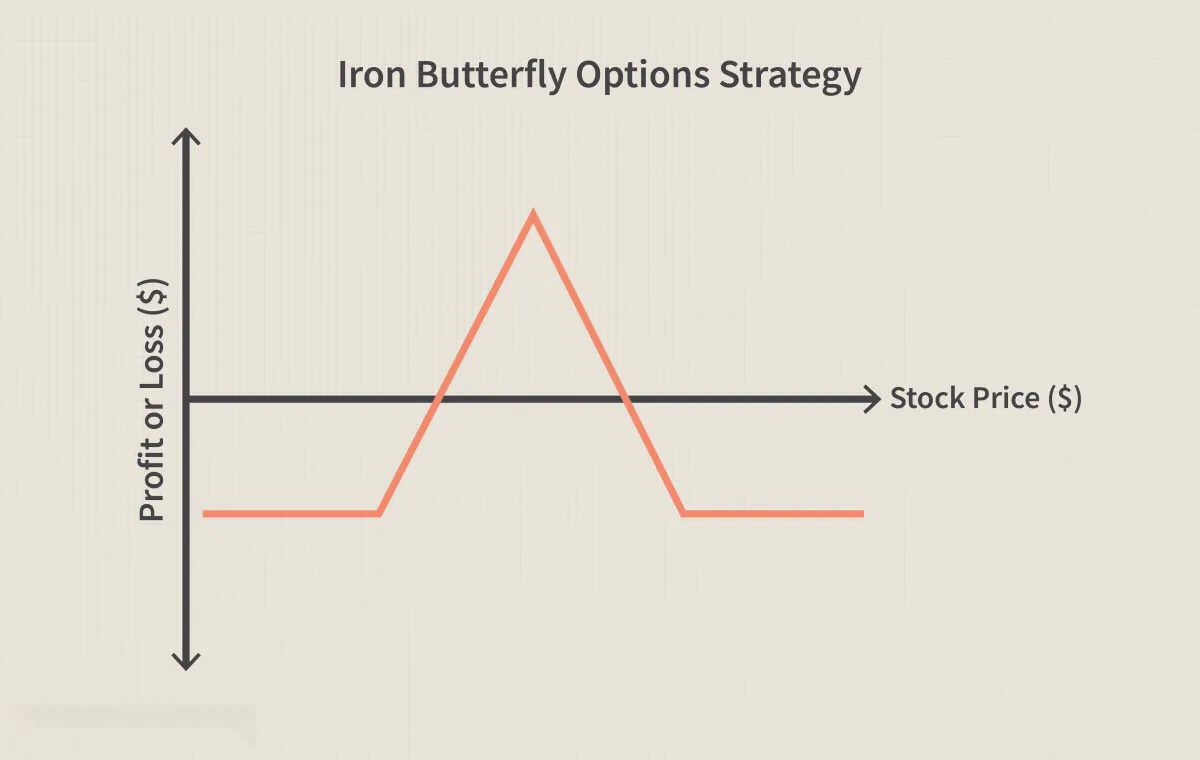

10. 铁蝴蝶

在铁蝴蝶策略中,投资者将卖出平值看跌期权并买入虚值看跌期权。同时,他们也会卖出平价看涨期权并买入虚值看涨期权。所有期权都具有相同的到期日并且基于相同的标的资产。尽管此策略与蝶式价差类似,但它同时使用看涨期权和看跌期权(而不是其中之一)。

该策略本质上结合了卖出平价跨式期权和买入保护性“翅膀”。您也可以将结构视为两个跨页。两种跨距具有相同的宽度是很常见的。长期的虚值看涨期权可以防止无限的下跌。多头虚值看跌期权可以防止下行风险(从空头看跌期权行使价降至零)。利润和损失都限制在特定范围内,具体取决于所使用期权的执行价格。投资者喜欢这种策略,因为它能产生收入,而且从非波动性股票中获得小额收益的可能性更高。

在上面的损益图中,请注意,当股票保持在卖出的看涨期权和看跌期权的平价行使价时,可获得最大收益。最大收益是收到的总净保费。当股票走势高于多头看涨期权行使价或低于多头看跌期权行使价时,就会出现最大损失。

哪些期权策略可以在横盘市场中赚钱?

横盘市场是指价格随着时间的推移不会发生太大变化的市场,使其成为一个低波动性的环境。空头跨式期权、空头跨式期权和多头蝶式期权在这种情况下都会获利,如果期权到期时一文不值(例如,以跨式期权的执行价格),则通过卖出期权获得的权利金将最大化。

保护性看跌期权是浪费钱吗?

保护性看跌期权是针对您的投资组合损失的保险。与所有其他类型的保险一样,您定期向保险公司支付保费,并希望您永远不需要提出索赔。投资组合保护也是如此:您支付保险费用,如果市场确实崩溃,您的情况会比您不持有看跌期权更好。

什么是日历价差?

日历价差涉及买入(卖出)一个到期日的期权,并同时卖出(买入)同一标的物不同到期日的期权。日历价差通常用于押注标的波动性期限结构的变化。

什么是盒式传播?

盒子是一种期权策略,它通过使用相同的执行价格做多牛市看涨期权价差以及匹配的熊市看跌期权价差来创建合成贷款。结果将是一个始终能在到期时偿还行使价之间距离的头寸。因此,如果您放入 20 次打击、40 次打击的盒子,它的过期时间总是价值 20 美元。到期前,其价值将低于 20 美元,使其功能类似于零息债券。交易者使用盒子借入或借出资金以进行资金管理,具体取决于盒子的隐含利率。