缠论第70课:一个教科书式走势的示范分析

本ID反复说过,结合律是至关重要的。这里的人,认真学过抽象代数的人少,所以不大明白运算规则对研究对象的决定性意义。对于走势来说,结合律就是连接走势之间关系最重要的规则,不深刻明白这一点,如何能明白走势本身?

无论如何结合,本ID理论对走势的分析原则是不变的。可以这样认为,本ID的理论,就是走势保持结合律下具有变换不变性的一套理论,而且可以严格地证明,是唯一能保持分解变换不变性且保持结合律的一套理论。如果有点现代数学常识,对这个理论的意义应该能多点了解。

本ID会随着走势的当下发展不断变换所看的中枢,根本原因就在于结合律。利用结合律,我们可以对走势进行最有利于观察的分解,这样才能更容易明白走势究竟在干什么。

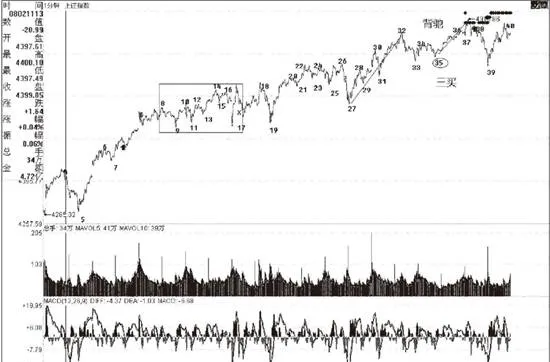

例如,到2007年8月15日,走势的一种最明显的划分已经自动走出来,就是8-17构成5分钟中枢。该中枢是4300点那个5分钟中枢上来后的一个新的5分钟中枢。这个中枢,任何学过本ID理论的人,都可以都可以当下指出。

般来说,形成这个5分钟中枢之后,在理论上只有以下三种走势。

1.向上出现第三类买点,走出1分钟向上走势类型,然后构成新的5分钟中枢。

2.向下出现第三类卖点,走出1分钟线向下走势类型,然后构成新的5分钟中枢。

3.中枢延伸,或出现第三类买卖点后扩展成大级别的30分钟中枢。

显然,在行情发展过程中,没必要去预测走势会选择什么。走势自然选择,操作者只需要观察就可以。现在走势自然选择了第一种情况。为什么?因为17-38构成完美的1分钟上涨走势,目前走势正围绕这个1分钟上涨走势的最后一个1分钟中枢32-35,扩展出新的5分钟中枢的雏形。

这个5分钟中枢,最终是要完成的,至于是扩展出大的30分钟中枢,还是继续出现新5分钟中枢的第三类买点之后继续中枢上移,再形成新的5分钟中枢,这无须预测,与8-17那个5分钟中枢一样对待就可以。

如果你是按30分钟级别操作的,这些5分钟级别的中枢移动、震荡之类的波动根本无须理睬,只要看明白就可以。

上图是上证指数2007年8月15日前后的1分钟K线走势图

如果你是按5分钟级别操作,就不要参与大于5分钟级别的震荡,等5分钟上涨出现背驰后走人即可。

如果你是按1分钟级别操作的,那么今天早上就该走掉。为什么?因为1分钟的上涨出现背驰。按照本ID的理论,后面必然至少回抽到最后一个1分钟的中枢之内,从而至少形成一个新的5分钟中枢。然后根据5分钟震荡走势进行回补就可以。

注意,按照多样性分解原则,新的5分钟中枢区间暂时先从最后一个1分钟中枢开始算起,后面的操作以此为准,等走势走出最自然的选择之后,再进行更合理的划分。按照这个暂时的划分,并不影响任何操作,5分钟中枢该怎么操作就怎么操作,如此而已。

在2007年8月15日的背驰判断中,关键是知道哪两段相比。显然应该是27-32与35-38这两段去比。实际对比中,看1分钟图去加两段对应的那些MACD柱子的面积太麻烦,所以可以看5分钟图。

这里把5分钟图给放上来了,图上相应对比的两段已经标记出来。下面MACD的向上箭头,对应的是回抽那一下,对应走势就是最后一个1分钟中枢形成的时候前后两段的对比。

上图是上证指数2007年8月15日前后的5分钟K线走势图

其实只要基本概念明确,当下地分析并不是什么难事。这里必须提醒一下,1分钟图上38标记的位置用向上箭头标出,那显然不是37开始线段的最高位置,但还是把37-38作为一个线段来划分,为什么?没有人规定线段的结束位置一定是最高或最低的,关键是要有至少3笔。

从37开始到最高的位置没有3笔,所以不能认为线段已经完成。但在1分钟级别上看,忽略线段内部的波动,37-38这一线段就结束在最高的位置。为什么?线段的存在是为了让图形规范化,就如同在5分钟中枢里看1分钟走势类型的重叠,是把整个1分钟走势类型的波动区域算在一起看,道理是一样的。

缠论点睛

1.依据结合律的原则,根据当下走势特性变换中枢,对走势做最有利于观察的分解。

2.8-17延伸出九段线段,可以看做5分钟中枢。17-38是一个两中枢的1分钟走势类型突破5分钟中枢,而后的32-35三个线段的回抽形成8-17的5分钟中枢的第三类买点。

3.17-38的1分钟走势类型中,35-38相对于27-32背驰,之后38-39的回跌使得32-35的1分钟中枢扩展为5分钟中枢。

4.需要注意的是,一个线段结束的位置不一定是最高点或者最低点,关键在于至少有3笔。

投资微言

对于散户来说,没必要长期持有一只股票。最快的方法就是用某级别第三类买点去操作,不参与任何的中枢震荡。出现卖点之后坚决走人,等待新的买点。