炒股

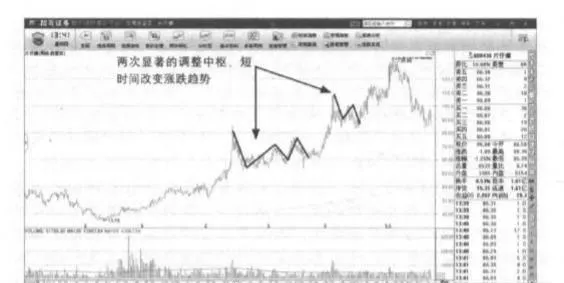

在逐級上漲的調整中樞中,股價的變化幅度是怎樣的呢?

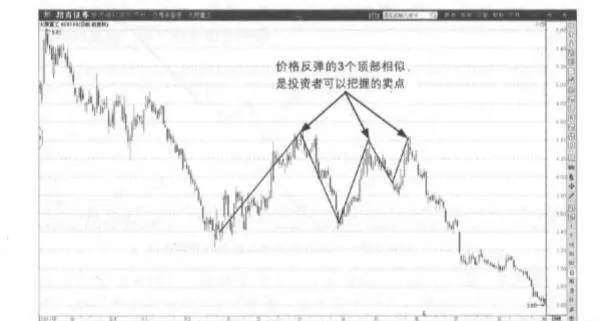

- 逐級上漲的調整中樞從價格高位來看,調整中樞中股價反彈強度可能會持續增強。也就是說價格反彈的高位會更高,投資者應該做好應對準備。在下跌趨勢中調整中樞中價格反彈強度增加,顯示價格短線表現搶眼,短線操作更容易獲得收益。

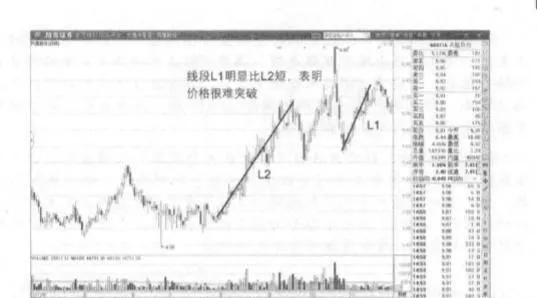

纏論中所說的背馳是什麼?背馳的作用是什麼?

- 背馳在纏論中,背馳是指試圖脫離中樞的運動因爲力度不足而失效。分析背馳之前,必須存在一箇中樞,只有這樣,談論背馳纔會有意義。調整中樞出現時,線段試圖脫離背馳走勢,但是因爲力度不足而失效。在突破失效以後,表明股價還是處於調整中。也就是說,調整中樞得到加強,而價格運行的趨勢還未明顯成型。

爲什麼說橫向運行的調整中樞,股價波動強度是可預測的呢?

- 橫向運行的調整中樞在價格在橫向運行時,調整中樞的價格波動非常符合矩形形態。這種價格形態,是比較規則的調整中樞的形態。股價波動強度大小適中,投資者很容易判斷調整中樞形態以及價格走勢。橫向運行的調整中樞,股價波動強度是可預測的。

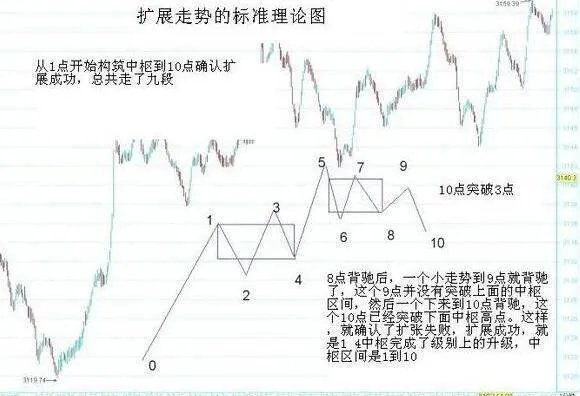

中樞延伸、擴張、新生與買賣點的關係

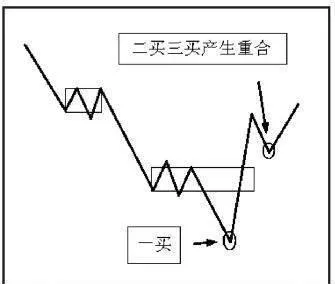

- 所有買賣點都必然對應着與該級別最靠近的一箇中樞的關係,而中樞有三種情況:延續、擴張與新生,所以下面分別講解一下不同情況下的買賣點情況。(1)中樞延續中樞延續表現爲盤整。在盤整中,所有離開中樞的運動都必然返回中樞,因此盤整的時候,在中樞之上是不存在買點的,只存在賣點。中樞之下是不存在賣點的,只存在買點。

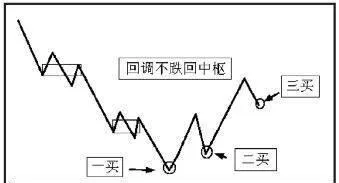

纏論技術中的二類買賣點

- 類買賣點從時間上看,二類買賣點是發生在一類買賣點之後的買賣點。第一類買點出現後,隨着第一次次級別的上漲結束,接着會有一次次級別的回調,這個回調製造出來的低點,是市場中僅次於第一類買點的較佳買入位置,這個買入位置就是纏論中的第二類買點。

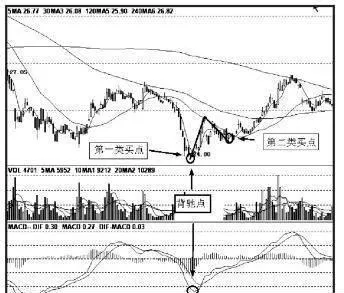

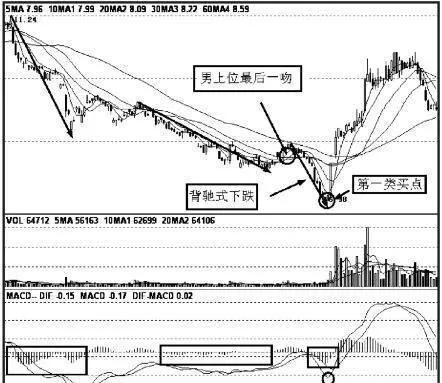

均線系統操作方法

- 纏論均線系統的操作方法,主要落實在兩個買賣點上,即第一類買賣點和第二類買賣點。第一類買點:用比較形象的語言描述,就是由男上位最後一吻時出現的背馳式下跌構成。(參見纏論動力學的背馳部分內容)如圖1-146、圖1-147所示,男上位最後一吻時出現的背馳式下跌低點,構成纏論均線系統的第一類買點。

纏論技術中的三類買賣點

- 類買賣點在第一類買點出現後,一個次級別走勢向上離開走勢中樞,然後以一個次級別走勢回試,其低點不跌回中樞區間,則構成第三類買點。一個次級別走勢向下離開走勢中樞,然後以一個次級別走勢回抽,其高點不升入中樞區間,則構成第三類賣點。

均線系統基本概念

- 均線系統基本概念在纏中說禪技術理論中,用纏中說禪自己的話說,均線系統只是作爲K線系統的一個輔助系統,但運用得好,一樣可以獲得穩定的收益。均線系統由不同週期的均線組成。最常用的週期有MA5. MA10、MA20、MA30、MA60、MA120、MA240等。圖1-132是K線走勢圖中各種不同週期的均線。

纏論技術理論圖解

- 第一類買賣點就是背馳點,第三類買賣點就是中樞破壞點。第二類買賣點就是次級別走勢中的第一類買賣點。以下跌趨勢爲例(上漲趨勢反向理解即可)。一個下跌趨勢確立後,走勢離開最後一箇中樞的下跌構成背馳式下跌,其背馳點就是第一類買點。因此第一類買點必然只能出現在中樞之下。

走勢中樞是如何構成趨勢的呢?

- 趨勢由走勢中樞構成當價格走勢確認以後,單邊趨勢是由調整中樞和脫離調整中樞的次級走勢構成的。也就是說,如果股價已經完成調整中樞.那麼就能夠脫離調整中樞,進入單邊趨勢中。調整中樞只是單邊趨勢中的一個蓄勢階段,是纏論中行情出現的基礎形態。

如何分割回升趨勢,從而來判斷買賣位置?

- 趨勢行情的分割 在股價處於回升趨勢時,價格短線震盪走強,這期間的趨勢可以被分割爲多個拉昇的次級走勢。也就是說從纏論的角度分析,回升趨勢由調整中樞和拉昇的次級走勢構成,這樣的形態組合就組成價格回升趨勢。如果股價持續上漲時間較長,那麼更多的調整中樞和股價的次級回升走勢將構成更加完美的牛市大行情。

在調整走勢中,如何使用中樞分割來確定價格運行情況?

- 調整走勢的中樞分割在調整走勢中,價格運行趨勢雖然不夠明確,這期間的中樞卻能夠被明顯分割。也就是說,使用中樞分割來確定價格運行情況,從而判斷買賣價格,還是比較好的一種手段。如果中樞分割運用在價格調整區間,看似橫向運行的複雜調整形態,就會被分割成不同的調整中樞,這對於投資者判斷買賣機會還是有很大幫助的。

纏論趨勢的完整性是什麼?

- 趨勢、調整、背離必須完整趨勢、調整中樞和背馳等,在纏論中必須是完整的。從纏論理論的基本理論來看,纏論首先是完整的走勢,並且每一部分都必須是完整的。纏論趨勢的完整性纏論趨勢,調整中樞雖然規模可大可小,但都是完整的價格走勢,這也成爲投資者判斷價格走勢的基礎。

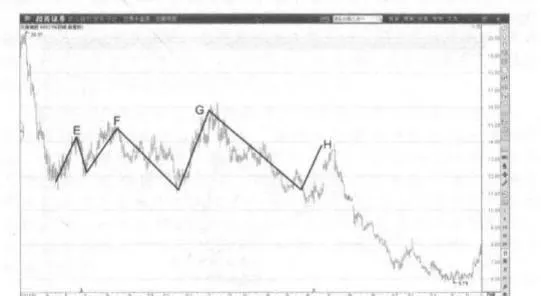

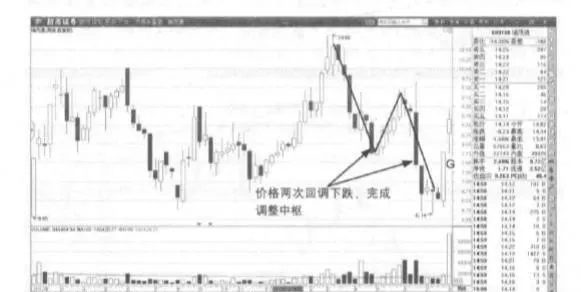

如何進行分割下跌趨勢進而來判斷買賣時機呢?

- 下跌趨勢分割 在下跌趨勢中,調整中樞與次級回落走勢構成了個股完整的回落趨勢。這時,分割下跌趨勢同樣需要使用調整中樞和價格次級回落的單邊走勢。如果使用得當,那麼投資者就可以獲得不錯的回報。事實上,價格震盪回落時,投資者能夠在股價調整期間發現價格的波動特徵,尋找到恰當的買賣時機。

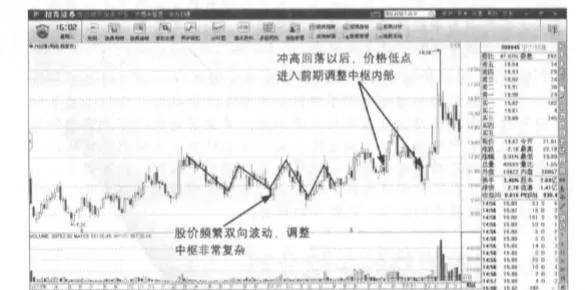

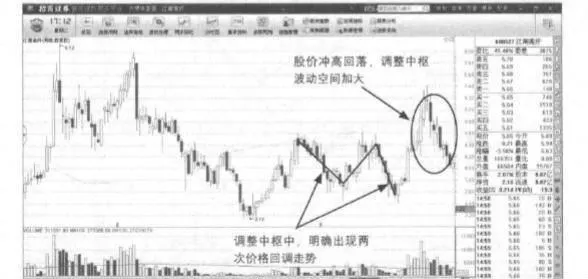

在調整中樞的擴張趨勢中,股票的價格是如何波動的呢?

- 調整中樞的擴張在股價調整時間過長的情況下,調整中樞不僅僅能夠延伸,還能在價格波動範圍上擴張。也就是說,雖然股價並未脫離波動區域,但是價格的波動空間增加了,這也爲投資者選擇買入股票的位置增加了難度。事實上,如果股價波動強度增加,調整中樞的波動範圍也會提高,投資者不管在什麼價位買入股票,都有可能出現短線被套牢的情況。

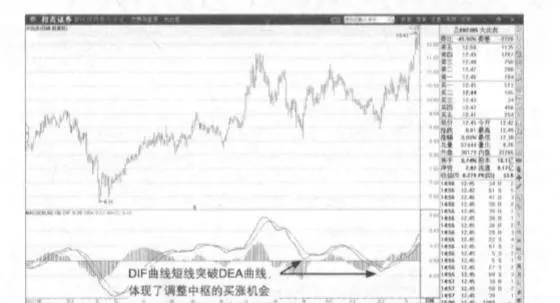

指標形態處於規模較大的調整形態時,對應的買入和做空的機會是什麼?

- 指標形態的買賣模式從技術指標上分析,買賣的機會出現在指標折返信號出現之時。例如:MACD指標的DIF曲線向上穿越DEA曲線時,對應的買點就會形成。相反,DIF跌破DEA曲線之時,做空的機會就會出現在雙向操作的過程中,就體現了這樣的交易機會,指標形態處於規模較大的調整形態時,對應的買入和做空的機會體現得更加明確。

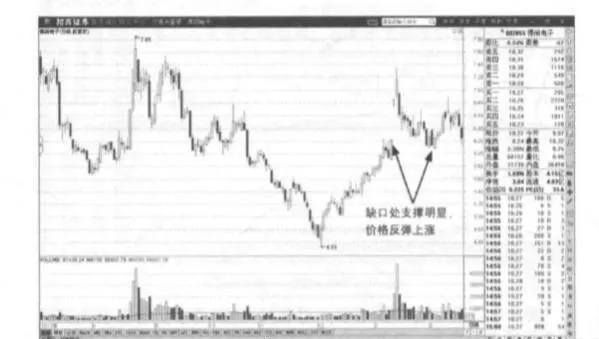

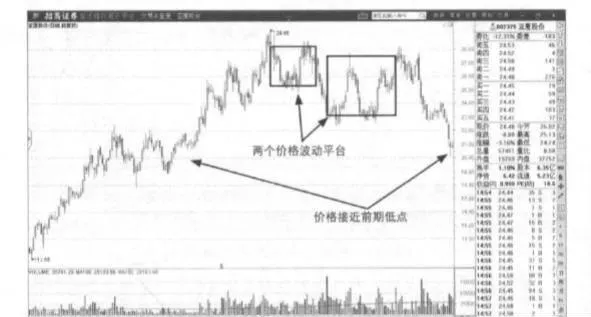

如何根據支撐和壓力來判斷股價的波段區間?

- 根據支撐壓力判斷波段區間根據支撐和壓力位置判斷買賣機會還是不錯的方法。其實,股價遇到陽力以後必然出現折返的走勢,阻力位置就是投資者買賣股票的價位。在調整中樞中,當價格反彈至高位時,投資者可以考慮做空。壓力位將明顯阻礙股價上漲走勢,而對應的價格就是不錯的做空時機。當然,價格短線反彈至高位時,壓力位也會體現爲做空的機會。

當在調整形態中,股價處於明顯的矩形形態中時應如何把握買賣點呢?

- 調整形態明顯的買賣模式在調整形態中,股價處於明顯的矩形形態中,是非常容易把握的買點和賣點。矩形當中的價格雙向波動節奏更容易把握。而價格的低點就是股價首次回落的價格位置,股價反彈的高位是投資者短線做空的機會。隨着主力不斷洗盤,股價圍繞高位和低點不斷脈衝波動。

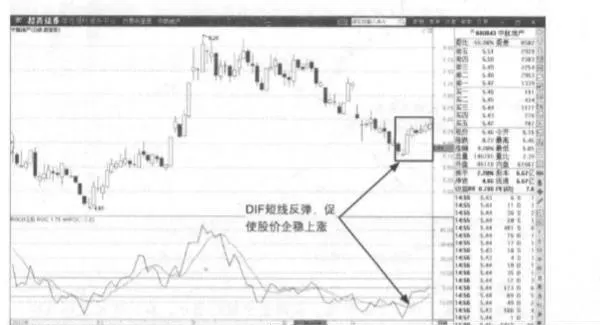

投資者如何根據技術指標來判斷波段空間?

- 技術指標上判斷波段空間從技術指標上判斷波段空間時,投資者同樣能夠發現價格的低點和高位。事實上,股票價格波動的價格低點和高位,在對應的技術指標上反應也非常清淅。從這一點來看,投資者其實能夠很容易地就掌握買賣點。從實戰的角度分析,買賣機會已經得到體現。

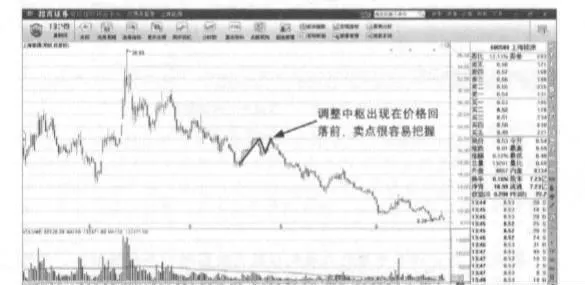

支撐壓力位置的買賣模式是什麼?

- 支撐壓力位置的買賣模式支撐位置和壓力位置提供的買賣點還是有效果的,因爲股價就在這樣的價位上出現了折返走勢。在股價回升過程中,衝高回落的價格高位,是接下來價格反彈遇阻的重要賣點。其實,股價在圍繞調整中樞運行的過程中,投資者可以很容易做空在前期價格高位還未達到時。