通過以上的案例發現股價長期橫臥在中長期均線之上震盪整理,形成一個或者N個黃金坑,後幣往往具有驚人的爆發力,其原因是什麼呢?

橫有多長,豎有多高

這是一句股諺,蘊含了大道至簡的規律性。爲了實現低買高賣,獲取超額利潤,主力必然在股價的低位吸納足夠多的籌碼,而對於大資金而言,這種吸納籌碼的過程有時會非常漫長。

超大資金不像中小散戶幾秒鐘即可買進一隻股票,而是會考慮買進的成本、佈局的時間週期、市場大環境等因素,使得吸納過程成爲一種戰略性的計劃。

在吸納的過程中,主力會採取反覆的震盪、拉昇、打壓、砸盤、箱體內高拋低吸,甚至不惜用“苦肉計”的方式讓投資者交出手中的廉價籌碼。主力耐心地在底部儘量獲取足夠多籌碼的一個重要原因是遵循“一年不開張,開張喫三年”的策略,用賭徒的話說就是:“不胡則已,要胡就胡個大的。”

籌碼吸納戰略完成後,主力接下來的任務就是如何拉昇股價來獲得足夠大的上漲空間,達到利潤最大化的目的。因爲只有足夠高的“豎”(利潤)才能把足夠多的“橫”(籌碼)兌換成真金白銀,完成戰略性籌碼的空間轉換。如果能夠明白這個博弈過程,那麼不難理解爲何主力資金在中長期均線附近長期橫盤、潛伏,也不難理解“橫有多長,豎有多高”了。

因此,主力資金長期橫盤中長期均線是一個戰略性蓄勢的過程,一個厚積薄發的過程。雖然主力資金在中長期均線附近橫盤是爲了吸納足夠多的籌碼,但是股價向上爆發往往需要一個上漲的契機來“點火”。那麼什麼是上漲的契機呢?就是股價上漲的催化劑。根據人股幣場的特點,除了業績突變這個基本面因素外,是否具有誘惑力的題材是股價能否被“點火”的一個非常重要的因素。

股價上漲催化劑

“橫有多長,豎有多高”是股價完成上漲前的技術性準備,而股價向上的爆發往往需要上漲催化劑—題材的刺激!A股市場是個講題材的投機場所,有時甚至到了“崇拜”的境地。一個符合政策導向的熱點題材往往可以使股價短時間翻番.

價值投資者對於題材通常是嗤之以鼻、不屑一顧的,但是價值投資在中國資本市場同樣受到垢病,原因是中國股市還處於資本市場發展的初期階段,在國際上還處於封閉狀態,股市受政策影響非常大,還沒有像發達國家股市那樣經歷過脫胎換骨的過程。上市公司治理還不規範,市場投機濃厚,期望在這樣一個市場裏進行完全的價值投資往往是一廂情願。其實,筆者不是反對價值投資,而是更認同價值投資必須符合中國國情.

2007年巴菲特訪問韓國時,有投資者問:“韓國股市的結構不適合巴菲特式的價值投資,對此您有何看法?”他反問說:“如果不是價值投資,難道要進行無價值投資嗎?”並強調說:“沒有其他的代替方案。”巴菲特的理念很清楚,好的投資都是價值投資,而且有普遍適用性。但是,不要忘記“中國股市的不成熟,常常造成暴漲暴跌”,股市估值區間變化較大,牛熊交替較快,與其說價值投資,不如說價值投機更貼切。

舉例來說,巴菲特以1.5-1.7港元/股買入中國石油H股,再以十幾港元賣出,就是在我們眼皮底下上演的一幕經典的價值投資案例,但很多內地的投資者以48元買入中國石油A股,不僅未能獲得超額回報,反而被嚴重套牢,以至可能套牢數十年。

當然中國股市也有成功的價值投資案例。比如招商銀行、萬科、貴州茅臺等這些藍籌股2011年同2003年、2005年相比股價都有幾倍或者幾十倍的漲幅,但如果從價值投資的普遍性而言,卻不能說明問題。甚至像中國股市價值投資代表人物但斌、林園等最後都以價值投資失敗而告終。還有許許多多的無論是公募基金還是私募基金都經常上演僞價值投資失敗的遊戲,2008年基金驚人地虧損1萬億人民幣就是有力的證明。

先不去討論價值投資與價值投機哪個更正確,除了業績這個要素以外,題材是股價上漲的催化劑,這是一個不爭的事實。成飛集成在2010年6月,每股收益只有兩毛多的業績卻依靠一個新能源鏗電池題材,硬是從啓動前的11元拉昇至52.39元,漲幅達到376%!而股價翻三倍的過程僅僅用了36個交易日;三峽水利在啓動前只有12.71元,依靠水利大投資的題材,股價僅用了10個交易日就幾乎翻番。諸如此類的例子還有很多。

價值投資與價值投機兩者其實並不矛盾,問題在於適者生存。價值投資勢必是中國股市未來的發展趨勢及方向,但前提是人民幣的國際化、A股市場改封閉市爲開放市、上市公司治理相對規範、消除融資功能大於投資功能的弊端、恢復股市作爲宏觀經濟晴雨表的功能等,否則在中國股市單純搞價值投資會出現“水土不服”。

價值投機更適合中國股市的土壤。正如黑格爾的名言“存在即合理”,因此,價值投機盛行有其必然的邏輯性及合理性。最大的原因就是中國股市處於資本市場發展初期,上市公司治理不規範,業績造假、內幕交易、關聯交易、虛假陳述、隱藏利潤等現象充斥市場。因此,炒題材、炒概念的贏利模式很難在短時期之內消失,價值投機依然有其豐厚的生存基礎。

從實戰的角度來看,股價上漲的催化劑既可來自業績的突變,也可來自題材的刺激,尤其是重大政策性題材及基本面題材往往可以快速點燃上漲之火。如果一隻股票不但具有好的業績,同時又具有重大熱點題材,無疑股價更具有向上爆發的潛力。

筆者把業績及題材稱之爲“雙引擎”。所謂雙引擎就相當於股價有兩個上漲的發動機,爆發潛力及後勁勢必比缺乏業績及題材的股票更強。雙引擎的股票在實戰中往往也更容易受到主力資金及投資力量的重點關注。

下面介紹個經典黃金坑案例。

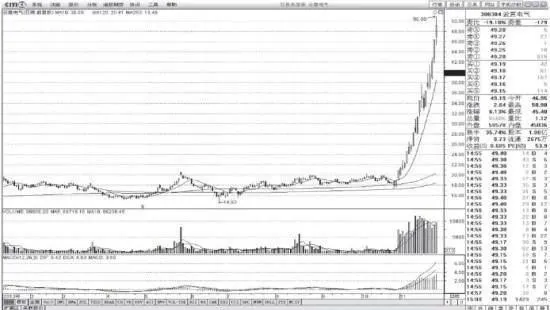

雲意電氣(300304):股價N次回靠120日均線及年線形成了一個大週期的平臺,並於2013年10月30日在高送轉題材的強烈追捧之下展開令人歎爲觀止的翻倍行情!自2013年10月30日17.62元起至11月29日的20天時間裏,漲幅達到驚人的1.88倍,而股價就是自年線處展開凌厲的進攻的(見圖)。

雲意電氣

有人說,“上帝”是公平的。尤其對於炒股票的股民而言,機會與風險都是等同的。黃金坑就是“上帝”給你的機會,但一定是少數投資者能夠把握,埋伏其中,而大多數投資者勢必是追高的套牢族。道理很簡單,許多投資者在股市中總是把恐懼與貪婪搞反,這也是少數人賺錢,多數人賠錢的規律性。

要想成爲賺錢一族,除了條件框架的追漲之外,潛伏黃金坑既是後發制人式的操作,同時也是相對安全的操作。因爲與追漲相比,低吸更容易控制風險,有效的低吸甚至可以把風險最小化。