(一)市場本質屬性探究

我們置身於投資市場。無法迴避市場確定性與不確定性的本質思考,因爲,作爲重大的市場哲學命題,對市場確定性與不確定性的認知與理解,是理解市場一切行爲的前提與關鍵。

市場確定性理論

市場確定性理論認爲,市場的行爲都是確定的。一切圖表在趨勢分析者眼中都存在價值,基於這樣的假設:所有投資都會受到經濟、政治、社會因素影響,而這些因素會像歷史一樣不斷重演。譬如經濟如果在大蕭條之後復甦,物價、股市、黃金等都會一路上漲。升之後會有跌,但跌完後會升得更高。即使是做短線,彭響投資價俏的也離不開上述所說的因素,只要投資者能夠預測是哪些因素在支配着價格,他們就可以預知未來走勢。對股票而言,圖表趨勢、成交量、價位等反映了投資者的心態趨向。

市場不確定性理論

與市場確定性理論相對立的就是市場不確定性理論。市場不確定性理論的典型代表就是隨機漫步理論。

隨機漫步理論(Random Walk)認爲,證券價格的波動是隨機的,像一個在廣場上行走的人一樣,價格下一步將走向哪裏,是沒有規律的。證券市場中,價格的走向受到多方面因素的影響,一件不起眼的小事也可能對市場產生巨大的影響。從長時間的價格走勢圖上可以看出,價格七下起伏的機會差不多是均等的。

隨機漫步理論指出,股票市場上有成千上萬的精明人士,並非全部都是愚昧的人。每一個人都懂得分析,而且資料流入,市場都是公開的,所有人都可以知道,並無什麼祕密可言。既然你知,我也知,股票現在的價格就已經反映了供求關係,或者本身價值不會相差太遠。所謂內在價值的衡量方法,就是看侮股資產值、市盈率、派息率等其本因素,以此決定價值的大小。這些因素亦非什麼祕密,只要翻翻報紙或雜誌就可以找到這些資料。如果一隻股票資產值10元,斷不會在市場變到值100元或者1元,市場不會有人出100元買人這隻股票或以l元沽出。現時股票的市價已經代表了千萬精明人上的看法,構成了一個合理價位。市價會圍繞內在價值上下波動,但這些波動卻是隨意的,沒有任何軌跡可循。

買方與賣方同樣聰明機鉀,他們都能夠接觸到同樣的資訊,因此在買賣雙方都認爲價格公平合理時,交易纔會完成,此時股價確切地反映了股票的實質。

“股價變動基本上是隨機的”。這一說法的真正含義是,沒有什麼能夠戰勝股市,股價早就反映了一切,而且股價不會有系統的變動。天真的股民如果對着報紙的股票版投擲飛鏢,也照樣可以選出戰勝市場的投資組合。

不確定性表現在市場理念、市場行爲等宏觀和微觀的各個方面。

市場微觀層面不確定性的主要特徵是:

(1)市場不確定的客觀性。不確定的市場行爲,無論其範圍、程度、頻率還是形式、時間、強度等都可以表現出不同形態,但它總是以獨特的方式表明自身的存在,是一種必然出現的行爲或事件。

(2)市場不確定的複雜性。不確定的市場行爲的發生是必然的,但是,不確定的市場行爲在何時、何地發生以及發生的範圍和程度等完全是一種偶然的、雜亂尤章的組合,並存在不確定的結果。

(3)市場不確定的潛伏性。市場行爲具有內涵的肯定性和外延的偶然性,並且不確定性發生的概率是難以準確計算的。

(4)市場不確定的相對性。是指不確定性可以在一定時候、一定程度上防止或減少,在一定時候又是不斷變化的。

(5)市場不確定性的兩重性。市場行爲的不確定性造成交易結果的不確定,任何交易行爲既可能造成損失,也可能獲取盈利。

市場行爲的本質思考

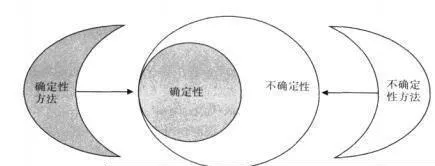

市場行爲究竟是確定的,還是不確定的?趨線交易實戰技法指出:趨勢同時具備確定性與不確定性兩個截然不同的屬性,兩者之間的矛盾性恰怡體現了市場對立統一的本質屬性。趨勢研究的終極目標是同時研究趨勢的確定性與不確定性。當能夠有效地界定趨勢的確定性時,便同時界定了趨勢的不確定性;而當能夠有效地界定趨勢的不確定性時,便同時界定了趨勢的確定性。以確定性或不確定性的單一思維認知市場、研究趨勢,必將離真實的市場越行越遠(圖1-1-4)。

圖1-1-4

上述有關趨勢的確定性與不確定性的解讀要點包括六個方面:

(1)市場是由確定性與不確定性構成的混合體,即市場既包含確定性,也包含不確定性。

(2)市場的確定性與不確定性在同一層面上是對立的,在不同的層面上又是統一的。

(3)市場的確定性與不確定性不是整體與局部的關係,也不是從屬關係,而是一個對等平行關係。

(4)市場的確定性與不確定性具有高度的獨立性,並存在於市場之中,共同構成了市場的真實狀態。

(5)市場的確定性與不確定性之間並不存在相互的影響力和改變力,這也是各自高度獨立性的體現。

(6)趨勢的確定性部分要用確定性的方式分析,不確定性部分要用不確定性方式分析。

必須指出的是,趨勢的確定性與不確定性具有主觀性與客觀性的雙重屬性。就客觀性而言,趨勢的確定性與不確定性是其市場的本質屬性,是客觀存在的,就主觀性而言,趨勢的確定性與不確定性又與投資者對趨勢的認知水平密切相關。投資者對市場認知的水平越高,對趨勢的確定性的比例越大,不確定性的比例越小;而投資者對市場認知的水平越低,對趨勢的確定性的比例越小,不確定性的比例越大。

市場行爲的“肩膀”

考你一個格鬥專業的問題:如果你與對手面對面站立,準備格鬥,你如何做到發現對手先出哪一隻拳,或者先出哪一隻腳?你的眼睛最應該關注對手的哪一個部位?

相信絕大多數讀者會這樣回答:我的眼睛當然要關注對手的拳與腳,看到哪隻拳出來就是哪隻拳,看到哪隻腳出來就是哪隻腳。

這是一種本能的回答,但並不專業,也不一定有效。其實,如果你的眼睛緊盯着對手的拳與腳,將會出現以下問題:

(1)如果你緊盯着對手的拳或腳,當你發現對手的拳或腳出來之時,正是對手拳或腳處於加速狀態的時候,如果你的反應稍稍遲緩,在你的防守動作還沒有到位之前,就已經被對手擊中了。

(2)與腳的上下排列位置與眼睛的水平位置並不一致,無法在近距離有效地同時觀察到拳和腳的動作,這勢必會造成顧此失彼的結果。盯着拳,就會忽視腳;盯着腳,就會忽視拳,更何況對手有兩隻拳與兩隻腳。如果對手聲東擊西,將讓你防不勝防。

正確的答案是:盯下對手的肩膀。爲什麼要盯住對手的肩膀呢?因爲肩膀是對手行爲的關鍵點,對手的任何一個出擊動作都將通過肩膀預先發出信號:哪一側肩膀後移,則將在這一側出拳;哪一側肩膀上抬,則將在這一側出腳。不信你可以試試,親自感受一下肩膀發出的信號。

盯住對手的肩膀將有效地改進我們格鬥的水平與質量,主要表現在以下兩個方面:

(1)鎖定一點,使對手的不確定性動作變成確定性的動作。

如果我們僅以對手的四個(兩拳兩腳)可能的出擊點作爲觀察對象,對手的出擊動作將變得非常不確定,我們無法有效地確定對手會以哪個出擊點進攻。如果鎖定對手的肩膀。那麼我們將很容易發現對手的出擊點,對手的出擊行爲將變得非常確定。因此,鎖定對手的肩膀,使對手的進攻行爲由不確定性動作變成了確定性動作,並且對手的肩膀與我們的眼睛處於相同的水平位置。

(2)對手出擊信號提前,爲我們的防守反擊贏得了寶貴的時間。

由於對手肩膀的動作產生在對手出擊動作之前,是對手出擊動作的準備階段,使得我們可以提前知道對手的出擊點,爲防守贏得了寶貴的時間,使我們可以同步與對手進行防守反擊準備。

對肩膀的舉例說明,形象而深刻地揭示了不確定性與確定性關係演化的過程,對於市場不確定性與確定性的研究帶來了如下的重要啓示:

(1)市場不確定性是客觀的,也是主觀的。

市場行爲的不確定性永遠客觀存在,這是一個不爭的事實。但對不確定性的認知比例會因人而異。對於剛入市的新手而言,市場的一切行爲都可能充滿不確定;而對於一名資深的市場研究者來說,市場的不確定性所佔的比例相對較少,這些人往往是市場“肩膀”的發現者。

(2)市場的不確定性往往可以轉化爲確定性。

正是由於市場不確定性的主觀性與相對性,市場不確定性與確定性可以通過有效的市場研究進行轉換。不確定性轉化爲確定性,完全取決於研究者對市場的認識水平。市場“四個”不確定的出擊點,最終被“一個”確定性的觀察點所化解。

(3)確定性研究是市場研究的最高目標。

雖然我們承認並尊重市場的不確定性,但如何有效地發現市場行爲的關鍵點,即如何確定市場趨勢的“肩膀”,必將成爲市場研究者的最高目標和永恆使命。

(4)不要以主觀的確定性思維研究市場的確定性。

研究市場確定性的前提是承認並柞重市場的不確定性,而不是以統計學的概率判斷市場的確定性。同時必須強調的是,人類目前對市場的確定性的認知仍是相對的,仍處於概率性階段,絕對的、公理性的市場認知目前並不存在。

結構理論技術屬性

趨勢結構理論是以趨勢結構爲分析視角。以平衡法則爲技術基石,研究市場行爲的發展與變化。它同時具有分析技術與交易技術雙重的屬性,表現爲趨勢結構理論既能夠對趨勢運動展開預測,又能夠對趨勢運動展開跟蹤。

趨勢結構理論的分析屬性

趨勢結構理論本質上是一種技術分析的方法。它依據過去、現在的趨勢狀態,預判趨勢未來的發展與變化,爲交易決策提供依據。它與所有的技術分析方法一樣。既具有其自身的特色,也具有其大然的缺陷。面對變化無常的市場,它時常不得不打上遺憾與無奈的印記。

爲了更深人地闡述技術分析的本質,作者在此引入兩個重要的經濟學方法論概念:規範分析與實證分析。這對於讀者理解所有證券投資技術理論的性質是極其必要的。

規範分析(Nonnative Analysis)就是對經濟現象、經濟運行狀態作出是非曲直的主觀價值判斷,力求回答“應該是什麼”以及社會經濟問題應該怎樣解決。這種方法以一定的價值判斷爲基礎,提出以某些準則作爲經濟理論的前提和制定政策的依據,並考察如何才能符合這些準則。

實證分析(Positive Analysis)就是對研究對象,“是什麼”、”爲什麼”、“怎麼樣”的探討,即試圖對研究對象的內在規律作出解釋。經濟學中的實證分析就是對經濟或社會現象的內在規律或機理進行客觀分析,提出邏輯一致的解釋性結淪,並對這種解釋性結論進行適當的檢驗。

“70年代世界油價暴漲主要是由於壟斷力量造成的。”這句話就是比較客觀的,是一名經濟學家通過分析經濟模型得出的結果,你無可辯駁。這就是實證分析。

“效率比平等更重要。”世界上沒有一個經濟定理這樣說,而平均主義者會認爲平等更重要。這是主觀評價,是規範分析。

世界經濟學的最高獎項—諾貝爾經濟學獎只面向實證經濟學,而排除規範經濟學。然而,所有的證券投資技術理論都是規範分析的產物,因此,諾貝爾經濟學獎水遠與證券投資技術理論無緣。1720年,科學巨匠牛頓也曾在證券市場上遭受重大挫敗。能夠預測天體運行軌跡的牛頓,也無法預測股市的走勢。輸光了錢後,他坦白地說:“我能算出天體運行的軌跡,但算不出人類的瘋狂。”因爲“市場不是自然的函數”。

儘管“市場不是自然的函數”,卻是一個智慧的戰場。智慧雖然不能被量化和實證,但往往能克敵制勝。完美的投資技術理論永遠不會存在,但優秀的投資技術理論卻更趨於市場的真實,更趨於科學和合理,更能夠滿足交易實戰的需求。

趨勢結構理論的交易屬性

趨勢結構理論的交易屬性還休現在對趨勢的跟蹤能力方面,即趨勢結構理論以市場客觀事實爲決策依據,尊重市場的不確定性,強調趨勢的當下性,並及時修正自身的跟蹤技術基準。

趨勢結構理論的跟蹤能力體現在其預判的當下性,而其預判的當下性則是以“下一步”作爲交易決策的着眼點。其內涵是:先前的趨勢結構對當前的趨勢結構影響最大,當前的趨勢結構總是以平衡的方式追求與先前趨勢結構的相似性。因此,

趨勢結構理論的交易屬性主要表現在以下三個方面:

(1)趨勢結構理論對趨勢的預判服從趨勢當前的結果。

趨勢結構理論強調對趨勢運行軌跡的預測,主要體現在對趨勢方向與幅度“模糊之精確”的把握方面。雖然趨勢結構理論具有精確的預測手段,但其更注重對趨勢運行結構,與方向的預判。而當市場的預判失敗時,趨勢結構理論承認並無條件地服從於市場的結論,及時進行自我修正。

(2)趨勢結構理論更強調對“下一步”趨勢的預判。

趨勢結構理論主要依據當前的趨勢結構來推導下一個趨勢結構,因爲當前的趨勢構對下一個趨勢結構具有最直接的關聯性與影響力。必須指出,趨勢結構理論對“下步”趨勢的預判以相同級別的趨勢結構爲墓準。

(3)趨勢結構理論以平衡法則作爲預期,以動態平衡作爲基準。

趨勢結構理論對趨勢的預判總是以平衡法則進行技術預判與測量,但在實際交中,卻以動態平衡作爲基準,因爲市場的平衡不是靜態的,而是動態的,真實的趨勢態永遠處於動態平衡之中。動態平衡也是趨勢結構理論交易決策的着眼點。因此,趨結構理論表現爲彈性的技術策略與交易策略。