週期類型的區別

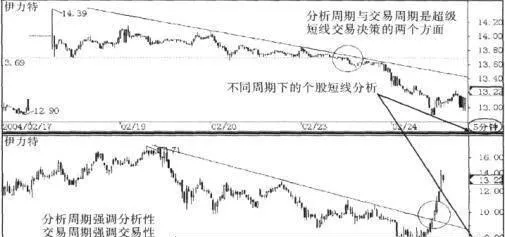

超級短線週期包括分析週期和交易週期,它們在超級短線的分析決策中佔據着極爲重要的地位,因爲它們不僅是超級短線技術的重要基石,包含了交易策略、風險控制等諸多短線交易技術的深刻內涵,同時,對超級短線分析週期的選擇和交易週期的確定有着許多其他短線交易者技術不能比擬的優點(圖2-3-22)。

分析週期是投資者進行分析決策的基準週期,如日線週期、60分鐘週期、10分鐘週期、1分鐘週期等。而交易週期則是投資者進行交易決策的週期,它的基準週期可以是單一的分析週期,也可能是多個分析週期的組合。

分析週期和交易週期是超級短線週期分析和決策的兩個方面。

兩者的區別和聯繫主要體現在兩個方面:

(1)分析週期和交易週期的功能不同。分析週期主要是用來進行技術分析和決策,其強調的是週期的分析性;而交易週期主要是用來進行交易決策和實施,其強調的是週期的交易性。

(2)分析週期和交易週期具有單向包容性,即交易週期必須包含分析週期,而分析週期未必等同於交易週期。

圖2-3-22

分時圖弊端解析

分時圖描述了市場每一分鐘趨勢的變化情況,充分反映了市場每一分鐘成交價和成交量的真實狀況,成爲投資者實時看盤最基本的工具之一。許多投資者將分時圖作爲超級短線主要的看盤和做盤的依託,當前絕大多數有關短線交易技術的書擠都以分時圖作爲盤中短線的圖示說明。以分時圖作爲實時盤中的短線分析和決策平臺,是短線交易的技術誤區,甚至會給超級短線的交易者帶來極大的損失,這主要是由於分時圖信息不充分導致分析決策片面性造成的。在此,我們將深人探討分時圖的信息結構和相對於實時分析決策的缺失,這種缺失主要表現爲分時圖價格信息描述的不充分性和趨勢描述的不完整性。

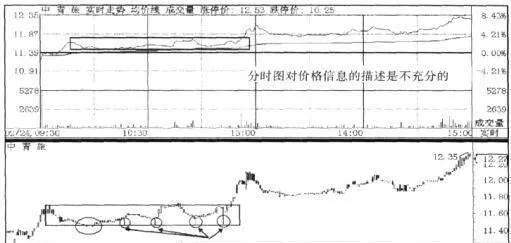

(1)分時圖對價格信息的描述是不充分的。

分時圖的分時價格曲線數據是I分鐘收盤價,其實,在1分鐘市場價格波動中,發生了多筆不同價格的成交行爲。1分鐘完整的價格信息應該包括1分鐘內的開盤價、收盤價、最高價和最低價(而不僅僅是收盤價)。這四種價格信息對於實時盤中的分析和決策都是重要的,甚至影響我們對趨勢結構的整體判斷。

例如,中青旅(600138) 2004年2月24日盤中強勢上漲。在9:45-11:30時間區域內該股進行橫盤整理,分時圖未能充分描述該股盤中整理的精確細節,但在1分鐘K線圖上,可以明顯地餚到該股在整理區間內經過了四次盤中回調,其回調點在前低處受到支撐。這些技術信息表明該股盤中回調抵抗力強勁,並預示着該股盤中多頭趨勢將延續(圖2-3-23)。

圖2-3-23

(2)分時圖對趨勢結構的描述是不完整的。

分時圖對市場趨勢的描述僅限於當日趨勢,這種顯示方式只方便投資者及時瞭解當日盤中趨勢的變化狀態。必須指出,以分時圖進行超級短線的分析和決策將有失偏頗,因爲它無法顯示市場的整體趨勢結構,它對趨勢結構的顯示處於一種隔離狀態。

任何一個實時盤中趨勢的變化絕不是一個孤立的市場行爲,與其歷史趨勢有着極大的相關性。當前趨勢總是歷史趨勢的延續,今天的盤中趨勢也必然是昨天趨勢的延續,理解這一點對於超級短線的盤中分析和決策具有極其重要的意義。

圖2-3-24顯示了大連熱電(600719) 2003年12月25日5分鐘和1分鐘走勢圖。

圖中清楚地表明,當日該股的開盤走勢和盤中走勢絕不是當日孤立的市場行爲,而是與其昨日或歷史的走勢具有極大的相關性,是其歷史走勢的延續和發展。盤中高點的形成與其上一個多頭推進波存在着時間和價格上的重合性,其盤中調整的幅度和時間也必然會,與昨天的走勢尋求新的平衡點。因此,必須歷史地、整體地對實時盤中的市場走勢進行分析和研判。

對以分時圖作爲盤中短線分析決策依據的投資者,筆者主張並建議:在進行分時短線交易決策時,以1分鐘K線圖代替分時圖將更具實戰性和科學性。

交易週期的確定

交易週期是交易決策實施的週期。超級短線的交易週期就是短線交易決策實施的週期。超級短線的交易週期的選擇和確定是一個複雜的決策行爲,受制於市場交易規則、短線交易策略和技術策略。

在所有的市場規則中,T十X制度對短線交易週期選擇的影響最大。由於不同的市場特點,其相關的交易政策也不盡相同。

1. T十0交易制度下的姐線週期確定

T十0交易制度允許當日隨時進行買賣交易。世界絕大多數證券市場都採用這種交易制度。在我國證券市場中,只有期貨交易採用這種制度。

T+0交易制度給短線操作帶來了極大的靈活性,並有效地控制了短線交易的風險。許多短線高手正是利用T+0交易制度的靈活性和可控制性,在實時盤中不斷地尋求最佳的買賣交易時機。

T+0交易制度下的實時短線交易者的市場目標大都以捕捉當日市場波動所產生的利潤空間爲主。其超級短線交易週期的確定要點如下: (1)以當日價格波動爲實時盤中短線基準分析和決策平臺,較少考慮歷史趨勢的影響,認爲實時盤中的走勢變化更爲真實可靠。

(2)大都以較小的分析週期作爲交易週期,通常採用1分鐘、5分鐘、15分鐘、30分鐘、60分鐘交易週期。

(3)激進的超級短線交易者通常會選擇1分鐘和5分鐘交易週期,而穩健的超級短線交易者通常會選擇15分鐘、30分鐘和60分鐘交易週期。

(4)所有的系統化交易決策均在基準週期中完成。

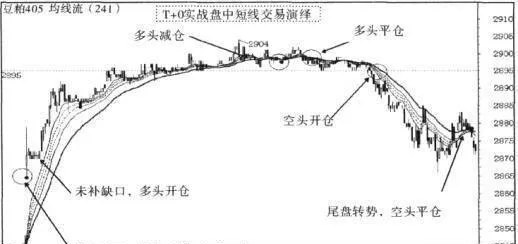

下面以期貨品種5月豆粕2003年12月9日實時盤中1分鐘交易爲例,演繹T+0制度下超級短線交易週期的選擇和相關交易策略、技術策略的選擇(圖2-3-25)。

(1)當日該品種跳空高開23元且放出大量,實時短線多頭攻擊態勢強烈,因此,應果斷進行多頭開倉。

(2) 1分鐘後該品種衝高回落,但回調幅度較小,並且沒有回補當日跳空高開的缺口(屬於強勢回調)。該品種再度上升時,應多頭加倉。

(3)該品種上漲至2895元附近作橫盤整理,並且在早盤11:15跌破均線指標,有多頭走弱的跡象,應對獲利盤平倉50%。

(4)下午2:00該品種再度走弱,均線流指標出現短線多翻空信號,多頭全部平倉,並等待空頭進場機會的來臨。

(5)下午2:15該品種跌破高位整理平臺,均線呈空頭態勢,可空頭開倉進場。

(6)下午2-58該品種完成了三波空頭下跌。並出現多頭回轉跡象,可全部空頭平倉。

圖2-3-25

2. T+1交易制度下的短線週期確定

T+1交易制度規定只允許對交易品種進行當日買人或賣出交易,不允許當日同時進行買入或賣出交易,反向交易必須在次日進行。我國的股票市場目前實施的正是T十1制度,目的是遏制市場短線投機行爲,維護市場的穩定。T+1交易制度給短線操作帶來了較大的風險,因爲一旦盤中短線交易決策錯誤將當即被套,無法進行盤中止損操作,只能看盤興嘆。許多短線投資者在T+1交易制度下傷痕累累,乃至發出,長線是金,短線爲銀”的感嘆。

儘管T+l交易制度給實時盤中短線交易帶來了極大的風險性,但這並不能完全排除或否定實時盤中短線交易的可操作性。

T+I交易制度下的實時短線交易者的市場目標主要有兩個:

(1)捕捉當日市場強勢波動所產生的利潤空間。

(2)選擇較住的短線進場交易點。

T + I交易制度超級短線交易週期的確定要點如下:

(1)不可盲目地以實時盤中態勢作爲交易決策平臺,應歷史地、枯體地對短線走勢進行綜合分析。

(2)以15分鐘以上週期作爲交易荃準週期,儘可能地避免實時盤中小週期趨勢雜波對短線趨勢結構研判的於擾。

(3)在完成短線較大級別週期分析決策的基礎上,可利用1分鐘或分筆成交週期確定短線進場交易點。