巴菲特通過一些重大面義成功的投資決策創造了伯克希爾公司。公司一半以上的淨資產歸功f 10次左右的重大投資行動。巴菲特幾乎總是在經濟困難時期以低廉的價格收購企業,然後長期持有。在某些投資季報當中,長期是指截至下一季度收益的結算日或公佈次日。然而,巴菲特現在持有的許名投資品種時間長達數年、數十年,經歷了經濟景氣和不最氣時期,直至迎來輝煌燦爛的那一天。巴菲特是一位馬拉松式的投資健將,投資機會來臨時,他四處出.擊,力求收購到一個質地更好的企業。

伯克希爾迷們非常熟悉伯克希爾公司的年報,它詼諧幽默,既有對商界和人性的洞察,也有對伯克看爾公司各類企業經理的讚揚,還有別的-此公司年報所缺乏的坦率。如果巴菲特編寫年報有誤,他就首先認錯。巴菲特援寫的年報極富文采,妙趣橫生,智慧的火花隨處可見,它精闢地評述了伯克希爾所擁有的主要財產以及公司投在美國-些資產價值大多在10億美元以上的優秀公司的情況,這些企業包括可口可樂、吉列公司、美國運通、富國銀行、《華盛頓郵報》、穆迪公司和布洛克公司,這是一次盛大的知名企業展示。

伯克希爾公司的股東年會也非常特別。來自世界各地的股東有1萬~1.5萬人,這幫快樂的股東每年春天朝聖般擁向奧馬哈的投資聖殿。巴菲特撇開公司業務不談,開會時間僅僅用了5~10分鐘,然後用整整-天的時間來回答股東們的提問。巴菲特不愛拋頭露面,不喜歡張揚個性,生活方式保持低調。他把他的生活準則描述爲:“ 簡單、傳統和節儉。”

但伯克希爾公司股東們的投資絕不是一帆風順的。 在1973~1974年的經濟衰退期間,公司同樣受到了沉重打擊,它的股票價格從每股90美元跌至每股40美元。不過,別忘了,自從巴菲特在20世紀60年代廉價收購這家瀕臨破產的紡織廠以來,伯克希爾公司已經發生了根本性的變化。當時被收購的時候,該公司只是一個“抽剩的雪茄煙頭”,巴菲特把-個價格級其低廉的投資稱作僅“剩一口煙”。而今天,按照標準會計股東權益(淨資產)來衡量,伯克希爾公司己是世界上:最大的上市公司之一。在美國,伯克希爾公司的淨資產排名第五,位居美國在線一時代華納、花旗集團、埃克森一美孚石油公司和維亞康姆公司之後。

如果在1956年,你的祖父母給你1萬美元,並要求你和巴菲特共同投資,如果你非常走運或者說很有遠見,你的資金就會獲得27000多倍的驚人回報,而同期的道京斯工業股票平均價格指數僅僅上升了大約11倍。再說,道瓊斯指數是一個稅前數值, 因而它是一個虛張的數值。假沒伯克希爾的股票價格已爲每股750美元,在扣除各種費用,繳納各項稅款之後,初始投資的1萬美元就會迅速變爲270萬美元;如果不算扣除所有的費用和稅款,初始投資的1萬美元就會迅猛增至300多萬美元!無怪乎在美國國內有人要把伯克希爾股票稱爲“人們拼命想要得到的一件禮物”。

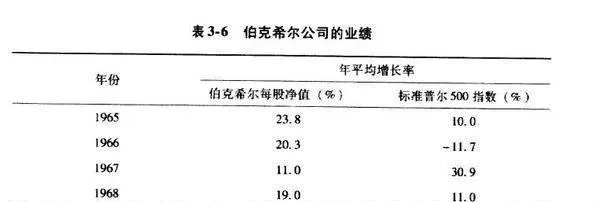

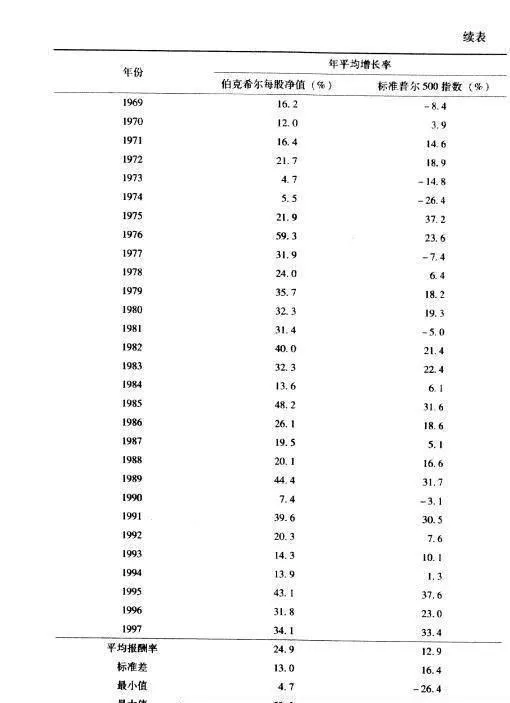

如果你姍姍來遲,直到巴菲特1965年收購白克希爾公司時纔開始投資,那麼,你所投資的1萬美元現在就變成了6000多萬美元。而如果同期你把1萬美元投資於標準普爾500指數,它的價值現在約爲50萬美元。過去30多年來(1965~1999年),伯克希爾公司的每股淨值每年以24.9%的速度增長,這個速度大約是標準普爾500指數的2倍(見表3.6)。順便說一句,能夠戰勝標準普爾指數的投資者已是鳳毛麟角了。

依照這個速度增長,幾乎每2.9年,公司每股淨值就增加一倍,所以伯克希爾公司造就了無數百萬富翁。因爲他們的財富積聚是以超水平的增長率累積的,以複利增長方式成長了30年。

只要知道巴菲特投資故事的人,都知道他很喜歡可口可樂這個投資案。他多年來對可口可樂公司情有獨鍾,重倉持有該公司股票,使他的獲利相當豐厚,從1988年起,巴菲特購買可口可樂公司股票所投入的資金大約佔伯克希爾公司可投資資產的1/5。1991-1997年間,可口可樂公司股票佔伯克希爾公司所持有的股票投資的比例從34.2%提高到43%。面可口可樂公司股票在這10年來的年平均報酬率如何呢?幾乎是一般市場漲幅18.8%的兩倍,大約是34.7%。巴菲特持續加倉可口可樂股票,獲利非常驚人,因爲他通常會在他認爲獲利率高的時候大幅加碼。

如果巴菲特不重倉持有獲利率高的股票,而只是每年平均分配資金於投資:組合中的股票上,他的獲利情形又會如何呢?顯然,當投資組合的規模變大時,他必須隨時將持股比例較高的股票賣出,轉而買進持股比例較低的股票。如此一來,伯克希爾公司的股票投資組合的報酬率爲27%,比起重倉持有的持股方式,大約少了2.5%的報酬率。再讓我們假設,如果巴菲特選擇較分散的投資組合(持有50只股票),而非集中型投資組合,同時假設伯克希爾一哈撒威公司股票投資組合內的每-.只股票都只佔總投資規模的2%,我們便會發現,即使以巴菲特等人的超強選股能力,但如果沒有集中持股和加大特別看好的股票的持股比例,這種平衡型投資組合在這段期間的年平均報酬率約爲20.1%,僅比整體市場報酬率高出約1.2%而已。

通過考察這些數據,我們發現,只有集中持股的核心投資方法纔會有最高的報酬率。持股比例分散的投資組合雖然仍比整個市場的表現好,但只有小幅領先,領先不到3%。而假設有一個持股50只股票,每隻股票的比例各佔總投資資產2%這樣一個投資組合,雖然年平均報酬率可超超市場表現,但表現最差的時候卻比整個市場表現還低9%。

克里斯。布朗曾經不無遺憾地說,作爲巴菲特的財務顧問,職業道德不允許他投資於伯克希爾公司。最槽糕的是,作爲巴菲特早期的顧問,他的父親在1970年9月將價值1000美元的伯克希爾股票作爲結婚禮物送給了布朗的弟弟,伯克希爾股票當時的價格約爲40美元。遺憾的是,他的弟弟賣掉了這些股票以支付自己的結婚費用。克里斯.布朗說:“ 他這樣做只是爲了度蜜月,井非全爲辦喜事。”年輕的弟弟爲了一時的排場、闊氣,揮霍掉了現在約合150萬美元的錢財。弟弟辯解說:“這都是30年以前發生的事情。”但這卻是一次代價高昂的蜜月。

巴菲特沒有繼承任何財產,他持有伯克希爾公司30%多的股份,這是一家投資控股公司,它擁有大量的股票、債券、現金,其他投資品種以及衆多的實業公司。由於巴菲特持有大量的伯克希爾股份,從各個方面來看,巴菲特就是伯克希爾公間,伯克希爾公同理所當然就是他的投資智慧結品。他把伯克希爾公司比喻成他的畫布。巴菲特曾於1985年10月10日在對《女裝日報》記者回憶起他的工作情景時說:“我對我的工作非常滿意。每天早晨上班時,我好像是前往西斯廷教堂去畫畫。”