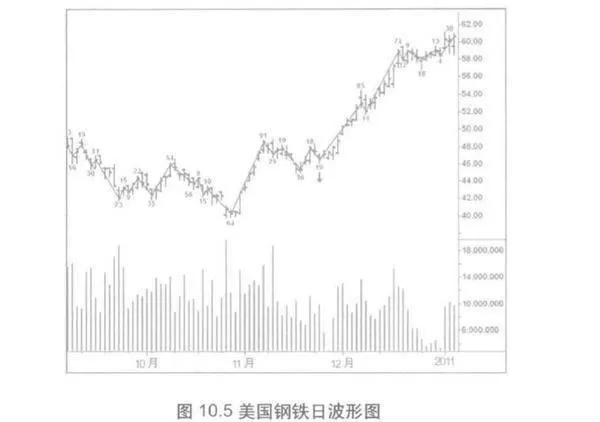

正因为跳动量,波形图才这么有价值。早前提到过,基于时间的成交量通常都不能揭示买盘和卖盘的真正实力,最为明显的是日成交量,上面的读数看起来基本一样。 图10.5,美国钢铁日走势图上的波浪(最小规模为10美分)最为典型。我纳入了日跳动量,以便与波浪跳动量作比较。2010年10月,下跌包括了两个大规模的下跌浪,跳动量分别是5 600万股和6400万股。在第二浪结束前一日,实际跳动量提高到1 900 万股,这是图上最大的数字。在10月27日低点之后,股价连续7日高收,总跳动量9 100万股,是自3月初以来最大的上涨量。同一时间段内的实际跳动量并不明显,看上去和10月初的数字非常相像。波浪跳动量在10月低点上看起来很踊跃,脱离低点的宽幅阳线发出了需求存在的信号,但并没有低跳动量回抽以建立多头头寸的情况。高跳动量的启动表明,买方的主力已经战胜了供应。在11月修正期间,3个下跌波浪上不寻常地消失了的波浪跳动量表明供应不足,尤其是1 900万的下跌波浪上。接下来的17个交易日中,有两个跨度分别为9个交易日和7个交易日的上升浪,它们之间有一天的修正。强劲的需求出现在两个上升浪中。12月,股票作了一次简单修正后,在2011 年I月的首个交易日创出了又一个新的高点,但低波浪跳动量表明没有需求存在。这个高点标志着持续几个月的顶部结构在一次暴跌出现之前形成了。

波浪本身的表现几乎和移动平均数一样。 在涨价阶段,价格可能连涨10多天也没有一次基于收盘价的修正。从向下箭头的低点开始,股价上涨了17天,修正只持续了1天。这是波浪像移动平均数样,以势不可当的架势前行的绝好范例。对于短线交易员来说,一次小小的修正是买入的真正机会。

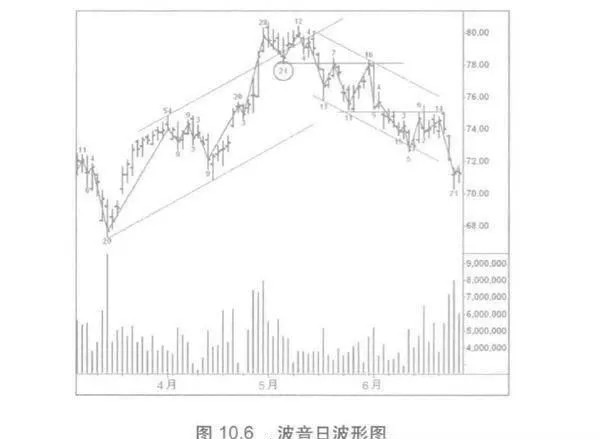

图10.6的波音(10 美分波浪规模)代表了最常碰到的普通交易。查看棒形图的时候,我们看到了2011年4月底的价格如火箭般上涨。这个表现当然是购买高潮形成的标志,但首个下跌浪上的实际跳动量没有发出买盘涌现的信号,而卖盘涌现的信号则要清晰得多。这里的累积跳动量揭示出了自2010年12月中旬以来最大的抛压。紧随其后,高点次级试探,跳动量很小。看跌波浪跳动量让这个交易毫不费力。稍后,它又得到了穿过首波下跌浪低点划出的起始线的支撑。在这条线被刺穿后,两次不起眼的上涨都受到了它的压制。在下跌通道底部的最后一波里,卖盘枯竭,股票出现了短暂的上涨,没有到见顶后首个低点的上方。8月,价格在56附近找到支撑。

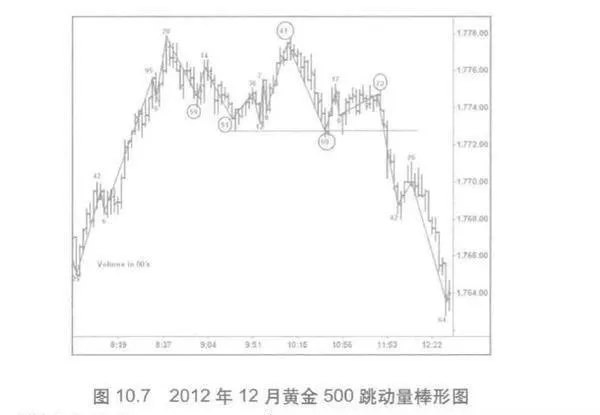

正如我们所看到的,威科夫的解盘图包括了对每一次价 格变化的考量,这一点在当今波动频繁的情况下是无法做到的。为了避开这个问题,我采用了基于时间段的收盘价所形成的波形图,时间选择从1分钟到1日的任意时段。然而,这是不稳定的,我还在依靠基于时间的数据。为了避免这种不稳定性,我就经常采用基于跳动量的图形,包括了基F预先确定的跳动数量或者价格变化所制订的单独的价格棒形图。比如,每一个3 000跳动量的棒形图都有同样数量的价格变化。在正常的交易条件下,标普的3 000跳动量棒形图跨度大约为5分钟。然而,在经济报告发布后交易活动增加时,在3000跳动量的3个棒形图中,每-一个都可能会在5分钟内出现。因而,跳动量棒形图反映出交易活动的情况,标注在每个跳动量棒形图下面的成交量显示出实际的成交股数或者手数。但是,跳动量棒形图持续的时间各不相同,前一个跨度可能为4分钟,而下一个则可能持续18分钟,全都取决于交易的速度。威科大看到了活跃度的重要性,但他没有办法制作跳动量棒形图。因而,他采用了大多数情况下判断股票市场活跃程度的-种更为原始的方法:测量每一波浪 在股价纸带上运行的长短。

图10.7中,2012 年12月黄金的500跳动量棒形图,初始的价量表现当仁不让。大量的迹象表明,下跌浪将在2012年9月25日到来。在这一天里,标普和很名股票也都遭遇了巨大的拋盘。以冲击高点的最后一波上升浪的冲力减弱开始,跳动量(2000) 在这个位置上急剧收缩。紧接着的两波下跌浪,跳动量分别是5 900和5 100。在顶部的二次回踩中,波浪跳动量增加到了4 100。尽管多方作了如此大的努力,黄金仍然不愿创出新高,而且我们现在知道市场遭遇了大量的抛盘。在随之而来的下跌中,下跌波浪跳动量(6900) 是图形上迄今为止最大的。一个相对平缓的3浪模型从这个低点逐步展开,它表露出来的信息显然看跌一7 200的跳动量、持续54分钟和一个很低的上倾角度。大量的时间和跳动量,但没有取得任何向上的进展(图10.3也是如此),这是典型的弱市特征。当波形图上出现这种现象时,我们要异常谨慎,它表明调整即将来临的概率非常大。

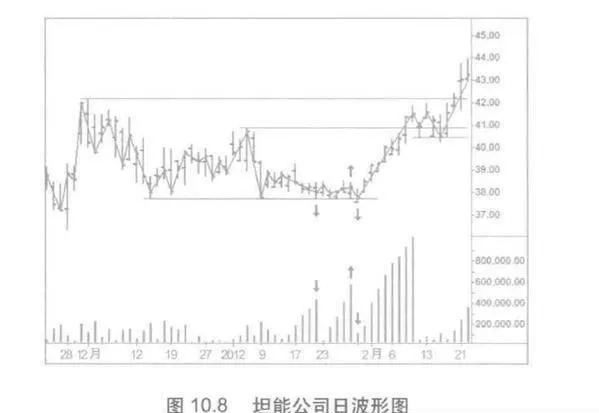

图10.8, 2012 年1月期间的坦能公司(Tennant Corp.)出现了类似的现象。这幅用于表现每日价格的10美分波形图,在2011年12月形成了支撑线。从这个低点开始的首波上涨,没有能够吸引到足够的买盘支持。再次的试探也让人忐忑,价格在这个低点上盘旋了数日。在盘整期间,一波下跌浪持续了5个交易日。缓慢的时间再联系上沉重的成交量和相对平缓的下降角度,有两种解释:其一,空头消化了所有的买盘;其二,背黑锅又出现了,多头正有条不紊地扫盘。两波上升浪之后,股票以更大的成交量上涨,多头亮出了底牌。在最后的下跌浪中,空方想方设法击破支撑线,但没有人响应,价格涨得不亦乐乎。这些几乎平直的波浪,说明了打压盘的存在。