格雷厄姆的进攻型价值投资方法

进攻型价值投资是一种更激进的方法,它要求做出更多的努力,并期待高于一般“满意度”的回报。格雷厄姆坚持认为这种方法不会使选股者远离一贯的投资风格,而转向投机。只有“被保守价值测度确认不会过度估价m,并满足“内在价值客观和理性测试”的股票被允许考虑购买。

格雷厄姆提出,作为一个出发点,它与防御型投资者使用同样的标准,但缺乏灵活性。他给出了一些弥补别处不足的附加因素。例如,如果一家公司三年前没有利润,但很好地通过了所有其他测试,包括较高的平均盈利等,那么,这只股票可能是值得进一步考虑的。一个被完全遗漏的关键标准是规模要求,这里没有下限:“如果有充足的依据和小心地购买了,小公司也可能有足够的安全。”防御型投资方法只进行简单调查,而进攻型投资方法需要花费更多的时间和精力。更激进的或积极的投资者必须通过明智的分析,识别证明是既安全又有吸引力的股票。如同需要基于情况了解的判断去评估关键统计数据的重要性(在何种程度上某个因素的不足可以被其他附加因素抵消),分析师必须估计未来一段时期的平均盈利情况。此外,盈利估计值应乘以“一个适当的“资本化因子(capitalizationfactor)’”。很遗憾格雷厄姆没有详细论述如何确定资本化因子(贴现率)。

未来盈利能力估计可以通过收集经营规模、公认的价格和营业利润率等历史数据进行推断,假设需要作出关于增长前景的判断,显然,进攻型投资比防御型投资要做更多的工作和思考。由于分析师需要深入了解公司,格雷厄姆建议他或她应该局限于:

最了解的三、四个公司,把他自己和他的客户兴趣集中在他从这些公司中预测到了什么……毋庸置疑,当你能够更好地集中于你解的一只股票时,必将可以更好地证明其高利润,而不是仅仅因为多样化的缘故而使你的业缄数据变得平庸。

必要的付出

对于这一特别技能和努力的回报是优于防御型投资者的平均收益水这并非是促使一个投资者放弃更简单的技术成为有进取心的投资者的唯一因素。它还需要高水平的能力和奉献精神以及它对学问的更多追求:

如果你仅仅根据投贲方案付出少许的努力和智慧,你无法获得优于正常业绩的结杲,你可能会发现情况更糟糕了。由于任何人——购买和持有指标股——都可以萩得市场平均业绩,“战胜市场平均(beattheaverages)”似乎是很简单的事,但事实上,尝试这样做并最终失败的聪明人所占比例非常高。

进取的投资者必须对公司情况、股票市场和股票估价有深入的了解。防御和进取的状态之间并没有明显的系列层次划分。投资者试图采取中间立场是一个严重错误(已被许多人认可)这种妥协最终将失败。格雷厄姆以商业为例给出了一个例子:有抱负的商人不能为蠃得预期一半的正常利润率而成为半个商人。

鉴于大多数股票所有者只能将少量的时间和智慧投入到他们的选股活动中,因此,他们应该定位于成为防御型投资者和/或资产净值投资者并仅仅期望满意的回报。只有那些时间充裕、训练有素和拥有专业知识背景的投资者应该尝试具有挑战性的进取型方法。

风险和收益

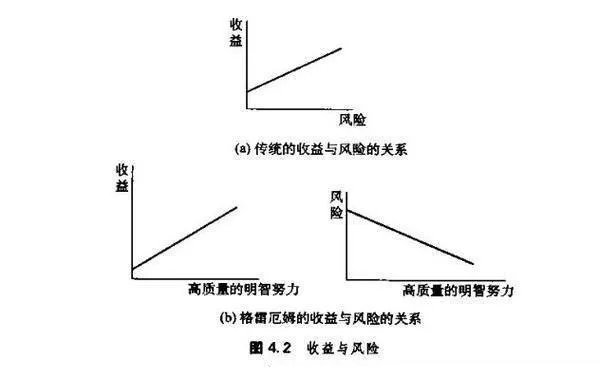

格雷厄姆以不同于大多数市场分析师的方式审视风险(参见图4.2)。他认为,一些企业的内在风险比其他企业更大,投资者会通过他或她自身的明智努力来抵消这种风险。因此,风险厌恶投资者必须满足于低收益的观念是错误的。在一个封闭的系统中,风险和收益彼此并不成比例运动—在没有其他因素影响的情况下。因此,一个投资者可以获得低风险,而不一定只能接受低回报,但必须付出更多的智慧和努力。高收益主要取决于投资者努力的意愿和智触运用的能力:

图4.2收益与风险

收益率的要求取决于……投资者为完成任务愿意和他能够付出的明智努力的教量。被动(防御型)投资者只能获得最低收益,他们对所投贲的对象既要求安金又要求有自由。机敏和进取的投资者可以实观最大收益,他们倾向子付出最大的智慧和技巧。在进攻型价值投资方法中,安全边际是由高质量的公司分析获得的,而不只是简单的统计测试技术的应用。为此,进取型投资者应把精力集中于那些他们有着特别兴趣和偏好的公司或行业,这将有助于他们获得超过其他分析师的竞争优势——其他人对此缺乏了解。

在股票市场的某些板块中,可以发现符合进攻型价值投资的股票。一个高含进攻型价值投资股票的板块是“相对不受欢迎的大型企业。市场的时尚潮流把投机者的注意力吸引到了当前充满魅力的板块,并使其他股票进退两难。缺乏兴趣的原因可能是最近那些临时性的、令人不安的信息。“市场喜欢制造一些题材和把酱通经济周期影响夸大成重大挫折。处于低潮时期的大公司比小公司有两个优势:

在应对逆境和回归满意业绩趋势的道路上,它们既有资本优势,也有人力资源优势,且市场对其改善的反应可能更迅速。

尽管这些大公司具有优势,但在规模小一些的公司中仍然可以发现良好的投资机会。即使有着良好历史业绩记录和良好前景的这些公司有时似乎也无法赶上想像中的市场,这些股票可能长期被忽视。

周期性企业能够提供价值,例如,当最近的前景不利时,近期利润正在下滑,股票价格下跌超过了负面因素的影响。购买失宠的大公司股票、被忽视的次级公司股票或周期性公司股票的方法有三种不同类别的投资策略,但是它们都需要不同类型的知识和气质,最好是分别开发适当的专门知识和特性,而不是泛泛地利用知识和情感才智。