炒股

公司如何以及爲何支付股息?

- 在網上隨便找個地方,你一定能找到有關股息如何影響股東的信息。股息給投資者帶來的好處包括穩定的收入流。然而,許多討論中都缺少一個重要部分,那就是股息的目的,以及爲什麼有些公司使用股息,而其他公司不使用股息。在我們開始描述公司用來確定向投資者支付多少錢的各種政策之前,讓我們先來看看支持和反對股息政策的不同論點。

經歷熊市磨難激發出智慧才能在牛市中獲取財富

- 作爲普通的參與者從事股票交易,到底意義何在?因爲事實上絕大部分參與者最終都是以失敗告終的。其實,如果以賺錢爲最終目的,其結果往往離預期相去甚遠。實際上,對於普通參與者來說,股市更像是一個實驗室,在這當中可以將自己對市場的理解進行試驗。

8 只每月派發股息的 ETF

- 派息交易所交易基金(ETF) 越來越受歡迎,尤其是那些尋求高收益和投資組合更穩定的投資者。與股票和許多共同基金一樣,大多數 ETF 每季度(每三個月)派發股息。不過,也有提供月度股息回報的 ETF。每月分紅可以更方便地管理現金流,並有助於制定可預測的收入流預算。此外,如果將每月分紅再投資,這些產品的總回報會更高。

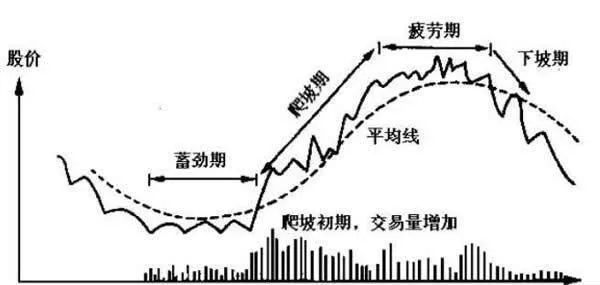

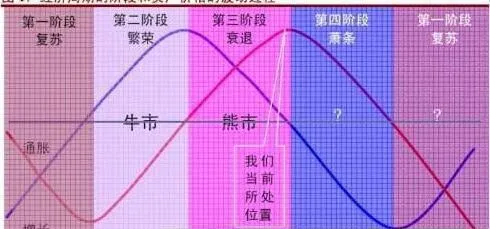

牛市、熊市是特定級別趨勢的疊加結構

- 關於什麼是“趨勢”,道氏並沒有直接給出定義,僅僅給出了牛市、熊市的描述性定義。他把牛市定義爲一系列依次上升的波峯和波谷;把熊市定義爲一系列依次下降的波峯和波谷。由於股票價格或指數的趨勢酷似一系列前赴後繼的波浪,具有相當明顯的波峯和波谷,所以它們表現爲股價總趨勢是分階段波動式前進的。

牛市、熊市是透過現象看本質的高明方法

- 由於股市的基本運動就是所有股票價格或者大盤指數波動的基本規律,所以基本運動是一種“潛在的趨勢”。而技術分析所謂的預測是對圖形進行深入研究的結果,是建立在對規律把握的方法上,這需要對趨勢有一個由表及裏的理解,並不是無根據的臆測。

股市中基本運動的週期性

- 不過,我們不要指望趨勢會永遠走直線,因爲地球是圓的。週期爲什麼會存在,或許我們還不能給出很好的解釋,但是它確是客觀存在的。或許像宇宙間的萬有引力一樣,市場中的各個級別的趨勢都圍繞着自己的中心進行週期性運轉。由於基本運動具有周期性,所以不僅有明顯的趨勢,而且有明顯的趨勢反轉。

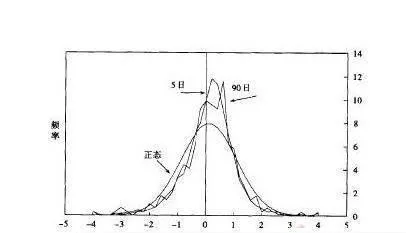

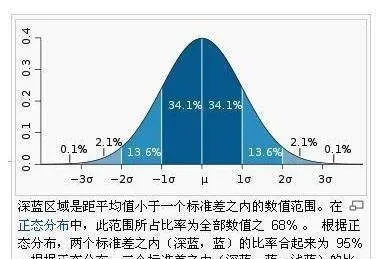

股市中的基本運動有明顯的穩定期

- 從正態分佈曲線圖中我們可以看出,週期與趨勢是一對對立統一體。週期越大,背後的驅動力量也越大,規律性也越強。同時意味着,在越大級別週期中的趨勢持續時間就越長—大級別趨勢在短期內轉勢的可能性就越小。因此,大級別趨勢的穩定性相比小級別趨勢要好得多。特別是基本運動的規律是由其中的系統結構所決定的—長期股價是在一定的模式中運動。

股市中的正態分佈是通過動能與勢能轉換傳播能量的一種形式

- 流動性的概念來自於對河水流動的直覺,但是河水難以形成大的波浪,因爲河水是依靠勢能轉化爲動能流動之後其自身也流走了。而海水的流動則不像河水一樣容易,海浪的波動是由於海浪僅僅爲能量的傳播提供流動性,而其本身並不流動。

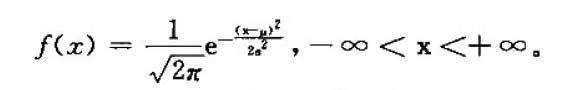

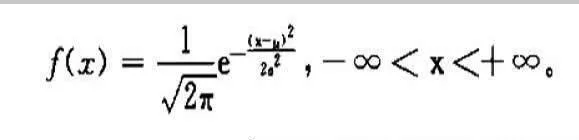

股市中基本運動正態分佈的概念

- 儘管具體討論正態分佈的概念已經超出了道氏理論的範圍,但是爲了將趨勢的含義闡述清楚,作必要的延伸也未嘗不可。因此,這裏不可避免地涉及一些數學概念。一個理論如果能夠用數學來表現,將代表這個理論的成熟。

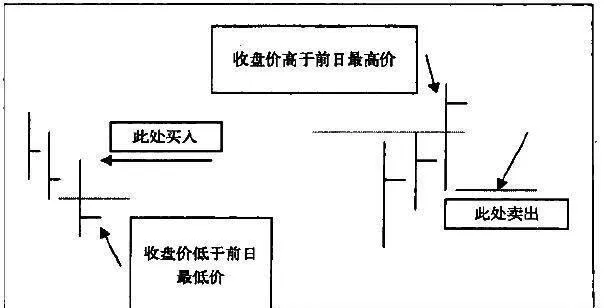

股市市場化中的攻擊日形態

- 貪婪的歌聲引誘着投資者虧損。只要我們發現是什麼誘使他們上鉤,使他們做出錯誤的判斷,對他們不利的一面就恰恰有利於我們。而這正是我標記爲攻擊反轉日的“事件”。正是在這些交易日,市場有所突破,無論上漲還是下跌,正是這些劇烈波動使得投資者在劫難逃。有兩個攻擊日。第一個非常明顯。

股市中的正態分佈爲我們用計算機預測基本運動找到了依據

- 由於股市的基本運動週期符合正態分佈—這是市場的固有模式,是不能被人爲操縱的—所以參與者在分析投資對象時,如果在長期圖表上表現出正態分佈形態,那將表明所選用的圖形非常具有分析及參與價值。如果用正態分佈進行基本運動的數學表現,這可以算是投機數學,那將可以爲我們找到一些預側模型。

熊市的意思

- 道氏用“Bear Markets',代表熊市,而“Bear”是熊,象徵沉重的負擔、巨大的向下壓力。因爲熊在進攻的時候不斷用熊掌向下撲,所以這個動作的意義在於向下的力量總是比向上的力量大。儘管有向上“反彈”的動作,但那是爲再次向下撲而蓄積能量、贏得空間的過程。

支持牛市、熊市背後的經濟因素

- 一個牛市接着是一個熊市,或反過來說,一個熊市之後便是一個牛市,它們是和經濟規律相對應的。牛市和熊市的經濟學含義是增值和貶值。牛市、熊市循環的轉勢點在經濟學上可以解釋爲失敗的復甦和失敗的衰退的過程。牛市中導致股價上漲的兩個主要原因是:由於企業狀況改善而引致的股票投資活動增加;由於市場活躍而引致的股票投機活動增加。

牛市和熊市是經典的道氏語言

- 道氏的智慧體現在他有許多天才般的“發明”,最經典、最著名的“天才之作,莫過於“牛市(Bull Markets)"“熊市(Bear Markets)”這對概念了,對於有一定基礎的股票、期貨的市場人士來說,不知道道氏理論的人恐怕爲數不多,即使沒有真正地系統學習過道氏理論的人,

牛市的意思

- 道氏用“Bull Markets”代表牛市,而“Bull"是公牛,象徵粗壯有力、奮力向上頂的力量。因爲公牛在進攻的時候不斷地用牛角向上頂,這個動作的意義在於向上的力量總是比向下的力量大。儘管有向下的“調整”動作,但那是爲再次向上頂而蓄積能量、贏得空間的過程。

牛市、熊市的來歷

- 道氏以美國華爾街的股市作爲分析和研究的實驗室,發明了牛市、熊市這對概念,是他對股票投資學的偉大貢獻。它們後來被廣泛應用到股市以及其他投資市場上,至今在金融市場每天都要提到這兩個概念,成爲投資者無人不知的通用術語。即使不是股票投資者,恐怕對牛市和熊市這兩個名詞也不會感到陌生。

股市是宏觀經濟體中最積極、最活躍的部分

- 儘管我們承認市場的視角比任何人都更廣、更遠(至少在理論上如此),比如可以表現爲任何一次熊市都會被事後揭露出來的事實證明是事出有因的,但是從某種程度上說。它也無法預見到這些因素對市場的影響是多麼的密切。可喜的是,我們發現,某些因素的影響是永久性的,以至於市場的情況與這些因素是有因果關係的。但是上述命題的反命題是不成立的。

其他金融投資市場

- 在全世界的金融市場裏,還有各種各樣的投資市場。除了實業的地產市場不算金融市場外,參與者通常參與投資的市場包括以下幾種:外匯市場當某些外幣的存款利息很高時,就會吸引不少人買入該種貨幣,期望獲取高息。這是一般買賣外幣的投資方法。不過,除了這種方法之外,外匯市場更多的是投機買賣,因此對某些參與者來說也更有吸引力。

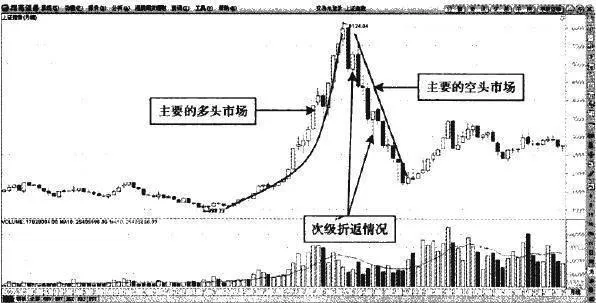

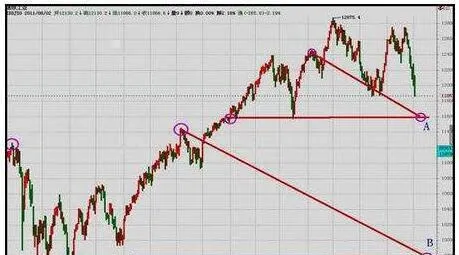

道氏理論的主要走勢

- 道氏理論認爲,股票市場主要的走勢是多頭市場或者是空頭市場,這兩種走勢的劃分其實並不難理解。主要趨勢持續時間經常達到一年以上。在數年內都是同一種主要趨勢的情況也是比較常見的。既然主要趨勢持續時間長,作用效果更是驚人,準確判斷主要趨勢事關投資者的獲利水平。能夠準確判斷主要趨勢的投資者,獲得的利潤總是非常高的。

通過平均指數可以發現股票的共性

- 道氏正確地指出股指可以反映股價的總水平和運動趨勢,並可以解釋和反映市場的大部分行爲。儘管他的理論不能直接告訴你該買進何種股票,但至關重要的是,它以一種技術性的方式指示基本運動的走向,而大多數的個股走勢都與股指的基本運動的走向一致。這對我們的投資將是非常有益的。