理論上,股票應該比國債等更安全的投資提供更高的回報。兩者之間的收益差額被稱爲股票風險溢價,它指的是整體股市收益率高於債券無風險收益率的預期值。

專家們對股權溢價的計算方法以及由此得出的結論存在激烈的爭論。本文將探討這些方法(尤其是廣爲人知的供給側模型)及其相關爭論。

要點

- 股票風險溢價是指投資者承擔股票固有的更大風險後,從股票中獲得的相對於債券的額外回報。

- 該回報補償了投資者承擔的較高股票投資風險。

- 計算股票風險溢價的方法有四種,但專家們對於哪種方法最好存在分歧。

爲什麼這很重要?

股票風險溢價有助於設定投資組合的回報預期並決定資產配置。溢價越高,意味着您將在投資組合中投入更大比例的股票。

資本資產定價還將股票的預期回報與股票溢價聯繫起來。如果一隻股票的風險高於大盤(以貝塔係數衡量),那麼它的回報應該高於股票溢價。

更高的期望

與債券相比,我們預計股票的回報更高,因爲存在以下風險:

歷史也驗證了這一理論。如果你願意考慮至少10年或15年的持有期,那麼在過去200多年的時間裏,美國股票的表現都優於美國國債。

但歷史是一回事,我們真正想知道的是未來的股票溢價。具體來說,我們應該預期股市未來能給我們帶來多少額外回報?

學術研究往往對股票風險溢價的估值較低——大約在2%到3%之間,甚至更低。本文稍後將解釋其原因,而基金經理通常會參考近期歷史數據,得出更高的溢價估值。

獲得溢價

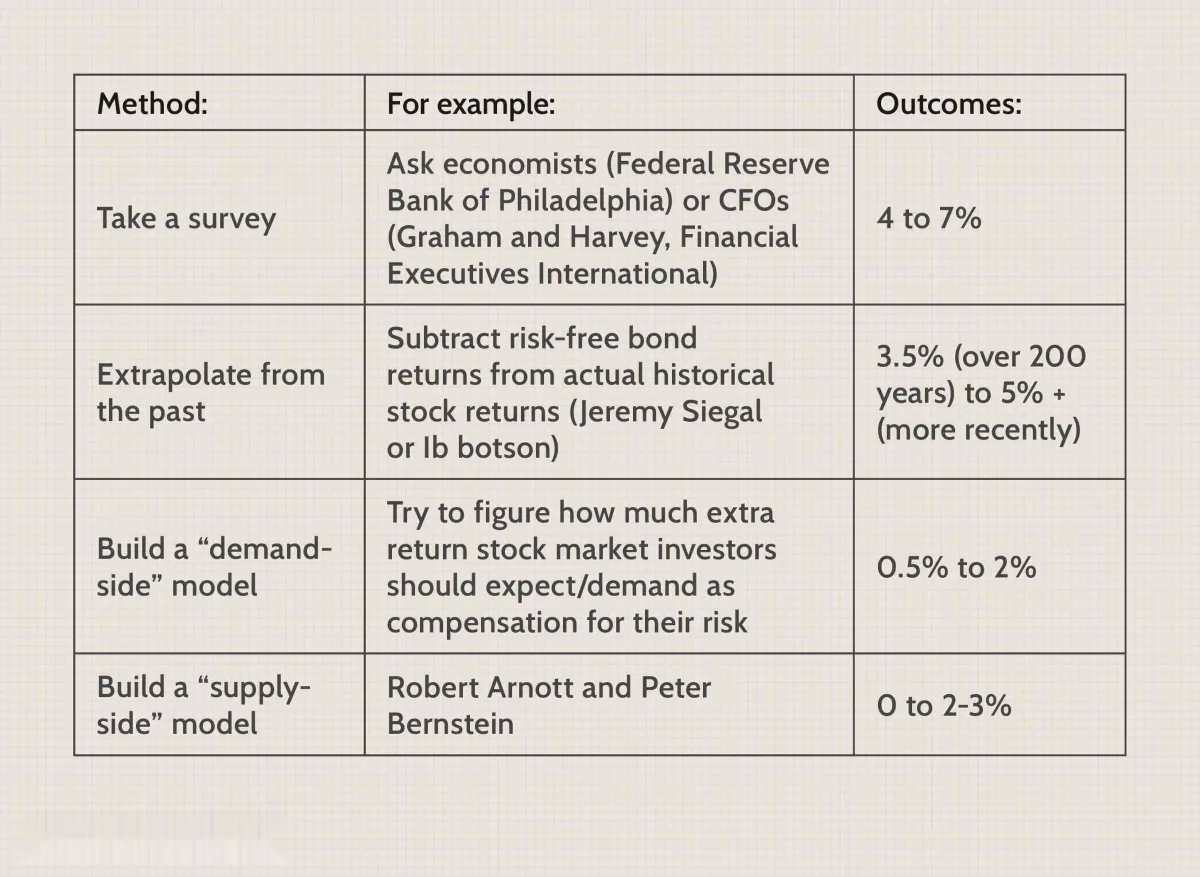

以下是估算未來股票風險溢價的四種方法:

結果真是五花八門!民意調查自然會得出樂觀的估計,對近期市場回報的推斷也是如此。但推斷是一件危險的事情。首先,它取決於所選的時間範圍;其次,我們無法預知歷史是否會重演。正如耶魯大學威廉·戈茲曼教授所警告的那樣:“歷史畢竟是一系列偶然事件的集合;自1926年以來的時間序列的存在本身可能就是一個偶然。”

例如,一個被廣泛接受的歷史偶然是,二戰結束後債券持有人的長期回報率異常低(隨後,低債券回報率推高了觀察到的股票溢價)。債券回報率低的部分原因是,20世紀40年代和50年代的債券購買者誤解了政府的貨幣政策,顯然沒有預見到通貨膨脹。

構建供給側模型

我們來回顧一下最流行的方法,即構建供應側模型。它包含三個步驟:

- 估計股票的預期總回報。

- 估計預期無風險回報(債券)。

- 找出差額:股票預期收益減去無風險收益等於股票風險溢價。

我們將盡量簡化討論,並回避一些技術問題。具體來說,我們關注的是長期、實際、複合和稅前預期回報。我們所說的“長期”指的是10年左右,因爲短期投資期限會引發市場時機問題。(也就是說,短期內市場可能會被高估或低估,這是可以理解的。)

我們所說的“實際”是指扣除通脹因素後的淨值。我們所說的“複合”是指忽略一個古老的問題:預測回報應該以算術平均值還是幾何(時間加權)平均值來計算。

稅收帶來改變

最後,雖然參考稅前收益很方便,幾乎所有學術研究也都如此,但個人投資者應該關心稅後收益。稅收確實很重要。

假設無風險利率爲3%,預期股票溢價爲4%。因此,我們預期股票回報率爲7%。假設我們完全通過債券票息獲得無風險利率,且所得稅稅率爲35%,而股票則可能完全遞延至15%的資本利得稅率(即無股息)。在這種情況下,稅後收益情況會令股票看起來更加理想。

第一步:估算股票的預期總回報

基於股息的方法

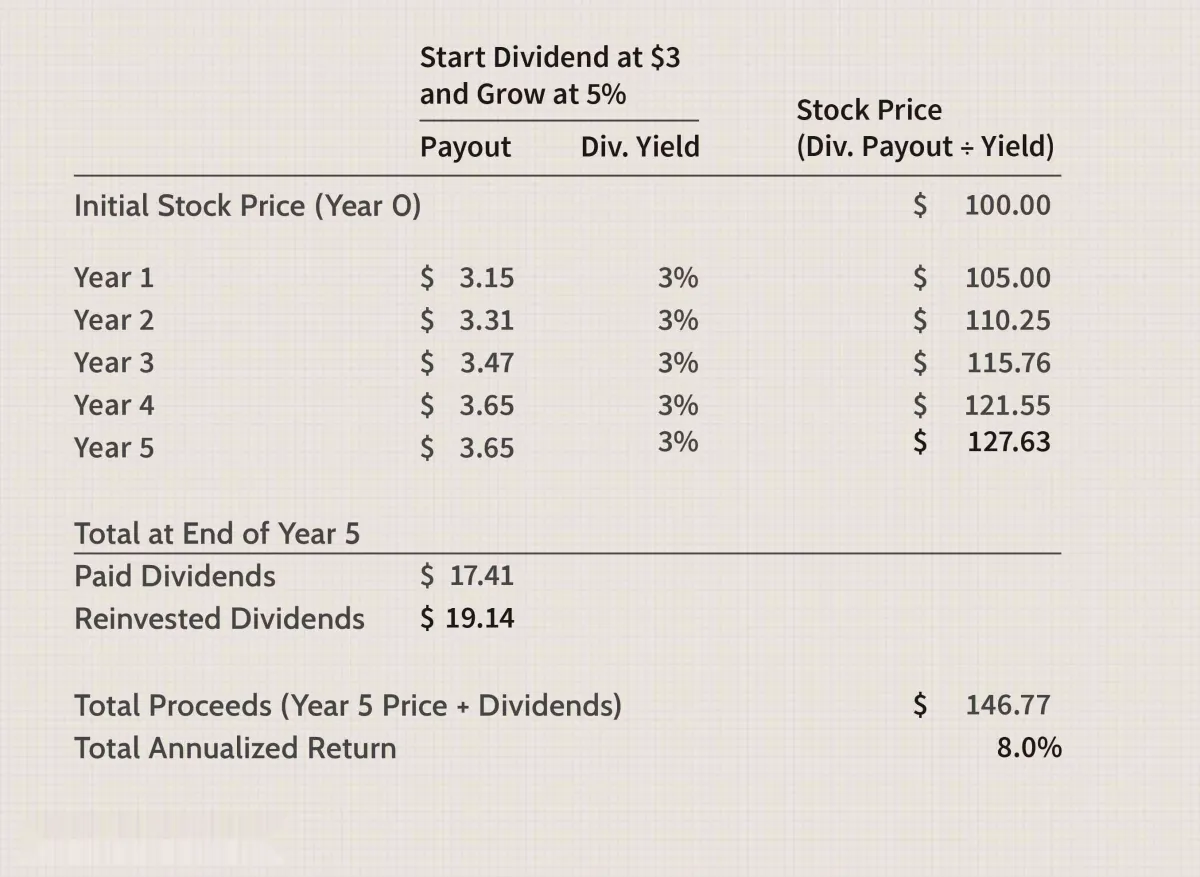

兩種主要的供給側方法要麼從股息開始,要麼從收益開始。基於股息的方法認爲,回報是股息及其未來增長的函數。舉例來說,一隻股票,目前股價爲100美元,股息收益率(每股股息除以股價)固定爲3%,但我們預計其股息(以美元計算)每年增長率爲5%。

從這個例子中可以看出,如果我們以每年5%的速度增加股息,並堅持股息收益率不變,那麼股價也必須每年上漲5%。關鍵假設是,股價固定爲股息的倍數。

如果你喜歡用市盈率來思考,這相當於假設5%的盈利增長和固定的市盈率倍數必然會推動股價每年上漲5%。五年後,3%的股息收益率自然會給我們帶來3%的回報(如果股息再投資,則爲19.14美元)。股息的增長推動股價上漲至127.63美元,這又爲我們帶來了5%的額外回報。總而言之,我們的總回報率爲8%。

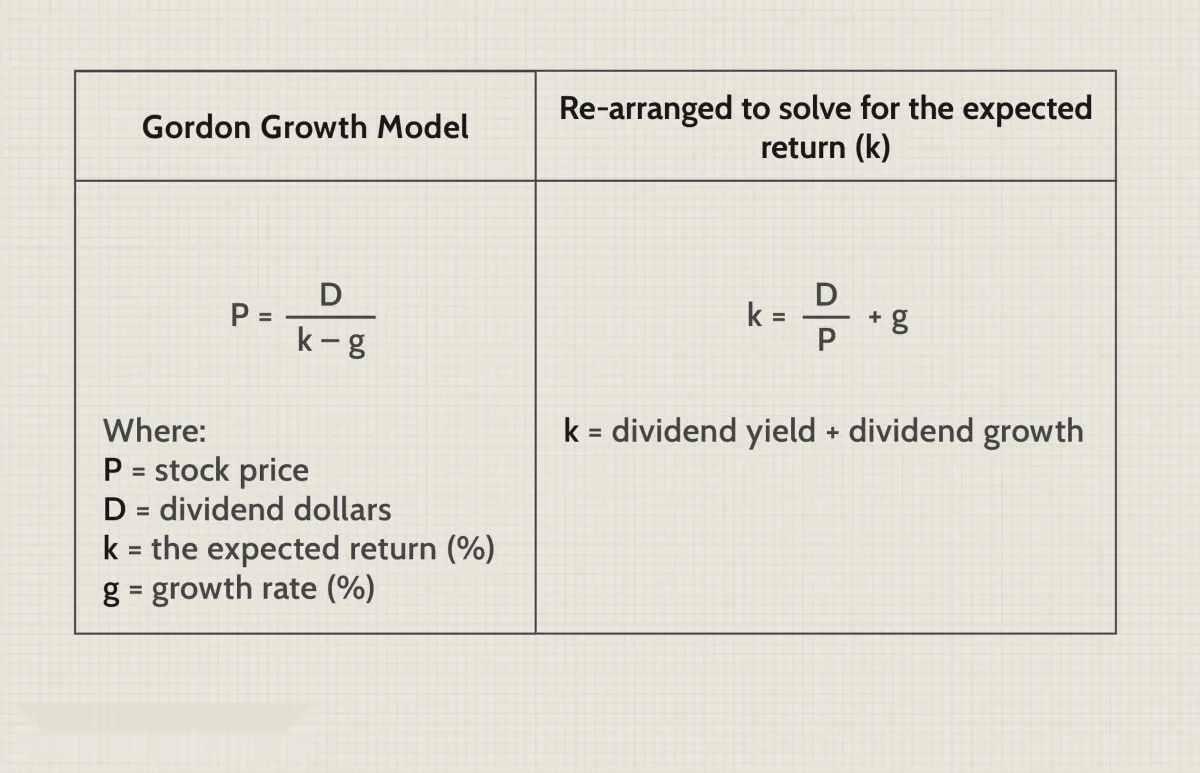

這就是基於股息的方法背後的理念:股息收益率加上預期股息增長等於預期總回報。用公式來表達,它只是戈登增長模型的重新演繹,該模型認爲股票的公平價格(P)是每股股息(D)、股息增長(g)以及必要或預期回報率(k)的函數:

基於收益的方法

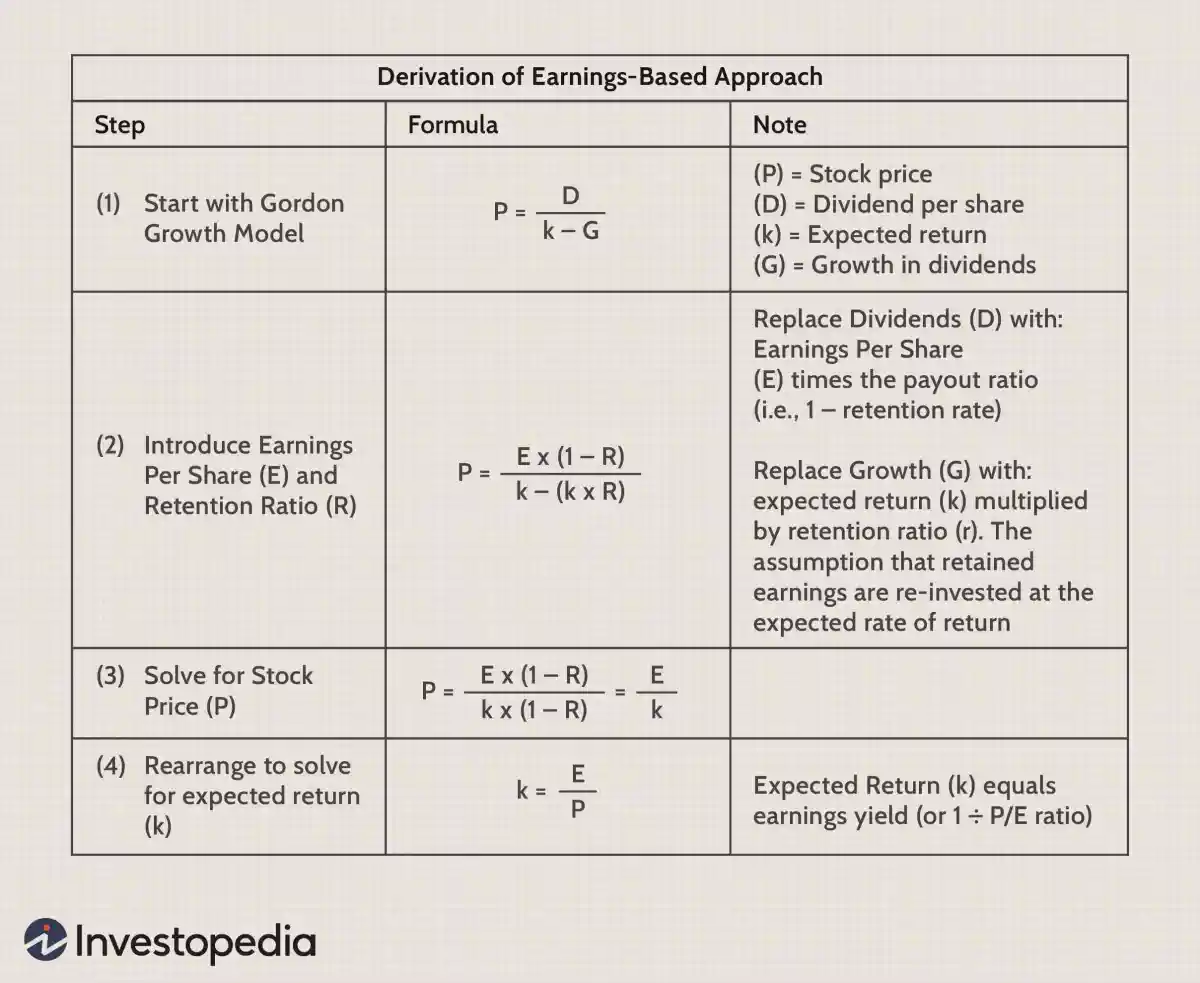

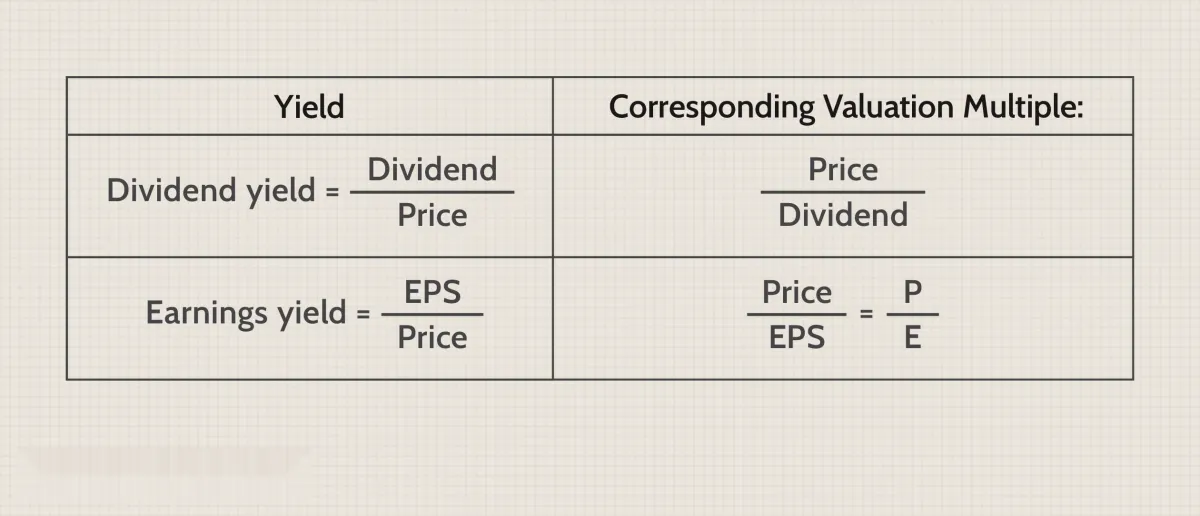

另一種方法是考察市盈率 (P/E) 及其倒數,即盈利收益率(每股收益 ÷ 股價)。其原理是,市場預期的長期實際回報等於當前的盈利收益率。例如,如果標準普爾 500 指數的市盈率在年底接近 25,則該理論認爲預期回報等於 4% 的盈利收益率(1 ÷ 25 = 4%)。如果這個數字看起來偏低,請記住這是實際回報。加上通貨膨脹率,即可得出名義回報。

以下是基於收益的方法的數學計算:

基於股息的方法明確地添加了增長因素,而增長則隱含在盈利模型中。它假設市盈率已經包含了未來的增長。例如,如果一家公司的盈利收益率爲 4%,但不支付股息,那麼該模型假設盈利的再投資收益率爲 4%。

就連專家們也對此持有不同意見。一些人認爲,在更高的市盈率下,公司可以利用高價股權進行逐步提高盈利能力的投資,從而“升級”盈利模型。羅伯特·阿諾特和彼得·伯恩斯坦——或許是權威研究的作者——卻恰恰出於相反的原因,更傾向於採用股息方法。他們指出,隨着公司發展壯大,他們通常選擇將留存收益再投資,但最終的回報卻低於平均水平。換句話說,這些留存收益本應以股息的形式分配。

小心處理

請記住,股票溢價是對整個公開交易股票市場的長期估值。一些研究警告稱,我們應該預期未來的溢價會相當保守。

有兩個原因可以解釋爲什麼無論何時進行學術研究幾乎肯定會產生較低的股票風險溢價。

首先,它們假設市場估值正確。無論是基於股息的方法還是基於收益的方法,股息收益率和收益收益率的估值倍數都是互爲倒數的:

這兩個模型都假設估值倍數(市盈率和市盈率)在當前是正確的,並且未來不會改變。這可以理解,因爲這些模型還能做什麼呢?衆所周知,預測市場估值倍數的擴張或收縮非常困難。盈利模型可能基於25的市盈率預測4%的回報率。盈利可能增長4%,但如果市盈率倍數在明年擴大到例如30,那麼整個市場回報率將爲25%,其中倍數擴張本身就貢獻了20%(30/25 -1 = +20%)。

學術界估值往往以低股權溢價爲特徵的第二個原因是,長期來看,整個市場的增長有限。您可能還記得,在基於股息的估值方法中,我們引入了股息增長因素。學術研究假設,從長期來看,整體市場的股息增長不可能超過整體經濟的增長。

如果以國內生產總值(GDP) 或國民收入衡量的經濟增速達到 4%,那麼研究假設所有市場的整體增速都無法超過這一水平。因此,如果你假設市場當前的估值大致正確,並將經濟增長設定爲長期股息增長(或收益或每股收益增長)的上限,那麼 4% 或 5% 的實際股權溢價幾乎不可能超過。

結論

既然我們已經探討了風險溢價模型及其挑戰,現在是時候用實際數據來檢驗它們了。第一步是找到一個合理的預期股票收益範圍。第二步是推導出一個無風險收益率,第三步是嘗試得出一個合理的股票風險溢價。