在平衡法则中,时间和价格平衡具有同等重要的地位。均衡平衡规则将时间和价格设定为相同或相似的平衡状态,从而推演出均衡规则的两种实战技术:以均衡节奏平衡作为预期和以均衡节奏失衡作为预期。

(1)以均衡节奏平衡作为预期。

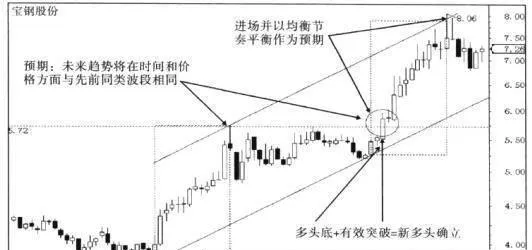

以均衡节奏平衡作为预期,就是当趋势朝养平衡测定的方向运行时,我们可以用先前同类趋势结构波段的时间和价格对新的波段产生预期(图1-4-18)。

以均衡节奏平衡作为预期的技术要点包括以下几个方面:

1. 当新的市场趋势被有效确定,在该趋势调整结束后即可进场,并以先前的同类波段作为未来趋势运行时间和价格幅度的预期。

2. 预期的内容是:未来趋势的运行将在时间周期和价格幅度方面与先前同类波段相同。

3. 新的趋势开始之初,以均衡节奏平衡作为预期的可靠性较大;趋势运行的末期这种预期的可靠性较弱。

4. 以均衡节奏平衡预期进场仅仅是进场的理由,并不代表未来的事实,必须对趋势运行的平衡状态进行跟踪,以防未来市场的事实与预期相背离的情况出现。

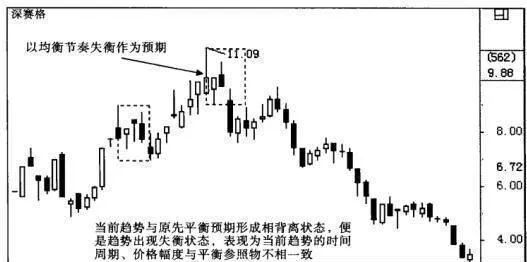

(2)以均衡节奏失衡作为预期(图1-4-19)。

以均衡节奏失衡作为预期,就是当前趋势与类比的波段出现不平衡状态,从而产生对失衡状态以后趋势运动的预期。当未来市场与原先的平衡预期形成相背离的状态时,

图1-4-18

便是趋势出现失衡状态,具体表现为当前趋势的时间周期、价格幅度与平衡参照物不相一致。

图1-4-19

市场的非平衡状态表明趋势原有的速度已改变,这种改变有两种表现方式:趋势加速和趋势减速。趋势加速是原趋势延续的强烈信号,趋势减速则是原趋势反转的重要征兆。

必须指出,对均衡节奏的时间和价格平衡状态的确定,必须以时间平衡为基准,然后才确定价格平衡。这种逻辑次序对于均衡节奏的失衡确定是重要的原则。这与“趋势等于单位时间内的价格运行的速度”的内在逻辑性相一致。