妖股筹码战法典型案例:双钱股份(600623)

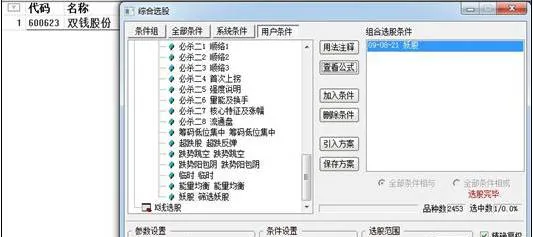

2009年8月21日用“妖股”公式进行选股,最终只有一只个股出现在了选股结果中,如下图所示。这只个股就是双钱股份(600623)。

妖股公式选股结果

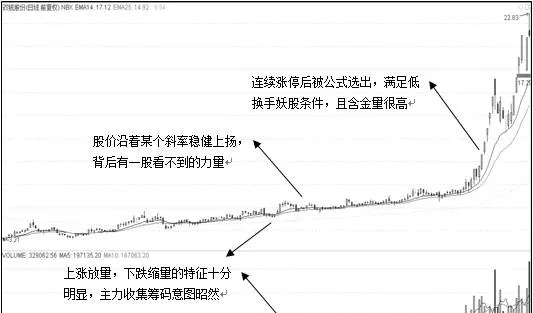

如下图所示是该股的日K图,图中显示股价在爆发之前的运行特点非常规律,即是相当漂亮的低位逐步吸筹的过程。

目标股日K图

股价表现为按照某一角度稳步向上,量价配合良好,严格满足“上涨放量,下跌缩量”的完美搭配,有一种马儿草上飞的感觉。随后股价连续涨停被公式选出,起爆的含金量很高。

图中可以看出该股的吸筹阶段时间持续很长,大概有10个月的时间,如此长时间的吸筹,可以说主力手中的筹码已经达到了很高的控盘度。所以股价出现连续涨停也是在情理当中,后期再次大涨甚至翻倍也是正常的。

但其实去对照当时的大盘情况,指数已经见顶开始持续的大幅回落。按理说主力不应该在这个时候爆发,究竟是什么原因导致的呢?有没有深层次可以作为股价上涨的支撑原因?

研究后发现其实股价爆发很可能跟当时吵得沸沸扬扬的轮胎特保案有关。2009年6月29日美国国际贸易委员会以中国轮胎扰乱美国市场为由,建议美国将在现行进口关税(3.4%-4.0%)的基础上,对中国输美乘用车与轻型卡车轮胎连续三年分别加征55%、45%和35%的从价特别关税。根据美国调查程序,在8月7日的听证会后,美国总统将于9月17日前作出是否采取措施的最终决定。

而双钱股份是国内知名的轮胎制造、轮胎研究、轮胎出口的综合性大型企业,虽然公司的核心产品是重卡轮胎,不属于征收特别关税的范畴以内。但一旦这个提案落实,势必对整个中国轮胎业造成较大的负面影响,对于庄家做盘非常不利。

6月29日提出建议,然后8月7日召开听证会,最后必须在9月17日前作出最终决定。主力其实在这个提案出现前毫不知情,只是在默默的吸收筹码,然后等待爆发。但这个提案的出现就意味着给主力下了一道最后通牒,必须在9月17日完成所有拉升,否则就没得好机会了。

那主力为什么就这么自信呢?敢于在市场走弱的情况下疯狂拉升。一则因为主力的控盘度当时已经很大。二则这只是个提案,在9月17日公布结果之前,随时都有可能通不过。三则一旦股价大幅拉升,那市场很可能会作为利好来理解,反而容易招致跟风盘。

其实这时候无论主力有无信心都已经没得退路了,大盘已经开始走坏,最终结果公布又迫在眉睫,不拉都不行了。于是主力发动主升浪,连续拉板,也是在情理之中,至少在原因上站得住脚。

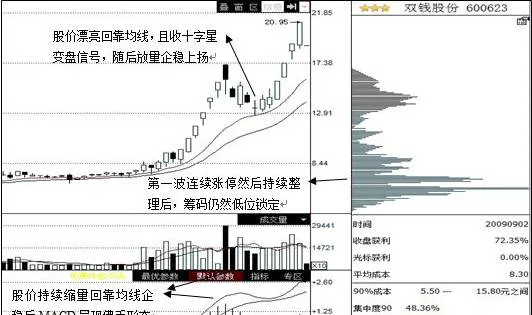

在选出该股,确定该股属于低换手妖股后,密集关注该股走势,等待第一波拉升后的回靠,看是否有二次拉升的可能。

妖股筹码分布图

如上图所示是该股回靠均线时的筹码分布图,图中显示该股在第一波拉升整理的末端,筹码分布仍然表现为低位锁仓的状态,满足二次拉升,也就是妖股战法的基本条件。

股价在回靠均线的过程中量能持续萎缩,且并未下穿均线,MACD也并未出现死叉。随后股价开始企稳回升,MACD呈现佛手形态,与此同时大盘也出现持续回升,而且与9月17日尚且存在一段距离。况且如此大比例的低位锁仓,主力非常需要继续拉升把低位筹码在高位放出去,因此综合来判断股价二次拉升的可能性很大。

操作上可在持续缩量回靠均线企稳的时候先介入一部分仓位,也就是前面提到的打底仓。随后在股价再次大幅拉升,确认二次启动的时候快速加仓,也就是追击仓,加大仓位后享受拉升乐趣。

结果如图中所示,该股随后再次连拉四个涨停板。尽管被特停后出现一个一字跌停板,但第二天便再次涨停,可伺机离场。因为当时,也就是9月11日轮胎提案已经被通过,主力继续拉板也是无奈之举,强弩之末。尽管如此,短线收益已经是暴利之中的暴利了。